Инвесторы в золото, похоже, заждались низких ставок (так как центральные банки и не думают останавливаться), развития истории с банковским стрессом в США или геополитического обострения, которые бы, наконец, оправдали ставку на рост. В среду золото ускорило снижение и на горизонте замаячил тест уровня 1900 долларов за тройскую унцию:

В начале мае, цена на золото отскочила от исторического максимума, сформировав двойную вершину, а в середине июня, после напряженной борьбы продавцов и покупателей, покинула среднесрочный восходящий канал (белые параллельные линии). Сейчас, как видно, формируется краткосрочный медвежий коридор (красные линии). На графике можно также рассмотреть более широкий восходящий канал (оранжевые параллельные линии).

Его нижняя граница в месте пересечения с нижней границей краткосрочного медвежьего канала, что соответствует приблизительно области 1880 долларов за тройскую унцию, может образовывать интересную зону поддержки, где цена может развернуться и снова пойти вверх.

Очевидно, что для этого должен сработать один из трех драйверов о которых речь шла выше: стресс в банковском секторе из-за процентного риска, сигналы о смягчении базовой инфляции или новый виток геополитической напряженности.

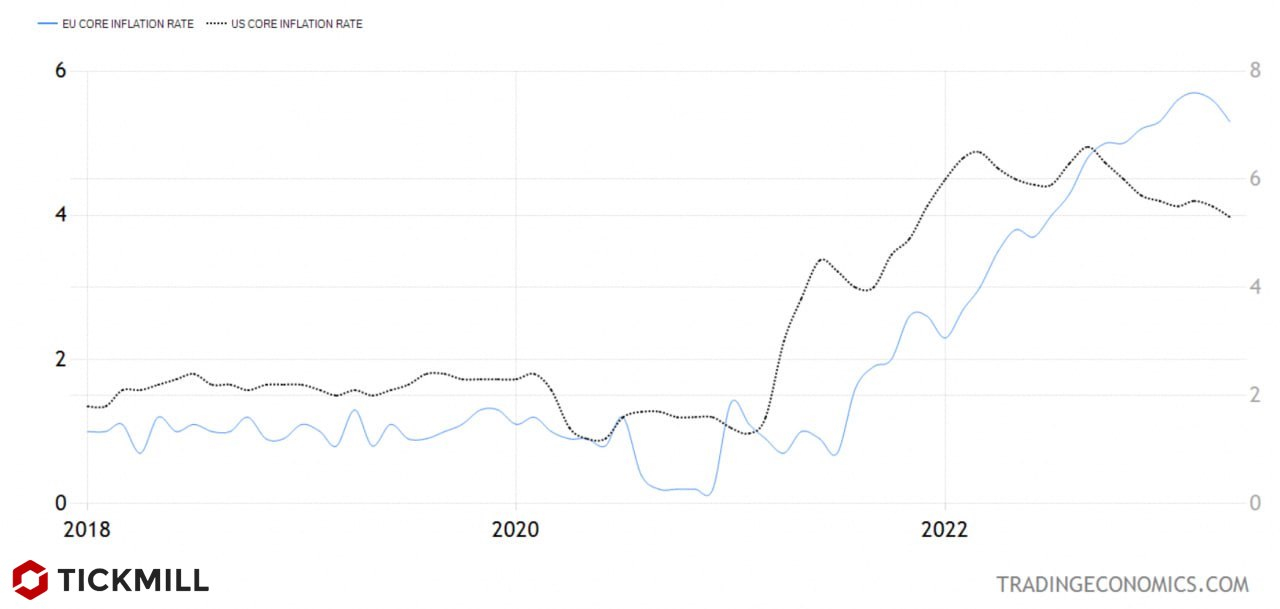

Вчерашние комментарии чиновников ЕЦБ в Синтра показали, что надеяться на мягкую риторику сегодня со стороны глав ЦБ США, ЕС и Японии не стоит. Формулировка содержала очень прозрачный намек на повышение ставки: сигналы замедления базовой инфляции в ЕС неубедительны, поэтому пауза в июле маловероятна. Исходя из этого можно предположить, что сегодня Лагард, Пауэлл и глава японского ЦБ Уеда будут развивать эту мысль, так как базовая инфляция действительно пока держится на сравнительно высоком уровне, а отступает медленно:

Поток входящих данных по США пока эффективно сдерживает опасения рынка, что центральные банки совершают ошибку в политике. Заказы на товары длительного пользования в США (показатель, сильно зависящий от ожиданий будущих доходов домохозяйств) выросли за месяц на 1.7% против прогноза -1%.

Высокую потребительскую уверенность напрямую подтвердил и индекс от Conference Board – 109.7 пунктов в июне при прогнозе 104 пункта.

Беспокойство по поводу инфляции усилили данные по рынку недвижимости: индекс цен вырос на 0.7% за месяц, при прогнозе 0.3%. В довесок, хороший спрос на топливо показали данные API: запасы сырой нефти сократились 2.4 млн баррелей, прогноз 1.467 млн.

Доллар перешел в рост против основных валют перед выступлением Пауэлла в Синтра. На техническом графике можно видеть, что индекс доллара покинул медвежий канал, отскочил после от его верхней границы и продолжил рост. Среднесрочное сопротивление находится в области 103.50–103.70, где проходит соответствующая наклонная линия, которую цена сформировала ранее:

Артур Идиатулин, рыночный обозреватель Tickmill UK