Повышение ставок МБК началось до заседания ЦБ: возврат средств казначейству и отток наличных толкнули Ruonia к пику с осени прошлого года.

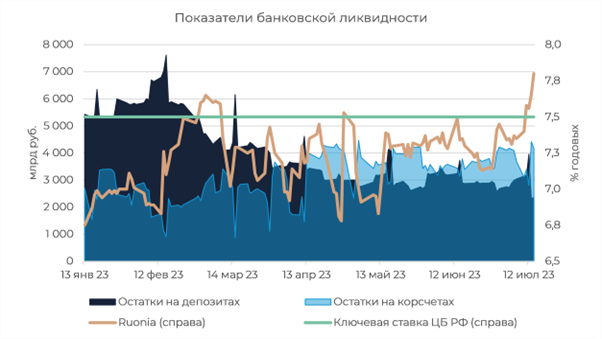

На прошлой неделе межбанковская ставка Ruonia сразу на несколько дней закрепилась выше ключевой ставки ЦБ. В последний раз аналогичная ситуация наблюдалась лишь в конце февраля – начале марта текущего года. При этом в пятницу положительный спред Ruonia к КС ЦБ достиг 30 бп, что стало максимумом с начала октября 2022 г.

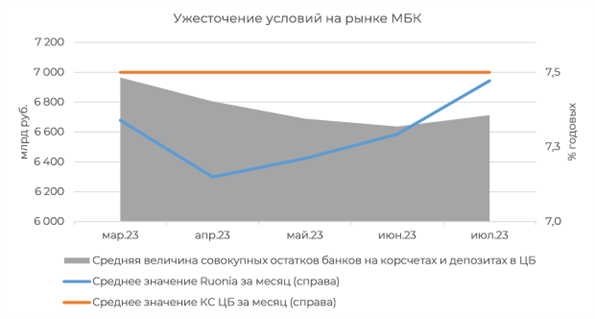

Общий уровень ликвидности, исходя из совокупного объема остатков банков на корсчетах и депозитах в ЦБ, за последнее время существенно не менялся и в целом остается на комфортном уровне. Так, совокупный объем остатков на счетах и депозитах у регулятора в среднем с начала июля составляет 6,7 трлн руб. против 6,6 трлн руб. в среднем за июнь и 6,7 трлн руб. в мае.

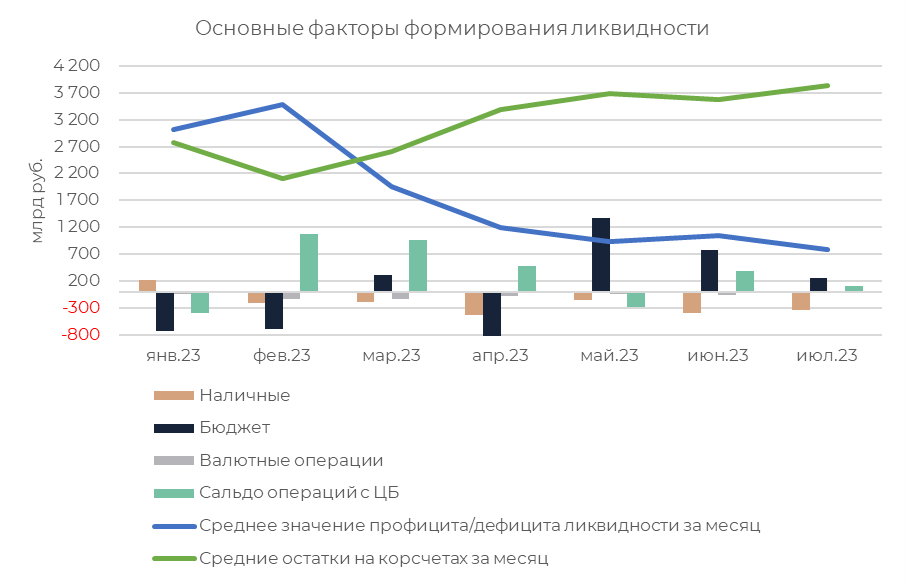

Тем не менее, в структуре факторов, формирующих ликвидность в банковском секторе, можно наблюдать заметные изменения. С начала лета основным каналом оттока ликвидности остаются наличные деньги. В июле тенденция ухода в cash пока только усиливается. С начала месяца клиенты уже забрали из банков 345 млрд руб. против 404 млрд руб. за весь июнь. Мы полагаем, что отток наличных усиливается под влиянием сезонного фактора (сезон отпусков и туристических поездок), девальвация рубля на фоне медленных темпов подъема депозитных ставок, а также факторов и рисков неэкономического характера.

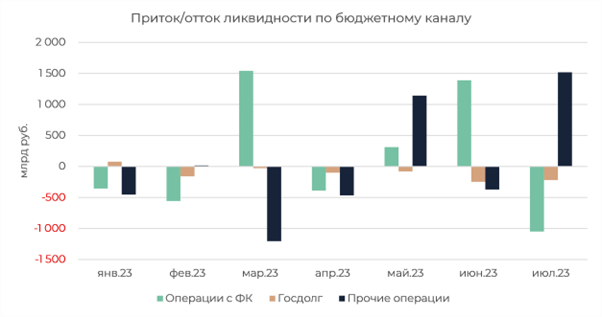

Помимо канала наличных денег существенное давление на ликвидность сектора за последнее время оказали крупные погашения средств перед Федеральным казначейством (ФК). Так, с начала июля операции казначейства с банками «забрали» из сектора более 1 трлн руб., тогда как в июне сальдо операций с ФК было для банков положительным, составив 1,4 трлн руб. Кроме того, дополнительное давление на ликвидность сектора оказывает отрицательное сальдо по каналу госдолга (-0,5 трлн руб. из банковской системы в совокупности с начала июня) на фоне необходимости финансирования дефицита бюджета.

Встречные поступления ликвидности по бюджетному каналу в рамках исполнения расходов пока компенсируют все указанные оттоки, а общее сальдо операций с бюджетом остается для банков в небольшом плюсе с начала июля. Однако мы полагаем, что ряд участников банковского рынка все же испытывает давление на ликвидную позицию из-за погашений перед ФК и оттока наличных в связи с неравномерным распределением бюджетных средств по системе. В результате происходит ужесточение процентных условий на рынке МБК даже без «вмешательства» регулятора.

Заседание Банка России: «ограничиться» шагом в 50 бп и сохранением жесткого сигнала

Ускорение темпов инфляции, усиление потребительской активности, сохранение высоких темпов банковского кредитования (в том числе потребительского) и негативное влияние девальвации на инфляционные ожидания не оставляют ЦБ иных вариантов, кроме ужесточения процентной политики 21-го июля. Если до волны ослабления рубля, начавшейся в конце июня, основным сценарием для июльского заседания можно было считать минимальный шаг повышения ставки на 25 бп, то сейчас участники рынка преимущественно рассматривают варианты в диапазоне 50-100 бп.

Мы полагаем, что 21-го июля ЦБ все же «ограничится» повышением ставки на 50 бп (до 8%), и пока не видим необходимости для регулятора в более агрессивном ужесточении процентной политики. Несмотря на ускорение инфляции в годовом и месячном выражении, регулятор совсем недавно отмечал некоторое замедление темпов роста цен на услуги и усиление вклада в инфляцию волатильных компонентов. В свою очередь, рост потребительского кредитования будет постепенно охлаждаться регулятивными ужесточениями ЦБ (более жесткие лимиты на одного заемщика с середины года, ужесточение надбавок с сентября). Кроме того, на рынке МБК наблюдается заметное ужесточение условий из-за оттока ликвидности по каналу наличных денег и крупных погашений перед Федеральным казначейством на фоне общего неравномерного распределения ликвидности по системе. Такая тенденция постепенно найдет свое отражение и на депозитно-кредитном рынке без необходимости дополнительного вмешательства ЦБ. Наконец, в числе факторов, сдерживающих ЦБ в ужесточении процентной политики, мы видим процесс постепенной нормализации исполнения бюджетных расходов.

В то же время мы ожидаем, что при повышении ставки на 50 бп ЦБ сохранит достаточно жесткий сигнал с возможностью дальнейшего ужесточения процентной политики на следующих заседаниях.