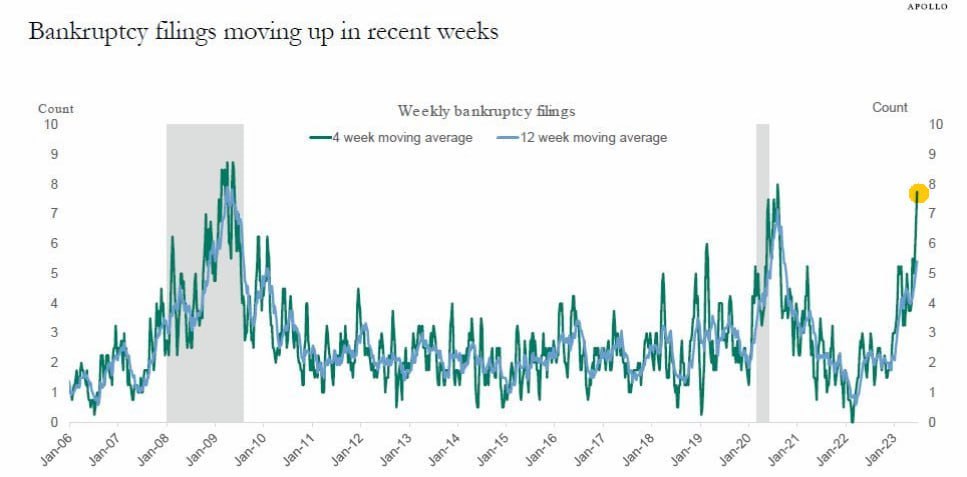

Reuters со ссылкой на Standard & Poor’s опубликовал тревожные данные. Количество заявлений на банкротство в США за первое полугодие 2023 достигло максимумов с 2010 года.

В июне, как и в мае, было подано 54 заявления о корпоративном банкротстве по главе 11 (даёт защиту от кредиторов и время на реорганизацию). А с января по июнь количество банкротств почти удвоилось по сравнению с прошлым годом и достигло 340. Примечательно, что среди них 15 компаний с обязательствами более 1 b$.

На графике видно, что 4-недельное скользящее среднее числа заявлений на банкротство почти приблизилось к уровням 2020 года и почти совпало с уровнями 2008-2010.

Кто банкротится?

Как пишет Reuters, в основном это компании потребительского сектора. Они чувствительны к изменениям процентных ставок, необходимо постоянное финансирование оборотного капитала.

Также значительный рост банкротств наблюдался в промышленном секторе и в здравоохранении.

Для всех секторов причина одна и та же – рост ставок и инфляция. Из-за них компании теряют прибыль и не могут справляться с увеличивающейся стоимостью обслуживания кредитов.

Что это говорит нам?

Это очередные звоночки, сигнализирующие о росте вероятности рецессии. Неизвестно, сколько осталось до нее: пара месяцев или больше года. Но ее вероятность увеличивается.

Также с большим умом нужно подходить к покупке компаний сейчас. Во-первых, рынок сам по себе дорогой, и многие акции на локальных максимумах. Во-вторых, появляется реальная вероятность нарваться на банкротство или дефолт, копаясь в акциях низших эшелонов.

Особенно актуально для мусорных бондов, рынок которых сейчас тоже перекуплен — спрэд между мусорными и инвестиционными облигациями на локальных минимумах. ВДО на американском рынке пока непривлекательны — много рисков.

Вот несколько простых, но важных правил, которые стоит соблюдать при подборе компаний:

• Смотреть на долговую нагрузку: общий объём долга, количество ликвидных средств на балансе, средняя ставка, под которую взят кредит, и её тип (плавающая или фиксированная)

• Избегать компаний слишком малой капитализации

• Стремиться покупать защитные от рецессии акции