Яндекс (MCX:YNDX) представит свои финансовые результаты за 2К 2023 г. в четверг, 27 июля.

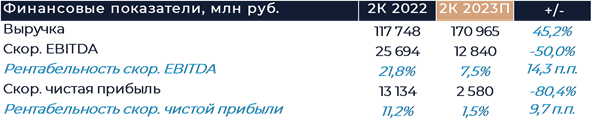

Мы полагаем, что прошедший квартал был сильным и охарактеризовался ростом операционных показателей во всех основных сегментах бизнеса. Рост выручки мог замедлиться в сравнении с предыдущим кварталом, что в основном связано с более высокой базой сравнения для поискового сегмента. Согласно нашим расчетам, выручка Яндекса увеличилась более чем на 45% г/г. Мы ожидаем заметного относительного снижения EBITDA г/г, что также связано с эффектами сравнения. Во 2К прошлого года компания резко сократила все расходы на фоне высокой неопределенности, и это оказало соответствующее позитивное влияние на рентабельность. Сейчас многие расходные статьи вернулись на прежние значения. В абсолютном выражении EBITDA, как мы считаем, осталась примерно на уровне января-марта и составила 12,8 млрд руб. Наибольшие инвестиции группы направлены на развитие онлайн-торговли, автономного транспорта, а также облачных и образовательных сервисов. Наша рекомендация для акций Яндекса – «Покупать» с целевой ценой 3 130 руб. за бумагу.

Согласно нашим оценкам, выручка Яндекса по итогам 2К увеличилась на 45,2% г/г, что отражает замедление темпов роста относительно начала года. В сегменте поиска на фоне более высокой базы рост выручки мог стабилизироваться на уровне 43% г/г. Мы ожидаем дальнейшего замедления темпов роста поиска во второй половине года в связи с эффектами сравнения.

Доля Яндекса в поиске на различных платформах продолжила увеличиваться. По итогам прошедших трех месяцев доля холдинга на всех платформах выросла на почти на 1,5 п.п. г/г, а на платформе Android прибавила 1,4 п.п. г/г. На iOS доля Яндекса почти достигла 50% и была всего на 0,3 п.п. ниже этого значения.

В своем основном рекламном сегменте холдинг остается, по сути, единственным значимым игроком на рынке. В апреле-июне можно было наблюдать улучшение оценок динамики рекламного рынка России на 2023 г. Это может свидетельствовать о более быстром, нежели ожидалось ранее, восстановлении отечественного рекламного рынка после непростой ситуации в прошлом году. Более сильный рекламный рынок окажет дополнительную поддержку показателям Яндекса и конкретно поисковому направлению компании.

На уровне EBITDA поискового сегмента мы ожидаем увидеть падение рентабельности в 9,5 п.п. г/г. По большей части это связано с тем, что в соответствующем периоде прошлого года группа значительно сократила расходы на фоне высокой неопределенности и приостановила набор персонала. В данный момент расходы постепенно возвращаются на свои более оправданные уровни, а наем новых сотрудников полноценно возобновился.

Выручка сегмента такси и онлайн-торговли, по нашим оценкам, выросла за период на 56% г/г, что сопоставимо с результатами начала года.

В такси рост числа поездок мог составить порядка 20% г/г и, вероятно, был достигнут по большей части благодаря зарубежным рынкам. Рост выручки такси, мы полагаем, составил около 32% г/г. Яндекс не инвестирует больших средств в развитие каршеринга, так что мы не ожидаем заметной положительной динамики этого бизнеса.

В Яндекс Еде положительное влияние оказывала консолидация Delivery Club, что дополнительно ускоряет рост операционных метрик бизнеса. Лавка постепенно открывает новые дарксторы, а у ранее открытых улучшается эффективность и плотность заказов, что, на наш взгляд, должно было позволить нарастить выручку сервиса более чем на 50% г/г.

Оборот Яндекс Маркета, по нашим оценкам, увеличился во 2К на 85% г/г. Благодаря росту оборота, частичному восстановлению доли 3P и увеличению отдельных видов комиссии мы ожидаем увидеть ускорение роста выручки Маркета относительно января-марта до 122% г/г. Убыток на уровне EBITDA сегмента по итогам квартала мог составить около 10 млрд руб. и в основном связан с инвестициями в развитие онлайн-торговли.

Темпы роста в сегменте объявлений, как нам представляется, остались высокими с учетом быстрого развития новых направлений. Мы оцениваем рост выручки сегмента в 75% г/г. EBITDA подразделения, как мы думаем, была слегка отрицательной в связи с крупными инвестициями.

Подписка Плюс является главным драйвером роста выручки медиасервисов компании. На фоне расширения аудитории и увеличения стоимости базовой подписки выручка медиасервисов могла увеличиться во 2К более чем на 135% г/г. Благодаря эффекту операционного рычага и снижению расходов на закупку контента сегмент, как мы думаем, вышел на положительную EBITDA с рентабельностью около 1%.

В прочих инициативах рост выручки мог замедлиться относительно 1К в связи с оптимизацией продаж устройств. Во 2К прошлого года и 1К текущего года наблюдался резкий всплеск продаж умных устройств Яндекса, что было связано с общей ситуацией на рынке и поступлением новых моделей. Мы думаем, что выручка сегмента увеличилась на 46% г/г, а убыток на уровне EBITDA подразделения составил около 12,8 млрд руб.