Специально для Investing.com

Pfizer (NYSE:PFE) — одна из крупнейших фармацевтических компаний в мире. Линейка экспериментальных препаратов Pfizer является одной из самых обширных и диверсифицированных в отрасли. По состоянию на январь 2023 года экспериментальная линейка компании насчитывала 110 исследовательских программ, в том числе 23 в рамках заключительной третьей фазы клинических испытаний и 16 препаратов на регистрации.

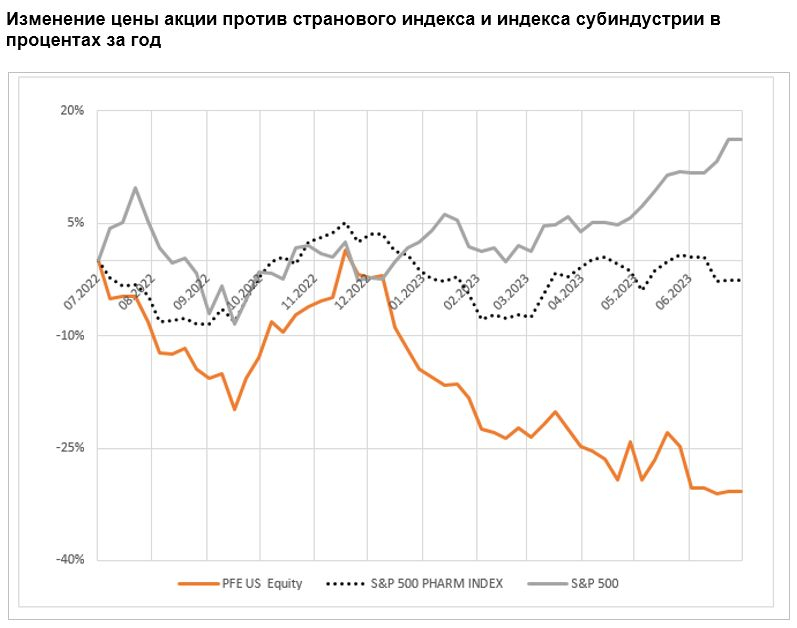

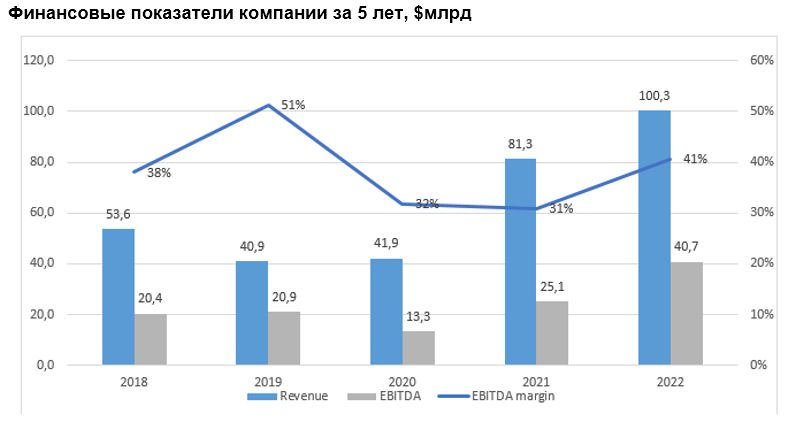

Существенная просадка акции вызвана завершением эпидемии Covid-19 и опасениями инвесторов по поводу дальнейших перспектив продаж вакцины. После пандемии существенно сократилась выручка от продажи лекарства и вакцины от Covid-19, которая в 2022 г. была на уровне $57 млрд (57% от общей выручки компании). Заместить выпадающую выручку за счет своих внутренних разработок весьма сложно.

FDA одобрило препарат Pfizer от РСВ Abrysvo для взрослых в возрасте 60 лет и старше в решении от 30 мая. Он на 82% эффективен для предотвращения тяжелых случаев РСВ (респираторно-синцитиальный вирус) у младенцев. Выручка от продажи вакцины Pfizer для взрослых Abrysvo в 2032 году может составить $3,9 млрд.

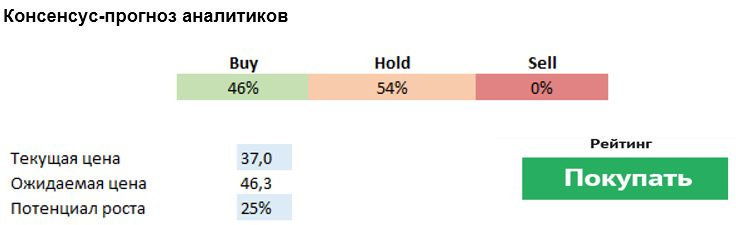

В связи с ожидаемым значительным падением доходов от Covid-19 в 2023 году акцент смещается на основные франшизы и новые запуски. Консенсус-прогноз показывает рост продаж в процентах от среднего до высокого однозначного числа до 2025 года.

По итогам 1 квартала 2023 года выручка компании Pfizer составила $18.28 млрд (ожидалось $16.60 млрд.), скорректированный EPS $1.23 (ожидалось $0.97). Руководство компании подтвердило прогноз до конца года: выручка ожидается в диапазоне $67.0-$71.0 млрд., байбеки не планируются.

Управление по санитарному надзору США за качеством пищевых продуктов и медикаментов приняло решение о коммерческом использовании вакцины РСВ (респираторно-синцитиальный вирус). Вакцина Pfizer может стать первой доступной прививкой для предотвращения заболевания у младенцев.

Согласно правительственным данным США, ежегодно в стране госпитализируются от 58 тыс. до 80 тыс. детей в возрасте до пяти лет из-за инфекции РСВ. В конце 2022 года в США и Европе выросло количество заболеваний РСВ среди детей.

Компания объявила о сделке по покупке Seagen Inc (NASDAQ:SGEN), это позволит ей расширить сегмент препаратов против рака. Сделка будет профинансирована за счет выпуска нового долга на $31 млрд и денежных средств на счетах. По ожиданиям менеджмента, синергия от сделки на третий год после закрытия может составить до $1 млрд. Ожидается, что сделка будет закрыта в конце 2023 – начале 2024 г.

Покупка Seagen поможет Pfizer сократить потери от продаж своих препаратов, патенты на которые истекают в ближайшие несколько лет, и укрепит ее позиции по отношению к Merck (NYSE:MRK) в области противораковых препаратов.

Рынок может пересмотреть перспективы компании Pfizer, что приведет к росту акций. Сделка еще должна пройти одобрение от регулятора, но вероятность срыва минимальна.

Долговая нагрузка Pfizer после закрытия сделки останется на комфортном уровне — ниже 3x (без учета поступлений от продажи вакцины и лекарства от COVID-19).

Мультипликаторы компании находятся на низких отметках и выглядят привлекательнее аналогичных показателей конкурентов. P/E компании находится на минимальном уровне за последние 5 лет. За последний год мультипликаторы компании снизились в несколько раз по сравнению со средними значениями за последние 3 года.

Риски

• ВОЗ официально объявила о завершении пандемии COVID-19. Это означает конец легких денег для компании.

• По многим препаратам различных видов заболеваний конкуренция в отрасли крайне высокая.

• Выпуск $31 млрд нового долга для финасирования сделки при текущих ставках скажется на чистой прибыли Pfizer. Годовой платеж при ставке в 5% составит $1,5 млрд (негативное влияние на EPS около $0,2). В то же время заявленная синергия в $1 млрд в долгосрочном периоде должна полностью нивелировать негативный эффект от выпуска долга.

• Конкуренция в области вакцин против РСВ. В прошлом месяце FDA одобрила первую вакцину против РСВ – ей стала Arexvy от компании GSK (LON:GSK). Согласно результатам исследования, препарат снижал риск заболевания нижних дыхательных путей на 83%, а риск тяжёлых симптомов – на 94%.

• В 2025 году могут возникнуть проблемы, связанные с истечением сроков патентов, которые приведут к потере выручки. Вероятность того, что объемы можно будет заменить благодаря новым запускам препаратов, очень низкая. Успешная реализация сделок M&A может способствовать нормализации ситуации. Ожидается потенциальная потеря в США препарата от ревматоидного артрита Xeljanz (тофацитиниб) в 2025 году, препарата для разжижения крови Eliquis (апиксабан) в 2026 году и лекарств от рака Ibrance (палбоциклиб) и Xtandi (энзалутамид) в 2027 году.

Не является индивидуальной инвестиционной рекомендацией.

Евгений Шатов, управляющий партнёр "Борселл"