На рынки возвращается страх. Решение Moody's снизить кредитные рейтинги 10 американских банков обернуло успехи фондовых индексов США на старте недели к 11 августа вспять и ухудшило глобальный аппетит к риску.

Доходность 10-летних казначейских облигаций на некоторое время упала ниже 4%. На первый взгляд, это должно было ослабить позиции «медведей» по EUR/USD, однако на самом деле доллар США укрепился благодаря спросу на активы-убежища.

Банки являются своеобразными канарейками в угольной шахте для американской экономики. Кредитные учреждения сигнализируют об опасностях и трещинах в каркасе ее здания. И опасения Moody’s по поводу способности системы противостоять повышению ставок ФРС напомнили инвесторам о событиях начала года. Тогда банкротства трех банков принесли на рынок cтрах. Резко возросло беспокойство по поводу приближающейся рецессии, призрак которой возвращается на Forex в августе.

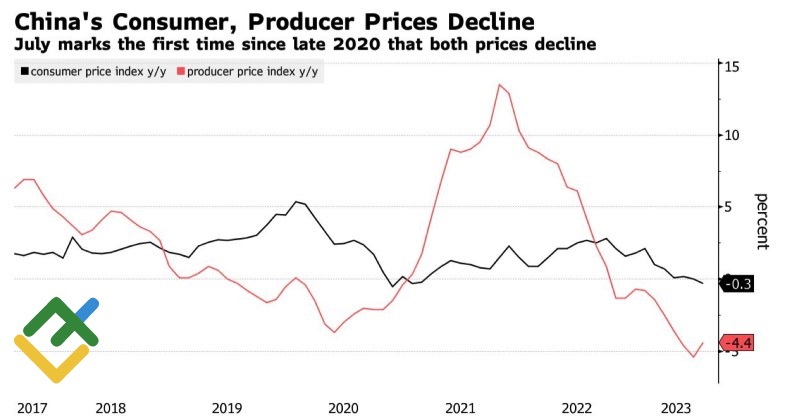

О том, что в мировой экономике не все хорошо, свидетельствуют и тревожные новости из Поднебесной. Июльские импорт и экспорт сократились быстрее, чем ожидалось. Более того, впервые за более чем два года Китай столкнулся с дефляцией. Потребительские цены сократились на 0,3%, цены производителей - на 4,4%.

Динамика инфляции в Китае

Источник: Bloomberg

Макростатистика свидетельствует о слабом внутреннем спросе, что негативно отражается как на рынке сырья, так и на мировой экономике. Поднебесная не оправдывает надежд, и если они окончательно угаснут, EUR/USD придется несладко. Вера в бурное восстановление китайской экономики в начале года сделала рынки «быками» по отношению к евро. Многие инвесторы до сих пор думают, что консенсус-прогноз экспертов Bloomberg в 1,12 по основной валютной паре на конец 2023 воплотится в жизнь. Увы, но чем дальше, тем меньше шансов на его реализацию.

Дело не только в ухудшении глобального аппетита к риску и разочаровании по поводу крупнейшей экономики Азии. Инфляционные ожидания потребителей в еврозоне продолжают снижаться, что уменьшает необходимость продолжения цикла ужесточения денежно-кредитной политики ЕЦБ и лишает EUR/USD важного козыря. Так, средний показатель на ближайшие 12 месяцев упал с 3,9% до 3,4%, на три года — с 2,5% до 2,3%.

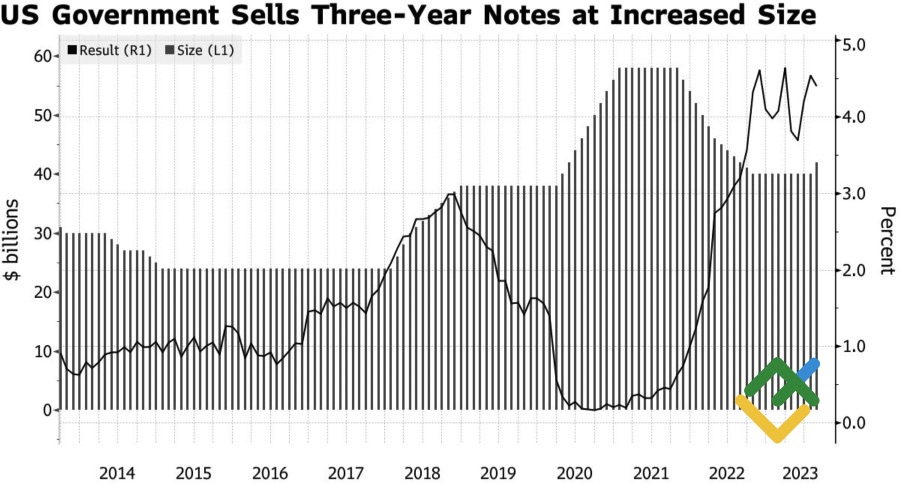

Повышенный интерес инвесторов к активам-убежищам позволяет Казначейству эффективно проводить аукционы. Минфин разместил 3-летние облигации на $42 млрд с более низкой чем предполагалось доходностью. Инвесторы получили рекордную долю по сравнению с дилерами. Похоже, Штатам не нужно беспокоиться, появятся ли покупатели на их обязательства. Привлекательность последних обеспечивает доллару США комфортное преимущество.

Динамика объемов эмиссии и доходности облигаций

Источник: Bloomberg

Трейдеры продолжают ожидать данных по американской инфляции, что, как и предполагалось, приводит к консолидации EUR/USD в диапазоне 1,093-1,103. Лишь выход за его пределы позволит паре определиться с направлением дальнейшего движения. Пока же имеет смысл побыть вне рынка.