Российский фондовый рынок к середине сессии находился в плюсе, продолжая получать поддержку от покупок в отдельных акциях и в целом благоприятного внешнего фона. Индекс Мосбиржи к 14:35 мск вырос на 1,37%, до 3142,06 пункта. Долларовый РТС увеличился на 1,14%, до 1016,919 пункта.

Рубль на Мосбирже ослабевал на 0,4-0,8% к доллару, евро и юаню, располагаясь у 97,60 руб., 107,50 руб. и 13,49 руб. соответственно. Российская валюта проявляла наибольшую слабость по отношению к европейской, к которой обновила очередной минимум с марта 2022 года 107,91 руб.

Эмитенты

В лидерах роста к середине дня пребывали акции ВТБ (MCX:VTBR) (+4,46%), котировки М. Видео (MCX:MVID) (+2,99%), привилегированные акции Башнефти (MCX:BANE_p) (+2,84%), бумаги Газпром нефти (MCX:SIBN) (+2,77%), котировки Новатэка (MCX:NVTK) (+2,75%), расписки Озона (MCX:OZONDR) (+2,69%), акции Селигдара (MCX:SELG) (+2,45%).

Владимир Путин в четверг сообщил, что ВТБ получит госпакет акций Объединенной судостроительной корпорации (ОСК). Акции ОСК, по словам Мантурова, в полном объеме перейдут в доверительное управление ВТБ сроком на 5 лет.

Поддержку акциям Новатэка, очевидно, оказывал рост мировых цен на газ из-за забастовок рабочих в Австралии и рисков перебоев в поставках. Экспорт российского СПГ на мировые рынки в июле, тем временем, упал на 11,2% г/г из-за плановых ремонтных работ на ключевых заводах по сжижению газа «Ямал СПГ» и «Сахалин-2».

Селигдар, судя по всему, продолжает получать поддержку на надеждах возвращения к выплате дивидендов.

Привилегированные акции Башнефти в этом году уже были дивидендной историей, и теперь рынок надеется на новые выплаты.

В наибольшем минусе к середине сессии находились акции ТГК-1 (MCX:TGKA) (-2,33%), котировки VK (MCX:VKCODR) (-1,33%), бумаги Распадской (MCX:RASP) (-1,09%), акции НМТП (MCX:NMTP) (-0,86%), котировки Белуги (MCX:BELU) (-0,63%).

Распадская в четверг представила слабые финансовые результаты за 1-е полугодие 2023 г. Выручка компании сократилась на 27% г/г, EBITDA – на 59% г/г, а свободный денежный поток – на 85% г/г на фоне падения мировых цен на коксующийся уголь в два раза.

VK также слабо отчиталась как за 2-й квартал, так и за 1-е полугодие текущего года из-за сильного сокращения рентабельности в условиях наращивания инвестиций в новые проекты. В целом же квартальная выручка компании выросла на 34% г/г, а скорректированная EBITDA упала на 72% г/г. За 1-е полугодие текущего года выручка выросла на 36% г/г, а скорректированная EBITDA упала на 42% г/г. Чистый убыток за 1-е полугодие составил 11,4 млрд руб., а за 2-й кв. 2023 года достиг 6,8 млрд руб.

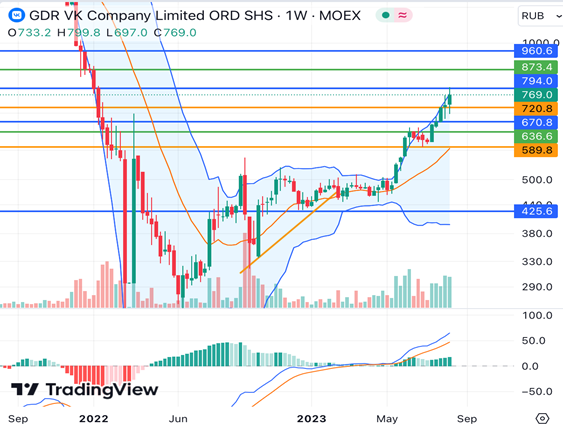

С технической точки зрения расписки VK выглядит несколько перекупленными как в краткосрочном, так и в среднесрочном периоде, что указывает на возможность развития нисходящей коррекции в район 721 руб. (средняя полоса Боллинджера дневного графика). В остальном среднесрочные позитивные сигналы по эмитенту сохраняются выше поддержки 590 руб. (средняя полоса Боллинджера недельного графика).

Ближайшие сопротивления расположены у 796 руб., 873 руб. и 960 руб., а поддержки – у 721 руб., 672 руб. и 636 руб. Фундаментально наша текущая рекомендация по распискам VK “Покупать” с целевой ценой 1139 руб.

Внешний фон: умеренно позитивный

Биржи Европы: умеренно позитивный настрой.

Индекс Euro Stoxx 50 к середине торгов ускорил рост и прибавлял около 0,8% в условиях я спокойного макроэкономического календаря. Сегодня инвесторы ждут главным образом инфляционных сигналов из США.

Нефтяной рынок: умеренно негативный настрой.

Ближайшие фьючерсы на нефть Brent и WTI к середине дня находились в коррекционном минусе и теряли около 0,5%, корректируясь с достигнутых по ходу сессии максимумов с января текущего года (88,05 долл.) и ноября 2022 года (84,85 долл.) соответственно. ОПЕК в течение дня опубликует ежемесячный отчет, прогнозы в котором могут повлиять на настроения.

Биржи США: умеренно позитивный настрой.

Фьючерс на индекс S&P 500 к середине сессии в РФ прибавлял около 0,4% перед публикацией ключевых данных по потребительской инфляции страны за июль. Любые негативные сюрпризы в этом отношении могут способствовать развитию краткосрочного снижения на американском рынке и поставить под вопрос в том числе среднесрочный бычий тренд.

События дня:

- ежемесячный отчет ОПЕК (15.15 мск)

- индекс потребительских цен США в июле (15.30 мск)

- недельная динамика обращений за пособиями по безработице в США (15.30 мск)

- совет директоров Русснефти (MCX:RNFT) по дивидендам

- квартальные результаты Allianz (ETR:ALVG), Siemens AG (ETR:SIEGn), Antofagasta (LON:ANTO), Ralph Lauren (NYSE:RL)

Рынок внутри дня

На зарубежных фондовых площадках в четверг наблюдались попытки роста. Итог дня, как минимум на американских площадках, однако, определят данные по потребительской инфляции страны за июль.

Индексы Мосбиржи и РТС по ходу сессии ускорили рост на фоне покупок в отдельных эмитентах, при этом рублевый индикатор стремился к ближайшему сопротивлению 3160 пунктов, а долларовый пытался устоять выше 1000 пунктов на фоне приостановки падения рубля к американской валюте.