Отчет об американской инфляции вбил очередной гвоздь в гроб идеи повышения ставки по федеральным фондам в 2023. Годовой рост потребительских цен в 3,2% и базовой инфляции в 4,7% оказался меньшим, чем прогнозировали эксперты Bloomberg, что позволило EUR/USD выполнить таргет на 1,1055 по лонгам. Тем не менее, из-за слабых результатов аукциона по размещению 30-летних казначейских облигаций США этот взлет оказался лебединой песней для евро.

Сильная экономика с медленно охлаждающимся рынком труда и быстро шагающей к целевому ориентиру в 2% инфляцией. Что может быть лучше для ФРС? Центробанк может начинать открывать шампанское, сколько бы его чиновники ни говорили, что работа еще не выполнена. Наряду с более медленным по сравнению с прогнозами ростом CPI в годовом исчислении, порадовала и базовая инфляция. В формате месяц к месяцу она увеличилась на 0,2% на протяжении двух периодов подряд, что стало самым низким показателем за более чем два года.

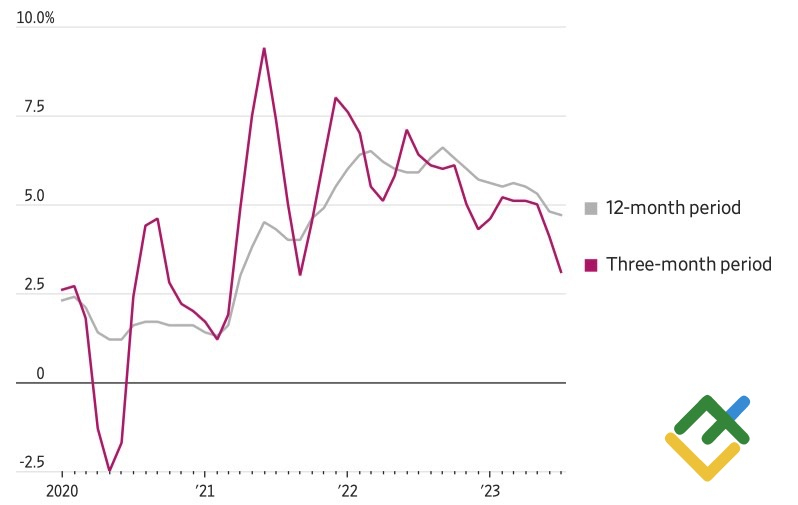

Динамика американской инфляции

Дальше — больше. Трехмесячный индекс базовой инфляции упал в июле до 3,1%. Его динамика добавляет вистов в пользу того, что ФРС может позволить себе поставить процесс ужесточения денежно-кредитной политики на паузу в сентябре. Шансы, что так и будет, составляют 89%. При этом срочный рынок практически не изменил вероятность повышения ставки по федеральным фондам до 5,75% и выше в декабре. Они по-прежнему близки к 27%. Это позволяет предположить, что последний отчет по инфляции в США соответствовал ожиданиям инвесторов и объясняет американские горки EUR/USD.

Динамика базовой инфляции в США

Да, последняя статистика по занятости и потребительским ценам все больше убеждает рынки, что цикл монетарной рестрикции ФРС окончен. Это плохо для американского доллара. Однако слабость его основного конкурента в лице евро и благоприятный для активов-убежищ внешний фон ставят крест на попытках основной валютной пары вырасти. Действительно, последний аукцион по размещению 30-летних трежерис завершился с доходностью 4,199%, что несколько ниже ставок на вторичном рынке. В результате последние выросли по всей кривой, что привело к потери прибыли фондовыми индексами.

Евро слишком слаб, чтобы противостоять даже такому гринбэку. Экономика еврозоны дышит на ладан, от Китая ждать помощи она устала, а ЕЦБ сомневается, стоит ли ему продолжать цикл ужесточения денежно-кредитной политики. При этом введение Римом 40%-го налога на сверхприбыли итальянских банков усиливает политические риски, а рост цен на газ заставляет инвесторов вспомнить об энергетическом кризисе.

Забастовки в Австралии рискуют сократить глобальное предложение СПГ на 10% и вынудят Китай перехватывать поставщиков у Европы.

Неспособность «быков» по EUR/USD воспользоваться позитивом от американской инфляции свидетельствует об их слабости и позволяет продавать пару на прорыве поддержки на 1,0965. В качестве первоначальных таргетов выступают отметки 1,091 и 1,086.