Инфляция и рецессия. Две темы, которые не сходят с языков инвесторов на протяжении, по меньшей мене, полутора последних лет. С ценами все понятно. Они являются мерилом эффективности деятельности ФРС и позволяют понять, когда же, наконец, закончится цикл ужесточения денежно-кредитной политики. Что касается спада в экономике США, то чем дольше его не будет, тем позднее упадет ставка по федеральным фондам. Сдвиг сроков «голубиного» разворота Федрезерва нынче оказывает такое же давление на EUR/USD, как его монетарная рестрикция в 2022.

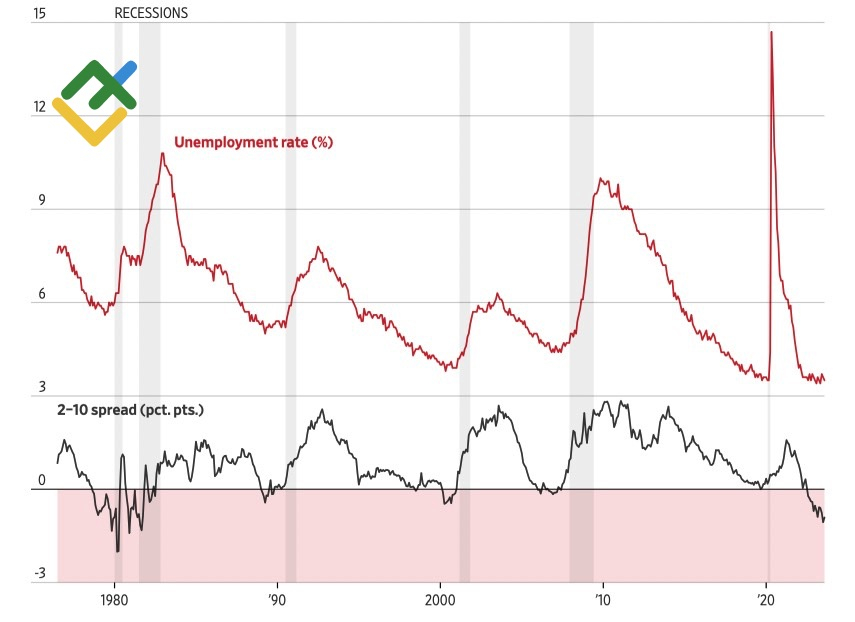

Для поклонников доллара США есть немало плохих новостей и одна хорошая, которая перевешивает весь негатив. Всякий раз, когда кривая доходности 10- и 2-летних облигаций инверсировала на протяжении двух месяцев и более, Штаты сползали в рецессию. Исключением стала пандемия в 2020, когда инверсия не продлилась так долго. При этом отрицательное значение кривой сопровождалось сильным рынком труда, а спад наступал, когда она начинала расти.

Динамика кривой доходности и безработицы в США

То есть, никого не должна смущать безработица на уровне полувекового дна. Когда ВВП начнет сокращаться, она резко пойдет вверх. Добавьте к этому серьезное замедление инфляции, в теории развязывающее ФРС руки для монетарной экспансии, и рынки вправе ожидать от EUR/USD роста. Не тут-то было!

Если ранее выход кривой из инверсии сопровождался снижением доходности облигаций, то сейчас она растет. Инвесторы и ФРС ожидают мягкой посадки экономики США, что позволяет им избавляться от долгосрочных бумаг быстрее, чем от краткосрочных. Это и есть та самая хорошая новость для гринбэка, которая перевешивает все остальные. Если спад произойдет позднее, чем ожидается, Федрезерв будет удерживать ставки на плато дольше, что является отличной новостью для «медведей» по EUR/USD.

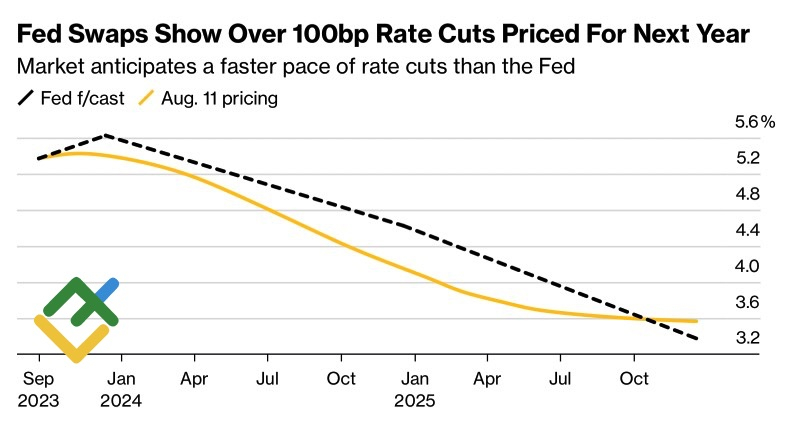

И рынки постепенно изменяют свое мировоззрение в пользу такого сценария развития событий. Так, Goldman Sachs передвинул свой прогноз первого снижения стоимости заимствований в 2024 с марта на июнь. Ценообразование процентных свопов на следующий год в -100 б.п. по ставке по федеральным фондам по-прежнему выглядит более агрессивным, чем прогнозы FOMC.

Динамика прогнозов по ставке ФРС

Возможно, Федрезерв ошибся с предполагаемым потолком в 5,75%, однако его оценка длительности удержания затрат по займам на плато выглядит более верной, чем рыночные прогнозы. Смещение последних открывает дверь для дальнейших продаж EUR/USD.

Не будем забывать про риски неожиданного ускорения инфляции. Так, более сильные цифры по индексам цен производителей в США стали катализатором роста доходности трежерис, падения фондовых индексов и укрепления доллара США. Которое, вероятнее всего, продолжится. Поэтому сформированные на росте в направлении 1,1055 после выхода в свет данных по CPI и в последующем наращенные на прорыве 1,0965 шорты имеет смысл держать. Таргеты на 1,091 и 1,086 по ним все ближе. И боюсь, это не предел.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Доллар меняет время

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+