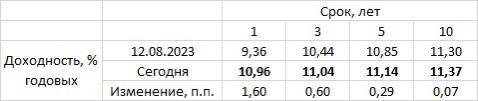

А шока-то и нет. Доходности даже коротких ОФЗ пока далеки от ставки. Однолетние и трехлетние — около 11% годовых. Длинная кривая доходности даже и не поднялась. А короткая часть отстает от текущей ставки сильно.

Что это значит?

1️⃣ Рынок не верит, что ставка будет такой высокой сколько-нибудь долго.

2️⃣ Рынок пока не отреагировал в достаточной степени. И мы придерживаемся второго сценария, хотя бы потому, что ЦБ открыто объявил о том, что, если понадобится, еще повысит ставку.

Что происходит в корпоративных облигациях?

Естественно, снижение. Но несильное. Многие корпоративные облигации даже второго эшелона пока торгуются по доходности на уровне ставки или вообще ниже. Ценовое снижение в зависимости от дюрации составило 1-2-3 процентного пункта.

Что это означает?

Пока ценообразование на рынке и государственных, и корпоративных облигаций не выглядит эффективным. Цены могут еще снизиться, а доходности вырасти.

Что делать? Стоит ли продавать облигации?

Мы не будем экстренно выходить из текущих позиций, чтобы пробовать откупить их на 1-2% ниже. Наши портфели обладают невысокой средней дюрацией и не пострадают сильно. Но, с другой стороны, мы не будем ни в коем случае торопиться покупать новые облигации. Вполне возможно, их можно будет купить по более привлекательной доходности в ближайшее время.