Великий и могучий доллар возвращается! В конце 2022 его успели похоронить из-за ожиданий «голубиного» разворота ФРС, однако протокол июльского заседания FOMC показал, что цикл ужесточения денежно-кредитной политики может быть возобновлен. Это подтолкнуло доходность 10-летних трежерис к максимальным отметкам с 2008 и заставило EUR/USD продолжить пике. Пара выполнила первый из двух ранее обозначенных таргетов на 1,086 и 1,08 и останавливаться, похоже, не собирается.

Если до публикации протокола рынки взвешивали, как долго стоимость заимствований останется на плато в 5,5%, то после нее на Forex пошли слухи о ее дальнейшем росте. Несмотря на то, что несколько чиновников FOMC предупредили, что риски перегнуть палку монетарной рестрикции стали такими же, как не довести дело до конца, у других полпредов центробанка было иное мнение. Они считают, что инфляция не упадет так сильно, как хотелось бы. Это потребует от ФРС нового повышения ставок в 2023. В результате шансы на их рост до 5,75% и выше подскочили с 27% до 37%, что подлило масла в огонь пике EUR/USD.

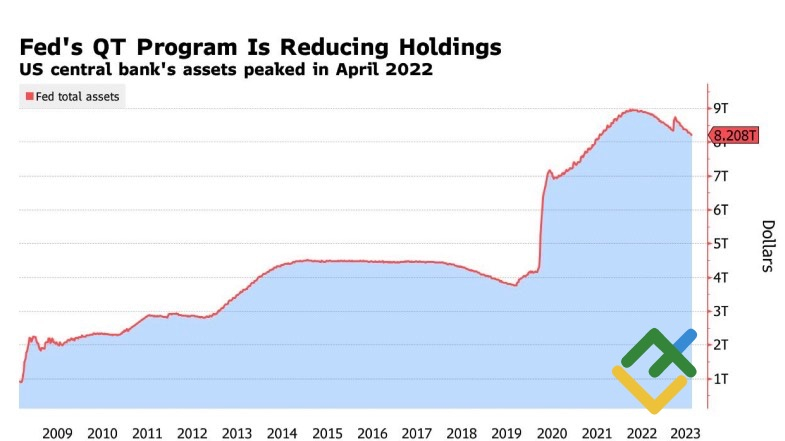

Одновременно чиновники рассуждали о целесообразности продолжения сворачивания баланса, даже если стоимость заимствований в какой-то момент придется снизить. Это усиливает риски сохранения доходности трежерис на повышенных уровнях. Ее ралли в августе является катализатором коррекции фондовых индексов США, ухудшает глобальный аппетит к риску и способствует укреплению доллара как валюты-убежища.

Динамика баланса ФРС

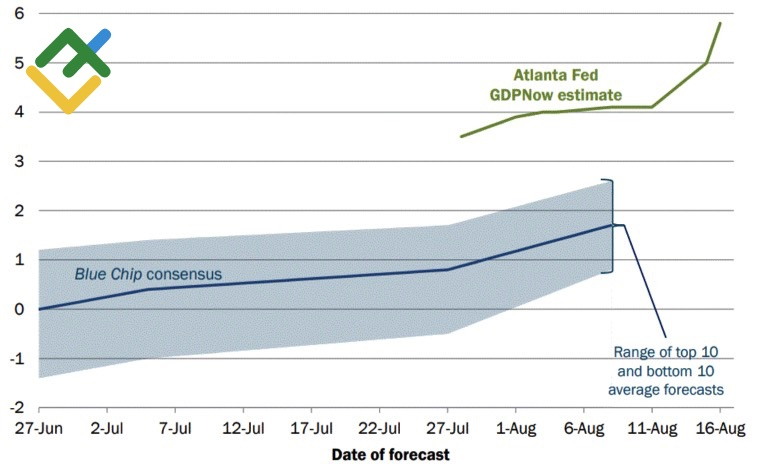

Росту ставок долгового рынка способствует и сила американской экономики. После выхода в свет позитивной статистики по розничным продажам опережающий индикатор от ФРБ Атланты повысил прогноз по ВВП США на третий квартал с 5% до 5,8%. Фактор американской исключительности продолжает оказывать поддержку «медведям» по EUR/USD.

Прогноз по ВВП США от ФРБ Атланты

Таким образом, благоприятная конъюнктура рынка ценных бумаг, дивергенция в экономическом росте и слухи о возобновлении цикла ужесточения денежно-кредитной политики ФРС верой и правдой служат поклонникам доллара США. Евро же никак не может прийти в себя на фоне возращения призрака энергетического кризиса в Европу, слабости экономики еврозоны и неопределенности в монетарной политике ЕЦБ.

«Быкам» по EUR/USD не помогла даже более сильная инфляция в Туманном Альбионе, чем ожидали эксперты Bloomberg. Изначально фунт вырос, подставив плечо другим европейским валютам. Однако в последующем повышение доходности британских облигаций из-за ожиданий роста предполагаемого пика ставки РЕПО до 6% заставило инвесторов вернуться к гринбэку. Если Банк Англии не закончил цикл монетарной рестрикции, то, возможно, и ФРС его возобновит?

На мой взгляд, риски нового витка инфляции из-за взлета цен на нефть будут поддерживать идею повышения ставки по федеральным фондам до 5,75%. Это позволяет рассчитывать на продолжение пике EUR/USD, по меньшей мере, к 1,08. Рекомендация – продавать.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Доллар: новое — это хорошо забытое старое

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+