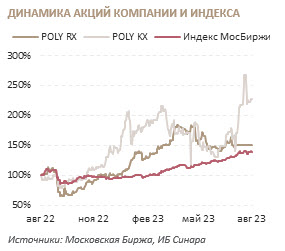

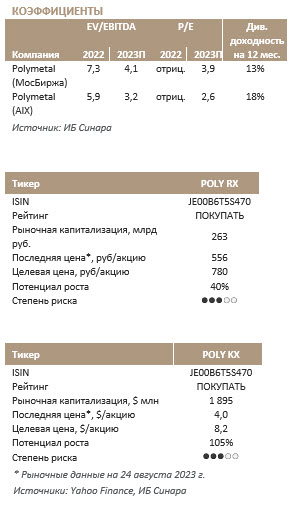

Недавно Polymetal сообщил о планах продажи попавших под санкции российских золотодобывающих активов, которая позволит компании возобновить выплату дивидендов до конца года. Продать активы Polymetal может в ближайшие 6–9 месяцев, и мы не ожидаем существенного дисконта, поскольку продавцом станет компания из Казахстана. По нашим оценкам, возможная цена продажи — $1,5–2,3 млрд, с учетом чистого долга в размере $2,4 млрд. Акции торгуются с коэффициентом EV/EBITDA 2023П в 4,1 на Московской Бирже, в 3,2 — на Бирже МФЦА в Казахстане. Мы подтверждаем позитивный взгляд на акции компании.

Обнародован список потенциальных покупателей

Недавно российские СМИ опубликовали список возможных претендентов на активы Polymetal в РФ, которые золотодобытчик планирует продать через 6–9 месяцев. Они вызвали серьезный интерес со стороны крупнейших в РФ игроков отрасли, включая Полюс (MCX:PLZL), УГМК, Селигдар (MCX:SELG), Highland Gold (В. Свиблов), АЛРОСА (MCX:ALRS), а также некоторых китайских горнодобывающих компаний.

На наш взгляд, наиболее вероятные покупатели — это УГМК (она ранее приобрела золотые активы Petropavlovsk) и Highland Gold В. Свиблова, которая в течение последних нескольких лет активно поглощала компании в золотодобывающем секторе. В то же время отмечаем, что на продажу попавших под санкции золотых активов в России требуются разрешения ФАС России и OFAC США.

В 2023 г. EBITDA российских золотодобывающих активов может достичь $850 млн

Золотодобывающие активы АО «Полиметалл» включают в себя семь разрабатываемых золото-серебряных месторождений и два АГМК общим объемом производства 1,2 млн унций золотого эквивалента в год (70% совокупного объема производства Polymetal). По нашим оценкам, в 2023 г. денежные затраты на российских активах составят $950–1000/унцию. В 2022 г. активы в РФ обеспечили компании 55% EBITDA или $664 млн, а в текущем году мы ожидаем роста EBITDA на 28% до $850 млн. Чистый долг АО «Полиметалл» сейчас — $2,4 млрд (из $2,6 млрд в целом).

Мы оцениваем золотодобывающие активы Polymetal в РФ в $1,5–2,3 млрд

Полагаем, компания может продать АО «Полиметалл» по цене $1,5–2,3 млрд с учетом чистого долга в $2,4 млрд, исходя из целевого мультипликатора EV/EBITDA 2023П в диапазоне 4,0–5,0. После продажи Polymetal станет казахстанской золотодобывающей компанией, свободной от долгов, с объемом денежных средств в $1,2–2,0 млрд и EBITDA около $600 млн. Средства от продажи направят на строительство АГМК в Казахстане для переработки упорной руды, добываемой на Кызыле, и выплату дивидендов. Текущая рыночная капитализация Polymetal на Бирже МФЦА составляет $1,9 млрд, акции торгуются с EV/EBITDA 2023П на уровне 3,2, P/E — на уровне 2,6.

Ликвидность на Бирже МФЦА остается крайне низкой

Отмечаем, что ликвидность акций Polymetal, торгуемых на Бирже МФЦА, сейчас очень низкая: среднедневные объемы торгов составляют около $100 тыс. Как мы понимаем, только 5% акционеров решили конвертировать свои акции в бумаги, торгуемые в Казахстане, а остальные миноритарии по-прежнему владеют акциями в Euroclear (OTC).

Торги бумагами Polymetal на МосБирже (MCX:POLY) приостановлены до конца августа в связи с редомициляцией и перерегистрацией ISIN. Акции на Бирже МФЦА торгуются с 35%-ным дисконтом к цене акций на МосБирже, и мы ожидаем его уменьшения. Завершив продажу АО «Полиметалл», компания может подать заявку на вторичный листинг на Лондонской фондовой бирже, и это, возможно, повысит ликвидность акций.

Polymetal планирует опубликовать отчетность по МСФО за 1П23 в середине сентября и не объявит промежуточные дивиденды за 1П23. Как сообщает руководство, компания может возобновить дивидендные выплаты только к концу года. Polymetal планирует совместно с МосБиржей разработать механизм, который позволит владельцам акций, торгующихся в Москве, получать дивиденды, несмотря на санкции.