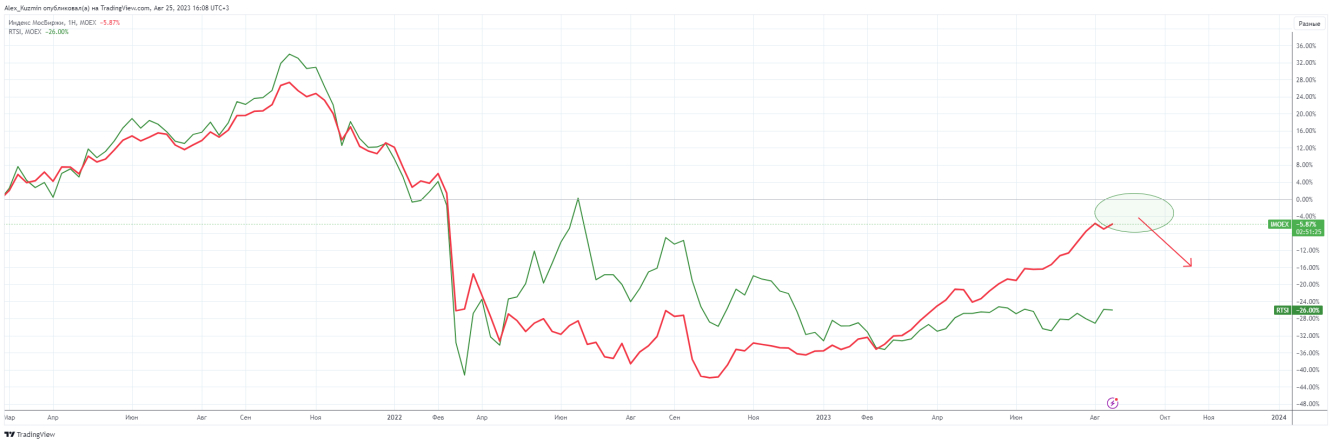

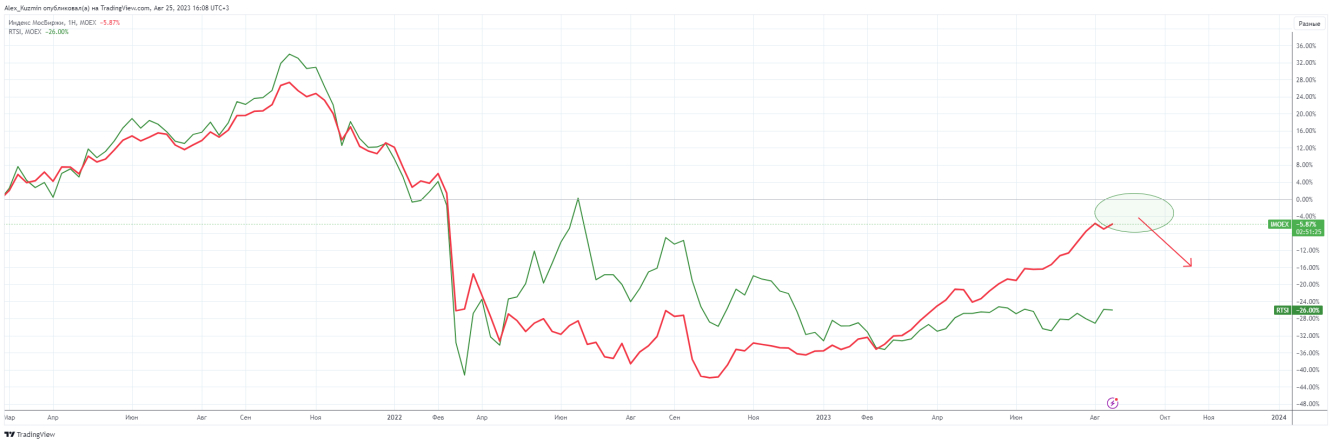

Индекс Московской Биржи с минимумов 2022 года сумел вырасти на 63%, однако, если сравнивать с максимумами 2021 года, то данный индекс продолжает находиться в просадке более 25%. Однако, судя по всему, восстановительной динамике российских акций существенным образом способствовало ослабление рубля. Это наглядно видно при рассмотрении динамики индекса РТС, который показывает изменение индекса Московской Биржи в долларовом эквиваленте. С минимума начала 2022 года данный индекс продемонстрировал восстановление всего 25%, просадка с максимумов 2021 года составляет порядка 45%. Таким образом, более половины движения обусловлено валютными колебаниями.

После перехода к плавающему курсу рубля с уровня в 30 рублей за доллар котировки импульсно устремились к поиску нового уровня равновесия. В 2017 году таким равновесным уровнем стал диапазон вблизи 60 рублей за доллар, затем произошел очередной скачок. В 2019 году новым равновесным уровнем стала отметка в 65 рублей за доллар. В 2021 году равновесие было достигнуто уже на уровне вблизи отметки в 75 рублей за доллар.

Однако, начиная с 2022 года, «стабильность» валютного курса представляет собой метания из крайности в крайность. Только в 2022 году мы последовательно увидели максимумы более 120 рублей за доллар и минимумы вблизи 50 рублей за доллар. Однако найти новый равновесный уровень, который, вероятно, находится между экстремумами 2022 года, пока не удалось.

С одной стороны, возможен сценарий, при котором новым равновесным уровнем станет диапазон вблизи 100 рублей за доллар. Такой сценарий выгоден экспортерам, кроме того, фиксация курса на указанном довольно высоком уровне может обеспечить стабилизацию на достаточно длительный период. Это в свою очередь обеспечит предсказуемость, прогнозируемость и все остальное, что необходимо в экономическом планировании.

Вместе с тем, возможен и другой сценарий, при котором мы вновь увидим волну восстановления рубля. В этом случае новый период равновесия может сформироваться в диапазоне 75-85 рублей.

После преодоления 100 отметки Банк России резко активизировался и даже провел внеочередное заседание. Таким образом, рынку был послан соответствующий сигнал. Далее будем следить за реакцией. Весьма вероятно, что рост фондового рынка, который прогнозировали в конце 2022 года, реализовался.

Учитывая вышесказанное, рынок акций, скорее всего, утратит фактор поддержки в виде ослабления рубля, поэтому в ближайшее время более вероятны сценарии прекращения общего роста или даже перехода в фазу коррекции. Ожидания такого развития событий будут способствовать сдержанности на рынке акций. Повышение ставок заимствований вслед за повышением ключевой ставки является даже более существенным фактором охлаждения фондового рынка.

В то же время текущие условия повысят привлекательность долгового рынка. Ранее мы наблюдали отток ликвидности с долгового рынка в пользу рынка акций. В ближайшее время мы можем стать свидетелями обратного развития событий, когда инвесторы начнут перекладываться из долевых бумаг в долговые. Стабилизация или укрепление рубля снизят валютные риски, а высокая ключевая ставка задают повышенные требования к уровню купонной доходности. Это будет создавать повышенный спрос на российские облигации в перспективе, что в свою очередь, позволит снизить давление на долговой рынок, обусловленное возможным очередным повышением ключевой ставки на сентябрьском заседании.

Кузьмин Алексей

Директор по развитию и стратегическому планированию

АО «НФК-Сбережения»

После перехода к плавающему курсу рубля с уровня в 30 рублей за доллар котировки импульсно устремились к поиску нового уровня равновесия. В 2017 году таким равновесным уровнем стал диапазон вблизи 60 рублей за доллар, затем произошел очередной скачок. В 2019 году новым равновесным уровнем стала отметка в 65 рублей за доллар. В 2021 году равновесие было достигнуто уже на уровне вблизи отметки в 75 рублей за доллар.

Однако, начиная с 2022 года, «стабильность» валютного курса представляет собой метания из крайности в крайность. Только в 2022 году мы последовательно увидели максимумы более 120 рублей за доллар и минимумы вблизи 50 рублей за доллар. Однако найти новый равновесный уровень, который, вероятно, находится между экстремумами 2022 года, пока не удалось.

С одной стороны, возможен сценарий, при котором новым равновесным уровнем станет диапазон вблизи 100 рублей за доллар. Такой сценарий выгоден экспортерам, кроме того, фиксация курса на указанном довольно высоком уровне может обеспечить стабилизацию на достаточно длительный период. Это в свою очередь обеспечит предсказуемость, прогнозируемость и все остальное, что необходимо в экономическом планировании.

Вместе с тем, возможен и другой сценарий, при котором мы вновь увидим волну восстановления рубля. В этом случае новый период равновесия может сформироваться в диапазоне 75-85 рублей.

После преодоления 100 отметки Банк России резко активизировался и даже провел внеочередное заседание. Таким образом, рынку был послан соответствующий сигнал. Далее будем следить за реакцией. Весьма вероятно, что рост фондового рынка, который прогнозировали в конце 2022 года, реализовался.

Учитывая вышесказанное, рынок акций, скорее всего, утратит фактор поддержки в виде ослабления рубля, поэтому в ближайшее время более вероятны сценарии прекращения общего роста или даже перехода в фазу коррекции. Ожидания такого развития событий будут способствовать сдержанности на рынке акций. Повышение ставок заимствований вслед за повышением ключевой ставки является даже более существенным фактором охлаждения фондового рынка.

В то же время текущие условия повысят привлекательность долгового рынка. Ранее мы наблюдали отток ликвидности с долгового рынка в пользу рынка акций. В ближайшее время мы можем стать свидетелями обратного развития событий, когда инвесторы начнут перекладываться из долевых бумаг в долговые. Стабилизация или укрепление рубля снизят валютные риски, а высокая ключевая ставка задают повышенные требования к уровню купонной доходности. Это будет создавать повышенный спрос на российские облигации в перспективе, что в свою очередь, позволит снизить давление на долговой рынок, обусловленное возможным очередным повышением ключевой ставки на сентябрьском заседании.

Кузьмин Алексей

Директор по развитию и стратегическому планированию

АО «НФК-Сбережения»