Избиение американского доллара продолжается. Пересмотр ВВП США за второй квартал в сторону понижения и разочаровывающая статистика по занятости в частном секторе от ADP добавили масла в огонь ралли EUR/USD. Рынок продолжает воспринимать плохие данные из Штатов как хорошую для себя новость. Фондовые индексы растут, а доходность трежерис падает. На исходе лета все перевернулось с ног на землю. Стоит ли удивляться отступлению гринбэка?

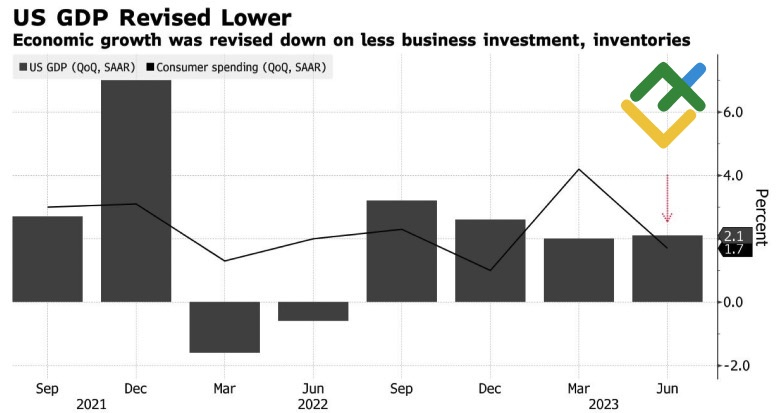

Отскок EUR/USD вверх на финише августа рискует превратиться в нечто большее, чем коррекция к нисходящему движению из-за сворачивания спекулятивных шортов. На первый взгляд, это выглядит странно. Даже с учетом пересмотра ВВП США за апрель-июнь с +2,4% до +2,1%, американская экономика выглядит на голову сильнее европейской. Инвесторы точно так же сомневаются по поводу повышения ставки по депозитам до 4%, как и по поводу роста ставки по федеральным фондам до 5,75% до конца 2023.

Динамика американского ВВП и потребительских расходов

На самом деле в основе ралли EUR/USD лежат завышенные ожидания и жадность. Опережающий индикатор от ФРБ Атланты сигнализирует, что ВВП в третьем квартале расширится на 5,9%. Это чрезмерно высокая оценка. Так, S&P Global Market Intelligence прогнозирует рост показателя на 3,3% за счет сильных потребительских расходов. При этом нужно понимать, что истощение избыточных сбережений, высокие ставки по ипотеке и возобновление платежей по студенческим кредитам будут их тормозить.

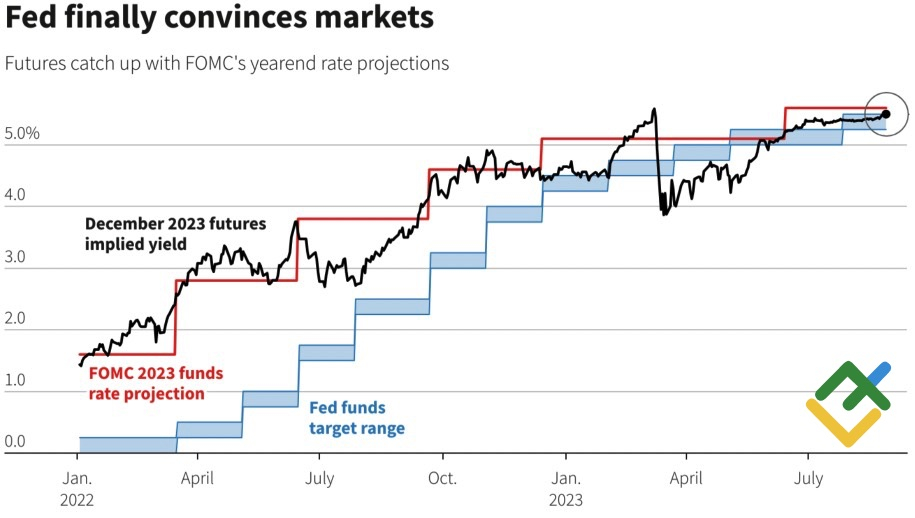

Завышены ожидания и по потолку ставки по федеральным фондам. Причем виновата в этом ФРС с ее июньским прогнозом в 5,75%. Рынок в него не верит, выдавая около 43% вероятности возобновления цикла монетарной рестрикции в 2023. При этом разочаровывающая статистика по потребительскому доверию, вакансиям, ВВП и занятости от ADP уменьшают шансы роста стоимости заимствований и создают попутный ветер для EUR/USD.

Динамика прогнозов ФРС и рынка по ставке по федеральным фондам

Не будем забывать про жадность. Рынок труда в США не настолько силен, чтобы работники в массовом порядке увольнялись. Однако он не настолько слаб, чтобы наниматели без разбора лишали их рабочих мест. То же самое можно сказать об экономике. Она охлаждается, но не настолько быстро, чтобы можно было вспомнить о рецессии. В результате рынок акций сталкивается с идеальным для себя режимом Златовласки, когда ВВП растет умеренно, а инфляция замедляется. Желание инвесторов не упустить момент приводит к росту фондовых индексов и EUR/USD.

Безусловно, статистика по занятости вне сельскохозяйственного сектора может все изменить. Консенсус-прогноз экспертов Bloomberg составляет +170 тыс, а диапазон оценок — 120-230 тыс. По мнению Societe Generale, доллар быстро придет в себя, если фактические данные окажутся ближе к его верхней границе.

Пока же есть некоторые риски отката EUR/USD вниз на фоне нежелания инвесторов форсировать события. Используем его для наращивания сформированных от уровней 1,08 и 1,084 лонгов.