Отрасль – горнодобывающая промышленность. Производит и продает железную руду и железорудные окатыши для использования в качестве сырья для производства стали в Бразилии и за рубежом.

Vale (NYSE:VALE) +2% после выхода отчетности

Отчетность

• Выручка 9,67 b$ (-13% г/г)

• Чистая прибыль 0,89 b$ (-86% г/г)

• EPS 0,20$ (-85% г/г)

Выручка по сегментам:

• Железная руда – 6,24 b$ (-12% г/г, 65% выручки)

• Железорудные окатыши – 1,41 b$ (-21% г/г, 15% выручки)

• Никель и другие продукты – 1,38 b$ (-10% г/г, 14% выручки)

• Медь – 0,49 b$ (+50% г/г, 5% выручки)

• Изделия из черных металлов – 0,13 b$ (-3% г/г, 1% выручки)

Выручка по регионам:

• Китай – 4,64 b$ (-9% г/г, 49% выручки)

• Европа – 1,22 b$ (-14% г/г, 13% выручки)

• Бразилия – 0,99 b$ (+19% г/г, 10% выручки)

• Азия, кроме Японии и Китая – 0,81 b$ (-10% г/г, 9% выручки)

• Япония – 0,82 b$ (-19% г/г, 9% выручки)

• Ближний Восток, Африка и Океания – 0,51 b$ (-25% г/г, 5% выручки)

• США – 0,43 b$ (-9% г/г, 5% выручки)

Производство и себестоимость:

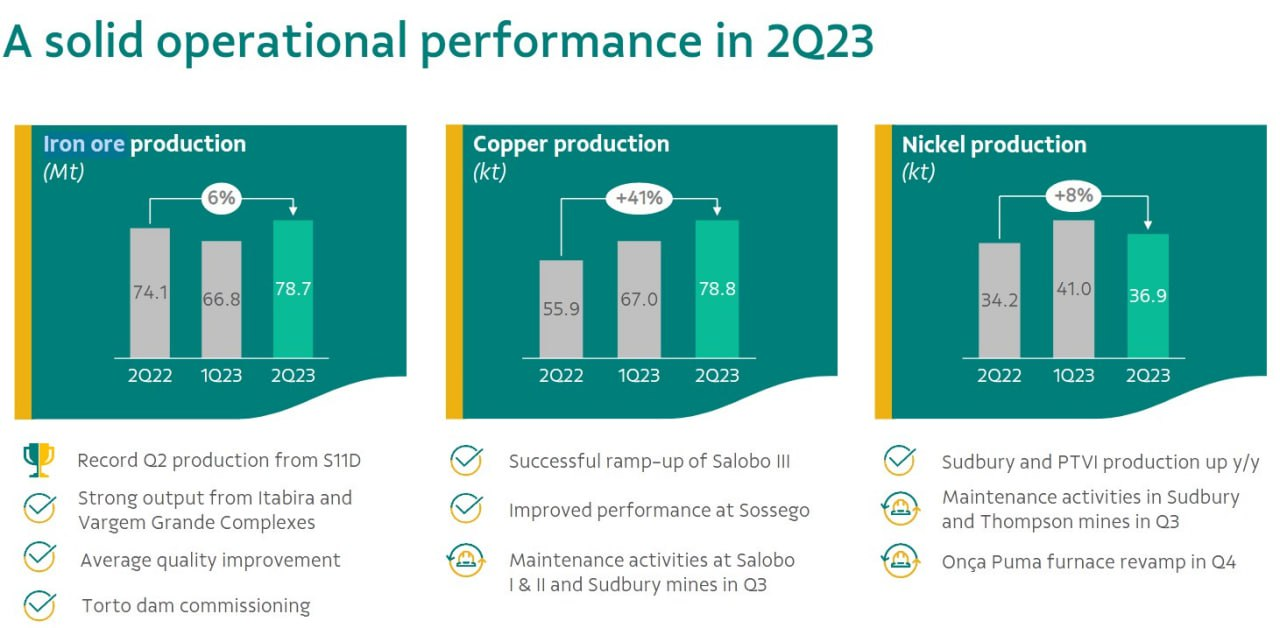

• Железная руда (Mt) – 78,7 (+6% г/г)

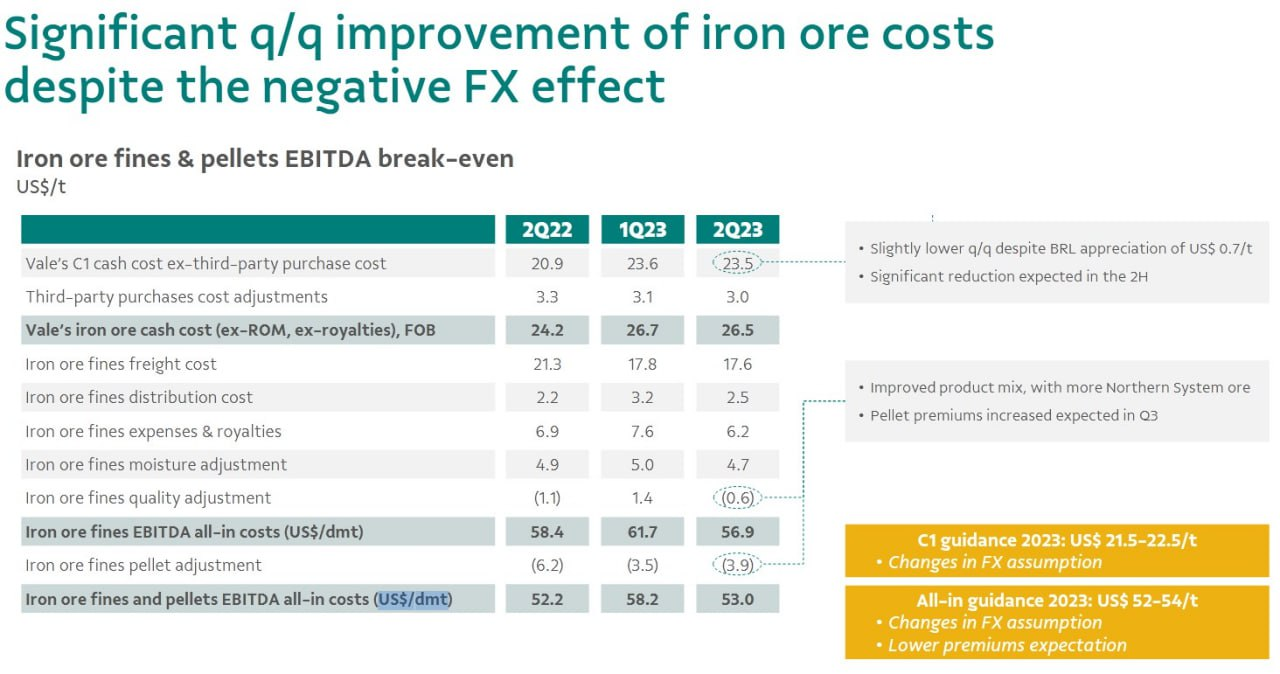

- AIC (US$/dmt) – 53$ (+2% г/г)

• Медь (Kt) – 78,8 b$ (+41% г/г)

- AIC (US$/t) – 3,11$ (-45% г/г)

• Никель (Kt) – 36,9 b$ (+8% г/г)

- AIC (US$/t) – 17,08$ (+52% г/г)

За Q3’23

• Скорректированная EBITDA 3,87 b$ (-26% г/г)

• Маржа скорректированной EBITDA 30% (-17 п.п г/г)

• Коммерческие, общие и административные расходы (SG&A) 139 m$ (+9% г/г)

• Исследования и разработки (R&D) 165 m$ (+9% г/г)

• Капитальные затраты 1,21 b$ (-6% г/г)

• Маржа валовой прибыли 39% (-8 п.п г/г)

• Маржа операционной прибыли 30% (-8 п.п г/г)

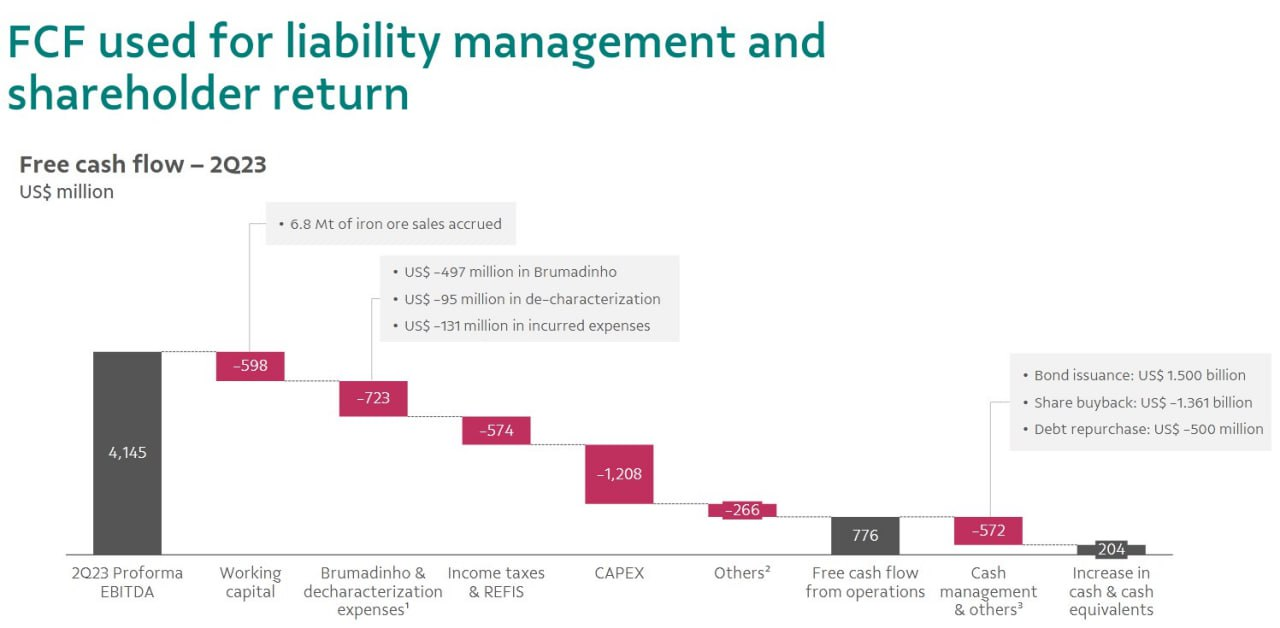

• Операционный денежный поток 1,90 b$ (-47% г/г)

• FCF 0,69 b$ (-71% г/г)

• Денежные средства и их эквиваленты 5,03 b$ (-32% г/г)

• Долг 14,94 b$ (+2% г/г)

• Компенсация на основе акций 17 m$ (-50% г/г)

• Выплатили дивиденды на 0,58 b$ (+7% г/г)

• Выкупили акции на 1,36 b$ (-48% г/г). Количество акций в обращении -5,8% г/г

Прогноз на весь 2023 год

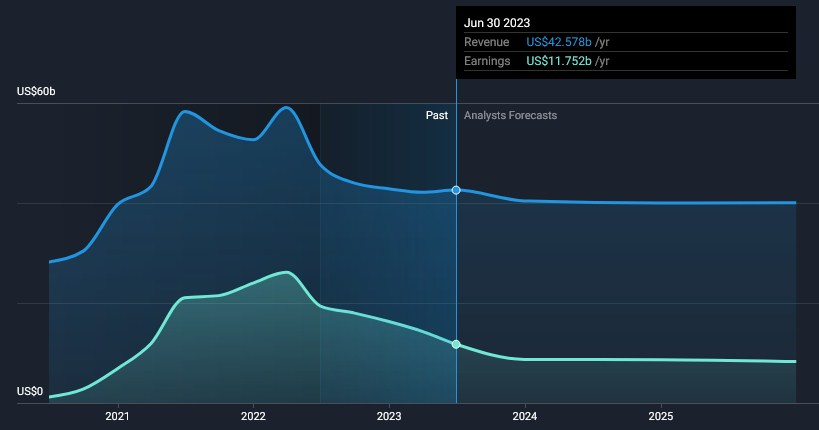

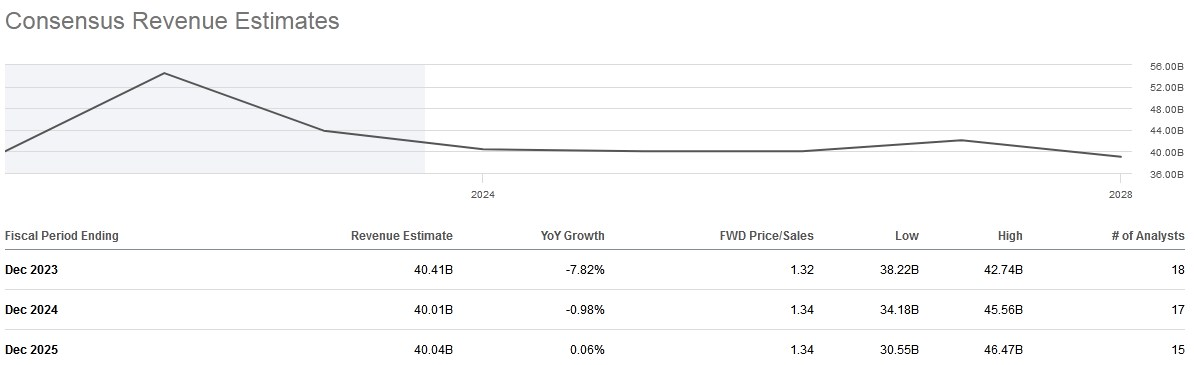

Прогноз компания не предоставила, по консенсус-прогнозу аналитиков выручка составит 40,41 b$ (-8% г/г) в 2023 году.

Подписали стратегическое партнерство с диверсифицированными инвесторами мирового уровня в сфере бизнеса по производству металлов. Это партнерство является еще одной важной вехой в создании ведущей сырьевой платформы, ориентированной на будущее, со значительными запасами полезных ископаемых и ресурсами, включая запасы, составляющие более 30 миллионов тонн меди и 90 миллионов тонн никеля.

Видят потенциал для инвестиций от 25 до 30 b$ в высокорастущие проекты в течение следующего десятилетия, увеличивая производство меди примерно с 350 тысяч тонн в год до 900 тысяч тонн в год, а производство никеля увеличится со 175 тысяч тонн до 300 тысяч тонн в год.

Достигли первого срока внедрения глобального отраслевого стандарта управления хвостохранилищами GISTM с позитивным прогнозом. Снижают риски, связанные с плотинами, и внедряют лучшие международные практики в их управлении, одновременно разрабатывая альтернативные решения для снижения их использования.

Итоги

Стабильный отчёт, где значительное снижение чистой прибыли связано в основном с разовым увеличением налоговых выплат и со снижением цен на готовую продукцию.

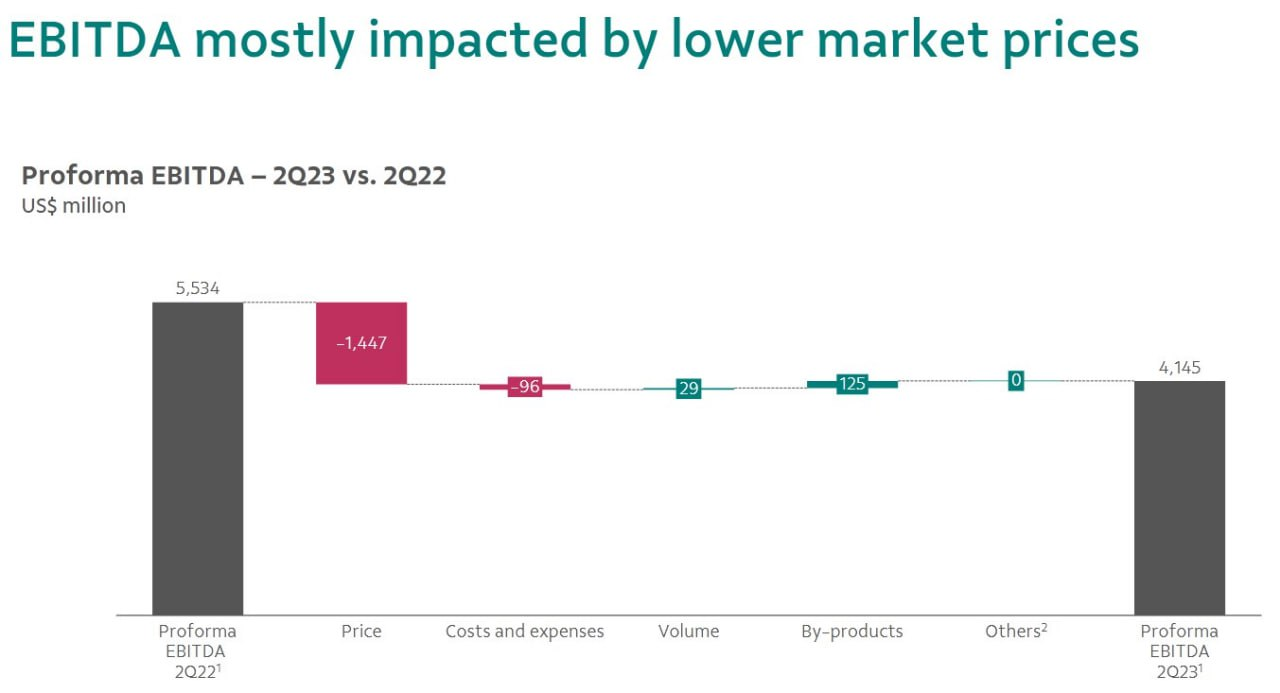

EBITDA составила 4,1 b$, что на 1,4 b$ ниже аналогичного периода 2022 года. Такое снижение объясняется падением цены реализации железорудной продукции на 15$ за тонну и сокращением цен реализации никеля на 3000$ за тонну г/г. Влияние затрат и издержек на EBITDA было относительно небольшим и составило 96 m$, в основном из-за временных эффектов в никелевом бизнесе, связанных с техническим обслуживанием и увеличением закупок никелевого сырья у третьих сторон.

В сегменте железной руды и меди, несмотря на инфляционное давление, затраты и расходы, улучшили EBITDA на 218 m$. Объемы продаж и побочная продукция помогли увеличить EBITDA на 154 m$ в результате инициатив по повышению надежности активов. Маржа операционной прибыли хотя и снизилась на 8 п.п., но остаётся достаточно высокой в 30%.

Денежные потоки волатильные и сильно зависят от использования оборотного капитала, но в целом не сильные. FCF в отчётном квартале составил 0,69 b$, сократившись на 71% г/г, в основном из-за снижения прибыли. Баланс управляемый, с чистым долгом и гудвилом суммарно в 40% от капитализации.

Во втором квартале Vale привлекла 1,5 b$ от выпуска облигаций, доходы от которых в основном были использованы для выкупа более дорогих долговых обязательств на 500 m$ и для выкупа акций на 1,4 b$ в рамках программы обратного выкупа.

По сегментам. В направлении железосодержащей продукции ежеквартально увеличивают объемы производства г/г, в то время как общие затраты остаются примерно неизменными. Вводят в эксплуатацию плотину Геладо, что увеличит доступность гранул для предприятий Брукуту и улучшит среднее качество портфеля.

Что касается совокупных затрат (AIC), то показатель безубыточности по EBITDA достиг 53$ на тонну, практически без изменений г/г и на 5,2$ на тонну ниже, чем в прошлом квартале. Скорректировали прогноз совокупной стоимости железной руды до 52–54$ за тонну в течение 2023 года.

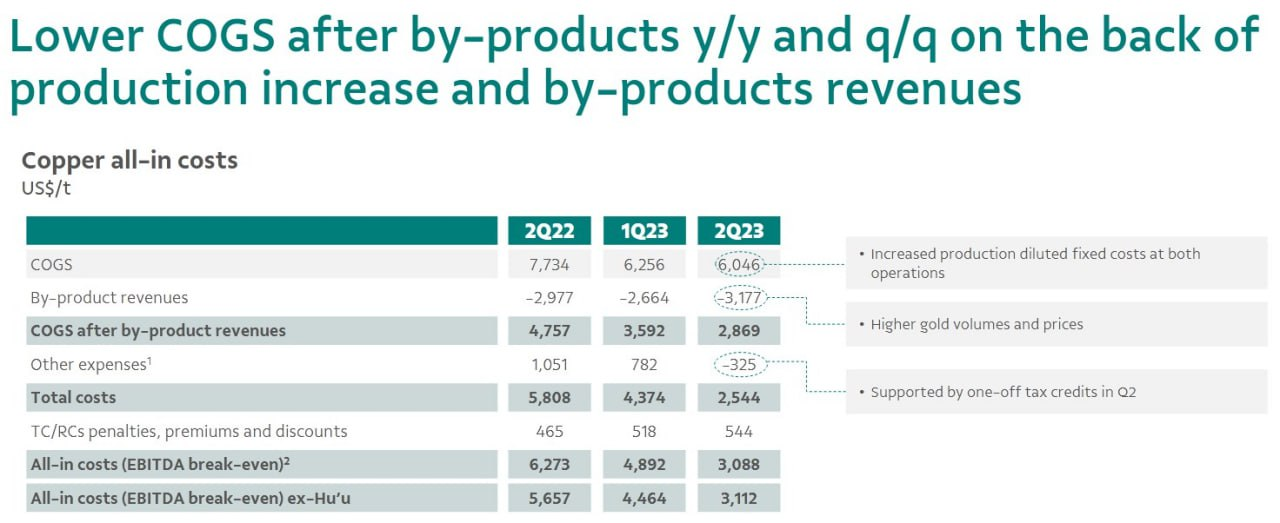

В секторе цветных металлов, который в компании называют Energy Transition Metals, или ETM, Salobo III наращивает темпы с опережением графика, внося солидный вклад в рост производства меди с начала года. Производство меди выросло на 41% г/г, в основном благодаря наращиванию мощности участка Salobo III и повышению производительности на Sossego. Продажи меди были высокими, увеличившись на 43% г/г.

Получают прибыль от роста производства как на Salobo, так и на Sossego, что способствует сокращению постоянных затрат на медных предприятиях. В том числе этому способствуют более высокие цены и разовый эффект от налоговых льгот, которые способствовали сокращению общих затрат за квартал. В результате общие затраты составили чуть более 3000$ за тонну, что примерно на 1800$ ниже, чем в первом квартале.

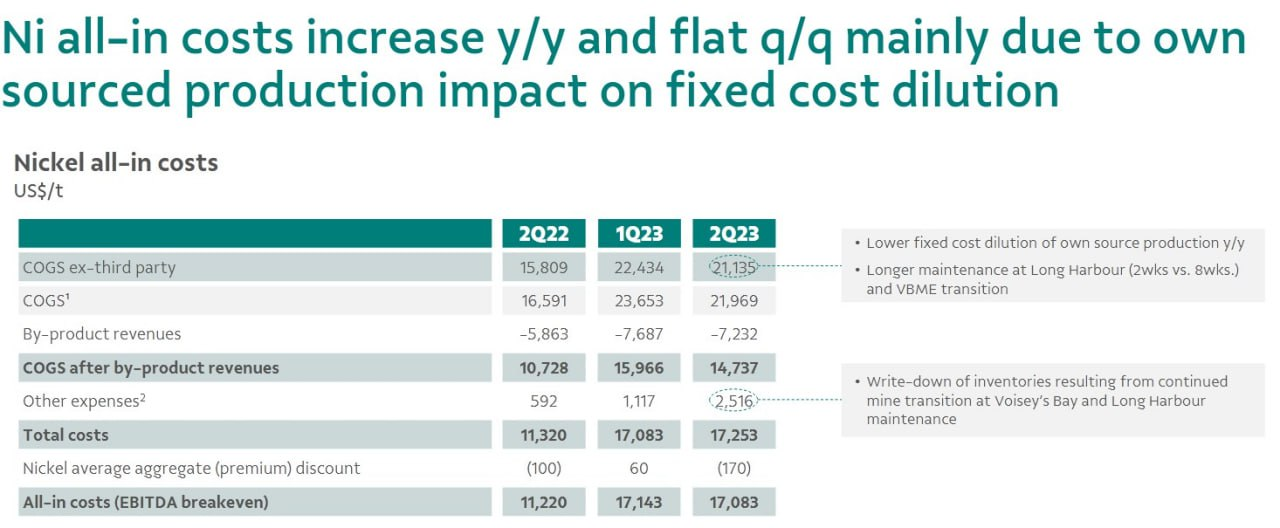

Производство никеля выросло на 8% г/г, учитывая продолжающуюся стабильную работу на рудниках в Садбери и улучшение производства в Индонезии. На предприятиях по производству никеля объем COGS без учета стороннего сырья увеличился примерно на 5 000$ г/г из-за снижения доступности собственного сырья, чего ожидали с учетом продолжающегося перехода на руднике Войзи-Бей и более продолжительного запланированного периода технического обслуживания в Лонг-Харборе.

Также в отчётном квартале признали разовое снижение возмещаемой стоимости запасов, которые были произведены с более высокими затратами. В результате общие затраты значительно увеличились г/г, но остались практически неизменными к/к и составили чуть более 17 000$ за тонну. Прогноз совокупной стоимости никеля в 2023 году был скорректирован до 15 500-16 000$ за тонну, что в основном отражает более низкие, чем ожидалось, цены и объемы побочной продукции, которые сохранятся на протяжении всей второй половины 2023 года.

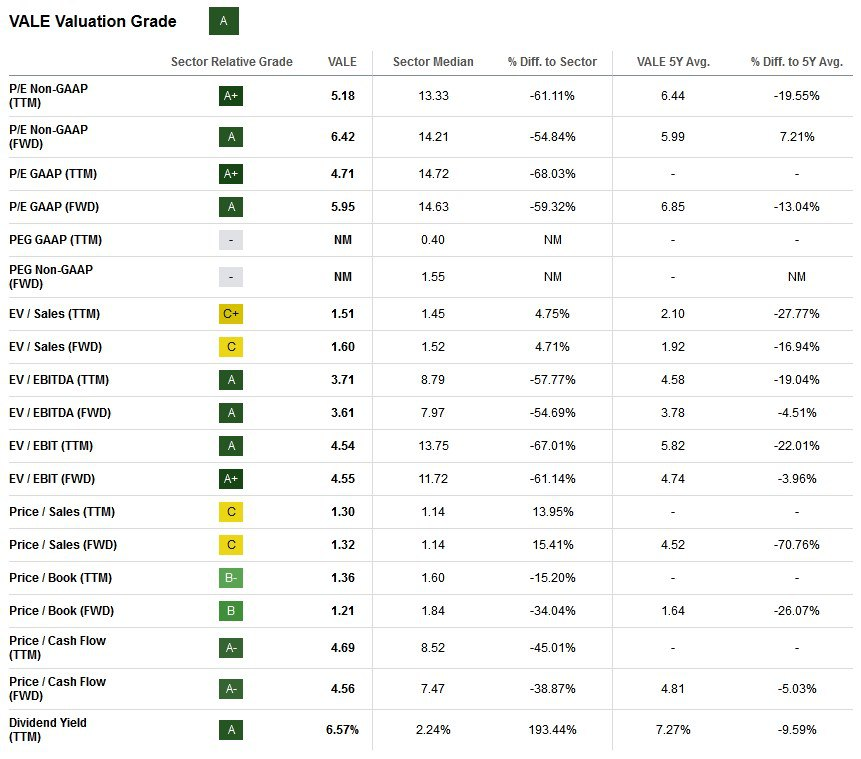

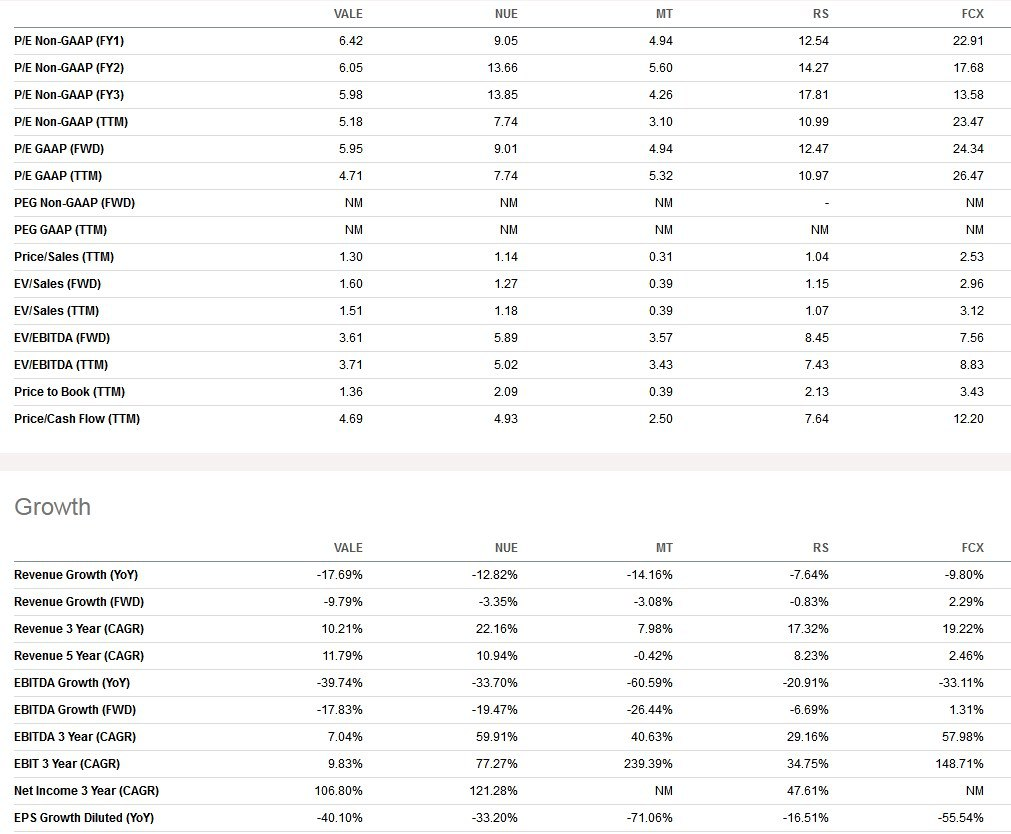

По мультипликаторам стоят на 50% дешевле среднеотраслевых, в сравнении с аналогами стоят дешевле большинства "стальных" компаний и намного дешевле "медных", при слабых темпах роста, но лучшей рентабельности и большей дивдоходности. По историческим – ближе к нижним границам диапазонов. 3-х летний GAGR выручки 10%, но в этом году аналитики ожидают снижение на 8%.

Дивидендная доходность 6% годовых, с низким коэффициентом выплат в 30% от прибыли и с нормальным в 62% от FCF. Четкой дивполитики не имеют и решают “по ситуации”. Выплаты обычно проводятся дважды в год плюс периодически выплачивается спецдивиденд. В хорошие годы выплачивают много, в плохие дивдоходность стремится к 3-4%.

С 2021 года общая сумма, распределенная в виде дивидендов и байбека, составила 27% доходности для акционеров. Сейчас третья программа обратного выкупа акций завершена на 69%. С момента запуска первой программы байбека в 2021 году Vale выкупила 16% от своей базы акций и по-прежнему рассматривают выкуп акций как один из лучших способов создания долгосрочной стоимости для акционеров.

Один из важных моментов отчёта – это новость о том, что компания достигла двух отдельных соглашений о продаже 13% акций своего никелевого и медного бизнеса за 3,4 b$. В рамках сделок совместное предприятие, созданное Saudi Arabian Mining Co (Ma'aden) и Государственным инвестиционным фондом страны (PIF), приобретет 10% подразделения Vale по производству цветных металлов, а американская инвестиционная фирма Engine No. получит ещё 3%.

Для Саудовской Аравии эта сделка знаменует собой первый большой выход на рынок мировой горнодобывающей промышленности, для Vale выручка от продажи поможет профинансировать инвестиции в производство в размере 25-30 b$ в течение следующего десятилетия, чтобы удовлетворить растущий спрос на никель и медь при переходе на электромобили.

По структуре сделки, 1 b$ останется в VBM (совместное предприятие), а 2,4 b$ вернутся в Vale. Поскольку VBM способна генерировать положительный FCF на постоянной основе, пришли к выводу, что 1 b$ достаточно для финансирования бизнеса на следующие три-четыре года в соответствии с планом. Полученные компанией 2,4 b$ могут быть возвращены акционерам либо через спец-дивиденд, что маловероятно, либо пойдут на байбек, на который в течение последних кварталов выделяется около 1,4-1,5 b$, и компания не считает зазорным проводить его и в долг, как в отчётном квартале.

В целом, это положительная новость, потому что капзатраты – это самая значительная статья расходов в горнодобывающем бизнесе, и возможность переложить их на других благоприятна для компании.

Также положительным моментом является начавшийся рост цен. Фьючерсы на железную руду в Китае выросли до самого высокого уровня за более чем три недели, продолжая рост восьмую сессию подряд, чему способствовали возобновившиеся надежды на дополнительную политическую поддержку со стороны китайского правительства и относительно сильные фундаментальные показатели.

Китайские политики заявили, что в ответ на экономический спад и затянувшийся кризис недвижимости они будут проводить политику по увеличению потребления и привлечению инвестиций. Самый торгуемый январский контракт на железную руду (SCO:COM) на Даляньской товарной бирже Китая завершил дневные торги на уровне ~109$ за тонну, что является самым высоким показателем с 26 июля.

Ранее Goldman Sachs прогнозировал, что цены на железную руду упадут еще примерно на 10% во втором полугодии и составят в среднем 90$ за тонну, что приведет к снижению рентабельности китайского экспорта стали в сочетании со снижением сезонного производства стали и увеличением производства железной руды, что приведет к профициту в 68 миллионов тонн на рынке железной руды во втором полугодии.

При этом продолжаются судебные разбирательства, и VALE проиграла в попытке запретить BHP разделить потенциальную ответственность в британском иске на сумму 36 миллиардов фунтов стерлингов (~ 46 b$) по поводу обрушения в 2015 году бразильской плотины Фундао, которая принадлежала и управлялась компанией Vale, в совместном предприятии Samarco двух горнодобывающих компаний.

BHP, которая отрицает ответственность, в декабре подала заявку на то, чтобы Vale присоединилась к делу и способствовала возмещению убытков, если они будут признаны ответственными перед истцами, поскольку BHP и Vale владели по 50% СП Samarco.

Это серьёзно негативный момент, учитывая сумму иска. Да, она может быть уменьшена по факту, а судебные заседания могут продолжаться ещё долгие годы. Также возможна многолетняя рассрочка. Но надо понимать, что компания уже постоянно выплачивает ущерб от прорыва плотины в Brumadinho в 2019 году: например, в отчётном квартале это почти 500 m$.

И проблем с прорывами плотин хватает, например, уже после выхода отчёта Vale согласилась выплатить 527 миллионов реалов (около 106 m$) в качестве компенсации жителям Баран-де-Кокаис в бразильском штате Минас-Жерайс, которые были вынуждены эвакуироваться из-за риска прорыва дамбы хвостохранилища.

По количеству всевозможных исков и судебных претензий компания проигрывает 3M (NYSE:MMM), но имеет их явно намного больше прочих горнодобывающих компаний. Этот момент стоит учитывать. Недаром сейчас в Vale действует специальный отраслевой стандарт по строительству хвостохранилищ, и они гордятся темпами его внедрения.

С инвестиционной точки зрения компания, вероятно, показала самый слабый квартал в году по прибыльности, и следующие должны быть лучше. Дальнейшие перспективы прямо упираются в спрос в Китае, учитывая, что половина выручки приходит именно оттуда.

Со спросом ситуация сложная, и его тяжело спрогнозировать. Китайские власти явно могут сильнее стимулировать экономику, но пока этого не делают, наблюдая за развитием ситуации. Если стимулы будут усилены, и рынок недвижимости начнёт оживать, это неизбежно увеличит спрос на железную руду и поднимет цены реализации, что увеличит прибыльность компании. Плюс не забываем про цветные металлы, которые могут увеличивать долю в выручке по мере реализации инвестиционных программ с новыми партнёрами.

Котировки тем временем почти зашли в хорошо проторгованный пятилетний диапазон в 11-12$, ниже которого были только 2020 году. Несмотря на все вышеозвученные проблемы, мы считаем, что Vale выглядит инвестиционно привлекательно в данном диапазоне, а количество проблем нивелируется низкой оценкой, неплохими дивидендами, вечным байбеком и перспективами от цветных металлов.

Точка входа (13$)

Среднесрочный потенциал (15$)

Долгосрочный потенциал (20$)