Стремительное ралли доллара в последние несколько дней встретило некоторое сопротивление вблизи уровня 105 по индексу американской валюты (DXY). Сегодня индекс топчется на месте на фоне отката нефтяных цен после вчерашнего ралли на решении ОПЕК+.

Напомню, что валюты стран импортеров энергоресурсов начали снижаться в ответ на повышение цен на нефть, так как рынок учитывает в ценах замедление темпов роста соответствующих экономик (главным образом стран блока ЕС, Великобритании и Японии) из-за роста базовых издержек (цен на топливо), а также из-за ожидаемого смещения торгового баланса в сторону дефицита в результате удорожания импорта. Это два фундаментальных фактора, которые вынуждают инвесторов продавать EUR, JPY и GBP, как и во второй половине прошлого года, в разгар энергетического кризиса.

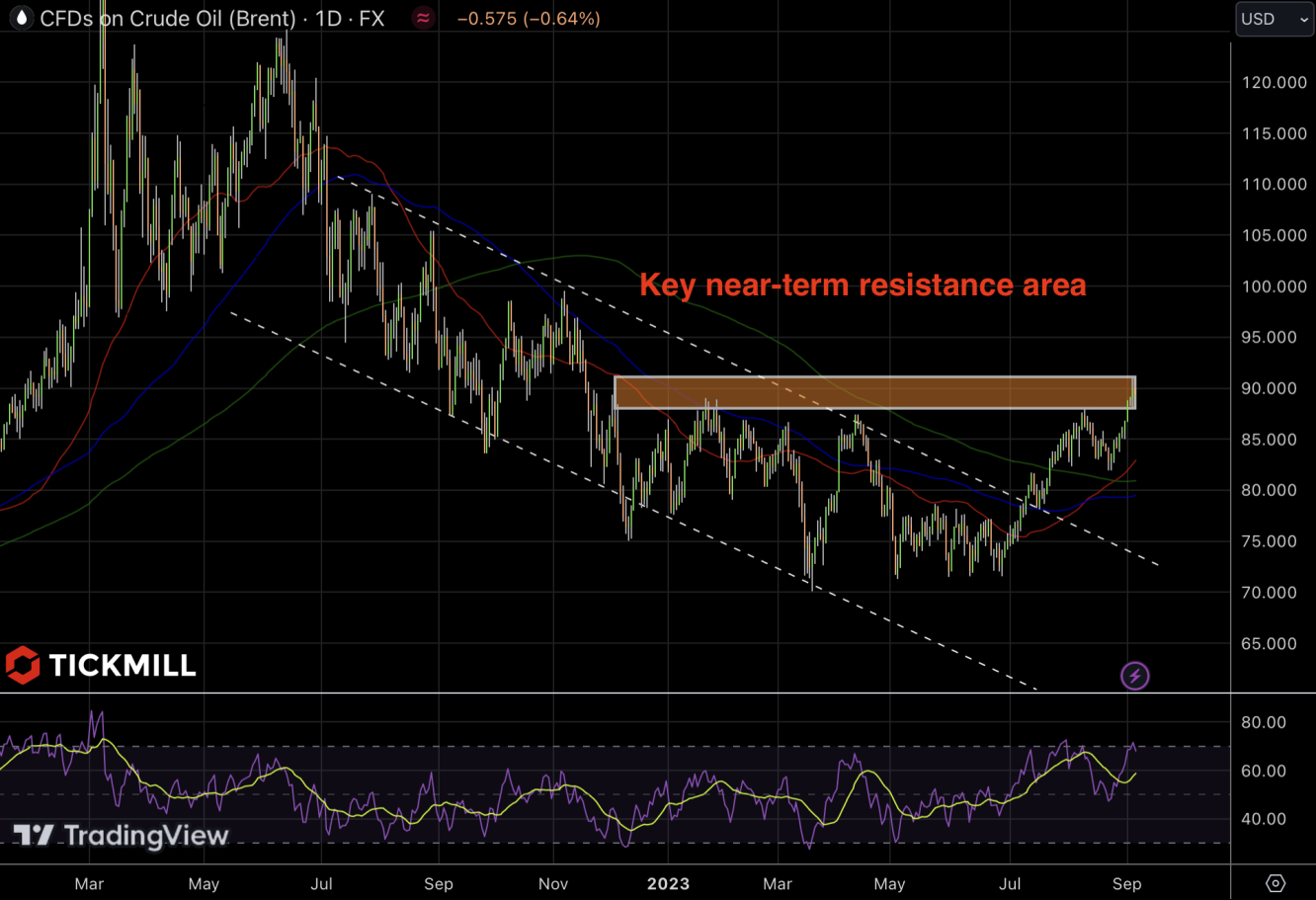

Вблизи уровня 90 долларов за баррель Brent цены нащупали некоторое сопротивление, и если полагать, что этот важный уровень инвесторам не удастся взять «с наскоку», оппоненты доллара, вероятно, смогут отвоевать территории на короткое время в рамках чисто технического отката. При данном сценарии разумным выглядит временная коррекция индекса доллара в область 104-104.50:

Саудовская Аравия и Россия объявили о продлении добровольных ограничений на добычу нефти в размере 1.3 млн б/д еще на три месяца до окончания этого года. Цены подскочили, однако нужно иметь ввиду, что вместе с повышением цен на энергоресурсы будут ухудшаться прогнозы роста, так как текущий консенсус заключается в том, что глобальная экономика прошла фазу ускоренных темпов экспансии, и теперь должна последовать модерация или, в худшем случае, спад.

Таким образом растущие базовые издержки будут восприниматься скорее как дополнительное бремя, нежели как индикатор экспансии. Да и тот факт, что рыночное равновесие смещается за счет корректировки предложения, а не роста спроса, подчеркивает уязвимость текущего ралли на нефтяном рынке:

Рассчитывать на разворот доллара в ближайшей перспективе можно будет только в случае резкой негативной рыночной переоценки темпов роста американской экономики. В связи с этим особый интерес вызовет сегодня индекс активности в сфере услуг США от ISM. Как обычно, в фокусе общий показатель, а также субиндексы цен и найма.

Общий индекс ожидается на уровне 52.5 пунктов, что будет соответствовать оценке, что общая активность в сфере услуг немного улучшилась по сравнению с предыдущим месяцем. В случае, если значение показателя неожиданно окажется ниже 50 пунктов, бычьи перспективы доллара могут оказаться под угрозой.

Что касается политики Европейского центрального банка (ECB), рынок оценивает вероятность повышения ставок на 25 базисных пунктов на следующей неделе всего в 25%. С учетом растущей нефти вероятность, скорее всего, будет пересматриваться вверх с приближением даты заседания на следующей неделе. Тем не менее, позиция спекулянтов по евро (ощутимый избыток в длинных позициях согласно данным CFTC, которые могут ликвидированы) и ситуация в энергетическом секторе делают евро уязвимым, и пара EUR/USD легко может уйти ниже уровня поддержки в районе 1.07 в направлении 1.0650.

Артур Идиатулин, рыночный обозреватель Tickmill UK