Не так давно финансовые рынки беспокоились по поводу рецессии, а сейчас их пугает разогревание экономики США. Рост деловой активности в секторе услуг от ISM до 6-месячного максимума и сокращение дефицита торгового баланса увеличивают вероятность разгона ВВП в третьем квартале. Любая цифра выше 3% заставит инвесторов забыть об охлаждении экономики и усилит риски возвращения высокой инфляции и повышения ставки по федеральным фондам. Как на таком фоне не падать EUR/USD?

Продающие доллар США хедж-фонды были застигнуты врасплох устойчивостью Штатов к агрессивной монетарной рестрикции ФРС. Деривативы до сих пор не верят в продолжение цикла ужесточения денежно-кредитной политики, однако стоимость заимствований останется на высоком уровне надолго. Шансы ее снижения на 100-125 б.п. в 2024 явно завышены, что вкупе с нетто-шортами по гринбэку позволяет говорить о его нераскрытом потенциале.

Динамика индекса USD и спекулятивных позиций по доллару США

Вместе с тем, без коррекции не обходится ни один актив. И 8-недельное ралли индекса USD, лучшее с 2005, позволяет ING говорить о его переоценке по сравнению с валютами G10. По мнению компании, ухудшение макроэкономической статистики по Штатам может стать катализатором бурного роста EUR/USD. К разочарованию «быков», отчеты чаще радуют, чем огорчают. В условиях зависимости монетарной политики ФРС от данных это означает, что идею повышения ставки по федеральным фондам до 5,75% не стоит выбрасывать в мусорное ведро.

Следует отметить, что в основе пике основной валютной пары лежит не только сила ВВП США. Восстановление Китая разочаровывает, а еврозона балансирует на грани стагфляции и рецессии. Все это подогревает спрос на доллар как актив-убежище. И если ситуация не изменится, даже охлаждение американской экономики может не помочь «быкам» по EUR/USD.

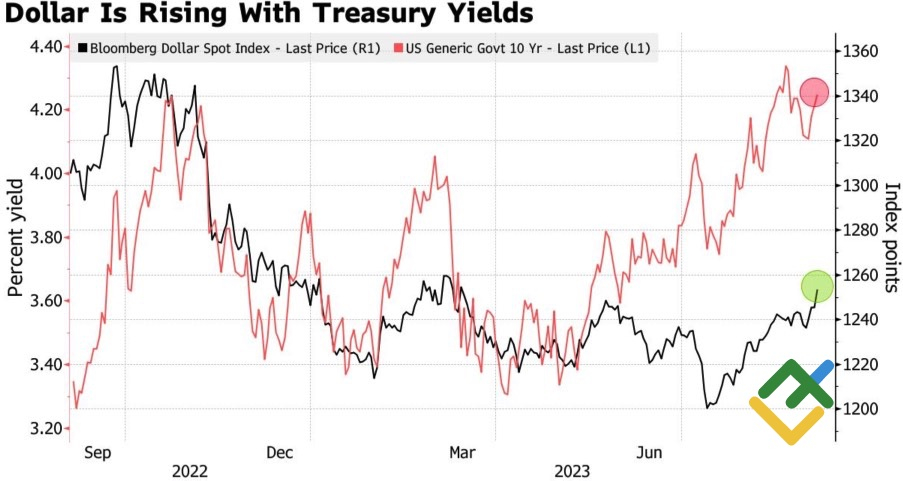

Динамика доллара и доходности трежерис

Попытки евро расти на «ястребиных» комментариях чиновников ЕЦБ выглядят как стремление утопающего ухватиться за соломинку. Глава Банка Словакии Петер Казимир считает, что для возвращения инфляции к таргету в 2% требуется дополнительное повышение ставки по депозитам. Его коллега из Нидерландов Класс Кнот уверен, что рынки недооценивают шансы продолжения цикла монетарной рестрикции в сентябре. Напротив, итальянец Игнацио Виско полагает, что пик стоимости заимствований достигнут.

На мой взгляд, откат EUR/USD вверх вполне возможен, однако он будет носить технический характер. Речь пойдет о фиксации спекулянтами прибыли по шортам. Для полноценного ралли основной валютной пары требуется либо ухудшение макростатистики по США, либо ее улучшение по еврозоне и Китаю. Лучшим вариантом для евро станет, если в дело вступят оба фактора.

На таком фоне имеет смысл продавать EUR/USD на обновлении недавно сформированного минимума на 1,0705, наращивая таким образом шорты. Напротив, прорыв сопротивления на 1,0745 может стать основанием для фиксации прибыли и краткосрочных покупок.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Евро застигли врасплох

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+