Специально для investing.com.

Сегодня для многих российских инвесторов важен вопрос состояния индекса Мосбиржи — это начало коррекции, или это просто небольшой выплеск пара? Что вообще, чёрт возьми, происходит на нашем рынке?! Как всегда, постарался провести для вас небольшое расследование, по "горячим следам".

Общая обстановка

Итак, прежде чем делать долгоиграющие выводы, нужно посмотреть на картину самого индекса Мосбиржи.

После недолгого рассмотрения графика я заподозрил неладное — с февраля этого года цена выросла на 50%. Т.е. всего-то за 6 месяцев. Столь агрессивная динамика роста заставила меня усомниться в органичности происходящего. Да и 200-й мувинг находится гораздо ниже, что намекает на более низкое положение средней цены. Вроде бы, вот и всё теперь ясно, можно спокойно отправляться ко сну. Но я, как всегда, пошёл дальше...

Мне на глаза попался график волатильности российского рынка — RVI. Ведь если предполагать коррекцию, то, наверное, предполагается и всплеск волатильности на рынке. "Батюшки святые!" — подумалось мне, когда я увидел этот график... Волатильность показывает сильное сжатие — пружина готова к серьёзному движению. Да и находится она ниже важного уровня, который обозначает полный штиль на рынке — стартовая позиция, не иначе.

Макроэкономический фактор

Увиденное погрузило меня в неспешные размышления о перспективах нашего рынка. Я знал, что в последний месяц был зафиксирован колоссальный приток розничных инвесторов на торгах — они составляли 83% от всего объёма. Но меня волновало даже не это колоссальное число неопытных участников на рынке. Волновало меня то, что 98% их операций составляли покупки.

Страшные картины будущего рисовались у меня в голове. "Хорошо, что в Moscow City не открываются окна" — подумалось мне...

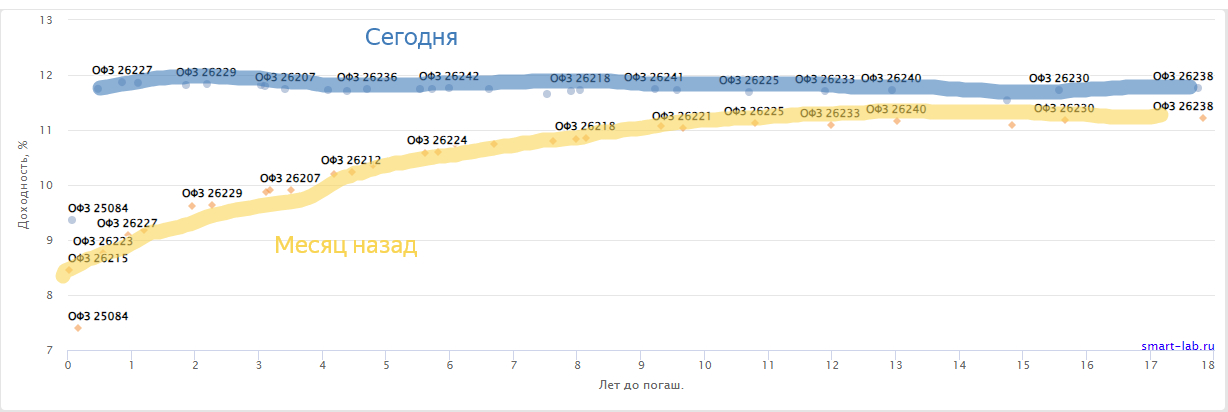

Пребывая в этих нелёгких думах, я набрёл на кривую доходности нашего долгового рынка. И снова приступ холодного пота по снине — кривая показывает нам медвежье выравнивание, предсказывая наступление режима Risk-Off на российском рынке. Значит, все мои догадки не беспочвенны.

Всадники апокалисписа

Что ж, в моём непростом расследовании оставалось поставить финальную точку. Для этого я обратился к трём инструментам, которые составляют 40% индекса Мосбиржи — Сбер, Газпром и Лукойл — и оказывают серьёзное влияние на динамику индекса и прочих акций российского рынка.

Сбер (MCX:SBER) выглядит слабее всех — он уже сломал линию восходящего тренда после того, как упёрся в сильное объёмное сопротивление, и наметил движение на ближайшую поддержку в области 230 рублей.

Газпром (MCX:GAZP) выглядит гораздо сильнее своих коллег, и складывается впечатление, что он даже может оказать некоторую поддержку российскому рынку. Да и он единственный из троицы пока что не показал значимого роста. Сомнения начали проникать в моё сознание.

Лукойл (MCX:LKOH) был последней надеждой на то, что всё может быть не так плохо, ведь нефтяные котировки в последнее время показывают уверенный рост. Да и страны ОПЕК+ задекларировали снижение темпов добычи нефти до конца года. И нефтяные запасы в США и Китае находятся на очень низких отметках.

Но техническая картина этого нефтяного гиганта не смогла подтвердить мои сомнения. Цена акций также упёрлась в серьёзное объёмное сопротивление и, вполне вероятно, отойдёт на ближайшую поддержку в районе 6000 рублей.

Итоги расследования

Всё описанное выше не оставило никаких сомнений: рынок рисковых инструментов находится в опасности! Бессонная ночь и несколько кружек кофе оставляли лёгкий шлейф бодрой усталости. Рассвет играл на горизонте первыми лучами, вселяя в голову мысль, что не всё уж так плохо...

Насколько глубоко эта коррекция может продлиться, пока что неизвестно. Ясно только одно, что мы наблюдаем не просто стандартный ценовой всплеск, от того, что рынок просто устал расти. Мы видим системные изменения в экономике через долговой рынок. Жёсткая монетарная политика нашего ЦБ, слабая валюта, запредельные цифры роста фондового рынка, возможное продолжение повышения ключевой ставки — всё это создаёт большой груз негатива на грядущих перспективах рынка в целом.

Так что сейчас самое время постоять в стороне от рынка — зафиксировать прибыли полностью или частично, ну или хотя бы поставить стопы. Конечно же, речь идёт про спекулятивные позиции.

Как бы оно ни было на самом деле, рекомендую всегда сохранять вам свой риск- и мани-менеджмент и холодную голову на плечах. Ну и продолжаем следить, насколько долго рынок может быть иррациональным, и состоится ли коррекция вообще.

Больше интересной информации по рынку вы можете увидеть в моём телеграм-канале, проходите по ссылке в моём профиле. Там я регулярно даю сделки, свежую аналитику, новости и освещаю текущие события.