Российский фондовый рынок к середине сессии не показывал единой динамики ввиду укрепления рубля и дальнейшей фиксации прибыли по ряду эмитентов. Индекс Мосбиржи к 14:05 мск снизился на 0,9%, до 3114,68 пункта. Долларовый РТС вырос на 0,94%, до 1018 пунктов.

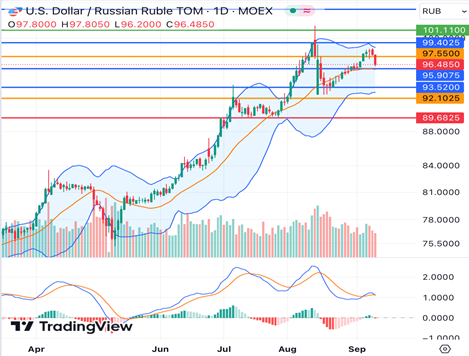

Рубль на Мосбирже ускорил повышение и прибавлял 0,9-1,6% к доллару, евро и юаню, располагаясь у 96,20 руб., 103,30 руб. и 13,15 руб. соответственно. Поддержку российской валюте в начале недели, очевидно, оказывали комментарии помощника президента Орешкина, который сообщил о проработке пакета мер по ограничению оттока капитала и спрогнозировал более стабильный курс рубля в среднесрочном периоде.

Орешкин также ожидает более высоких объемов валютной выручки в ближайшие месяцы из-за роста цен на экспортные товары. Фундаментальные факторы, как минимум в краткосрочном периоде, благодаря интервенциям властей в виде повышения процентных ставок и скорого увеличения продаж валюты начинают смещаться в сторону более оптимистичных для российской валюты.

С технической точки зрения рубль подошел к важным краткосрочным значениям 95,90 руб., 103,50 руб. и 13,15 руб. против доллара, евро и юаня соответственно (средние полосы Боллинджера дневных графиков), от способности закрепиться ниже которых будет зависеть дальнейшее направление движения.

В частности, перед рублем при позитивном сценарии может открыться дорога к развитию коррекции в район 93,50 руб., 100,70 руб. и 12,70 руб. соответственно (максимумы второй половины августа и нижние полосы Боллинджера дневных графиков) с возможностью смены в том числе среднесрочного тренда при преодолении указанных отметок.

Отскок валютных пар от ближайших сопротивлений, в то же время, может предвещать новую волну ослабления рубля или переход к консолидации.

Эмитенты

В лидерах роста к середине сессии без очевидных фундаментальных новостей находились расписки X5 Retail Group (MCX:FIVEDR) (+2,56%), привилегированное акции Транснефти (MCX:TRNF_p) (+2,20%), котировки Черкизово (MCX:GCHE) (+1,35%), привилегированные и обыкновенные акции Сбербанка (MCX:SBER) (+0,64% и +0,63%), бумаги Детского мира (MCX:DSKY) (+0,63%), котировки ТГК-1 (MCX:TGKA) (+0,55%).

Транснефть в рамках Восточного экономического форума сообщила о сохранении плана прокачки нефти в 2023 году, несмотря на продление Россией добровольного сокращения добычи. Кроме того, инвесторы ждут сплита акций компании.

Сбербанк в понедельник заявил, что за январь-август заработал 999 млрд руб. чистой прибыли по РСБУ, а в августе, в частности, получил порядка 141 млрд руб. чистой прибыли. Рентабельность капитала Сбербанка за 8 месяцев при этом выросла до 25%, а за весь 2023 год может превысить текущий прогноз в 22%, заявил глава кредитора Герман Греф.

В наибольшем минусе к середине сессии пребывали расписки Циана (MCX:CIANDR) (-4,89%), бумаги ТМК (MCX:TRMK) (-2,86%), расписки Озона (MCX:OZONDR) (-2,81%), акции Акрона (MCX:AKRN) (-2,49%), котировки ОГК-2 (MCX:OGKB) (-2,41%), бумаги Северстали (MCX:CHMF) (-2,39%).

Внешний фон: умеренно позитивный

Биржи Европы: умеренно позитивный настрой.

Индекс Euro Stoxx 50 к середине торгов увеличился примерно на 0,5%, продолжая восстановление от локальных минимумов прошлой недели ввиду улучшения мировых настроений и технического отскока. Еврокомиссия понизила прогноз роста ВВП еврозоны в 2023 году до +0,8% с 1,1% и уменьшила прогноз по инфляции в регионе до 5,6% с 5,8%. С учетом опубликованных цифр рынки вполне могут ожидать новых повышений процентных ставок ЕЦБ.

Нефтяной рынок: умеренно негативный настрой.

Ближайшие фьючерсы на нефть Brent и WTI к середине дня оставались в коррекционном минусе и теряли около 0,5%, по-прежнему не решаясь на преодоление пиков прошлой недели 91,12 долл. и 88,05 долл. соответственно. Ценам так же как и фондовым площадкам пока не хватает значимых краткосрочных драйверов движения, которые могут появиться во вторник в виде ежемесячных отчетов Минэнерго США и ОПЕК.

Биржи США: умеренно позитивный настрой.

Фьючерсы на индекс S&P 500 к середине сессии в РФ прибавляли примерно 0,4%. Не исключено, что в понедельник американский рынок попытается развить восстановление от локальных минимумов в условиях нейтрального макроэкономического фона, в то время как основные сигналы придут в середине недели в виде данных по потребительской инфляции США за август (ожидается ускорение темпов роста основного показателя до 3,6% г/г и замедление темпов роста базового до 4,3% г/г).

События дня:

- Восточный экономический форум (ВЭФ),

- торговый баланс России в июле (16.00 мск),

- финансовые результаты Мать и Дитя (MCX:MDMGDR) за 1-е полугодие по МСФО,

- квартальные результаты Oracle Corporation (NYSE:ORCL).

Рынок внутри дня

На зарубежных фондовых площадках в понедельник сохранялся умеренный оптимизм, который можно считать консолидацией в условиях нейтрального макроэкономического фона. Индексы Мосбиржи и РТС показали разнонаправленную динамику, при этом рублевый индикатор обновил локальный минимум и устоял немногим выше 3100 пунктов из-за разворота российской валюты и фиксации прибыли по многим эмитентам.

До конца дня инвесторы смогут оценить данные по торговому балансу РФ за июль. Индекс Мосбиржи еще обладает нереализованным потенциалом развития технической коррекции в район августовского минимума 3015 пунктов.