Лучшая защита – это нападение. Не в состоянии больше смотреть на падение в пропасть юаня и иены, азиатские центробанки пустили в ход вербальные интервенции, что заставило индекс USD отметиться худшей дневной динамикой за два месяца. Вкупе с ралли фондовых индексов США и связанным с ним улучшением глобального аппетита к риску, это дало «быкам» по EUR/USD глоток свежего воздуха. Как бы им не перекрыли кислород в самое ближайшее время...

Народный банк Китая показал мускулатуру, заявив, что готов действовать решительно, исправляя односторонние спекуляции. Его риторика показалась трейдерам куда более агрессивной, чем обычно, что заставило кредитные учреждения скупать юань и увело его из области 15-летнего дна против доллара США. Банк Японии намекнул на окончание политики контроля за кривой доходности, утверждая, что к концу 2023 он получит все необходимые для этого данные по инфляции и зарплате. Котировки USD/JPY просели более чем на 200 пипсов.

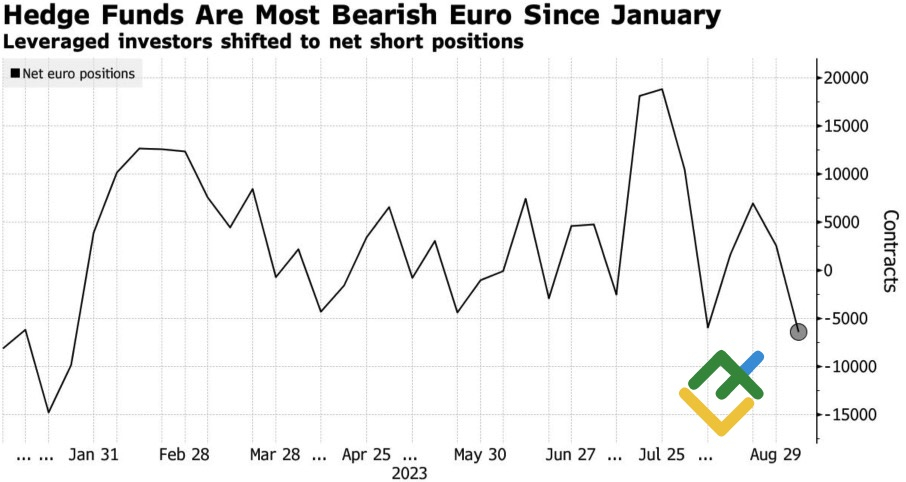

Игры азиатских центробанков в реверсивные валютные войны заставили «медведей» по EUR/USD отступить. Тем более, что благодаря слухам о создании суперкомпьютера акции Tesla (NASDAQ:TSLA) взлетели на 10% и потянули за собой американские фондовые индексы. Увы, но иметь короткие позиции по доллару США в преддверии релиза данных по инфляции не только немодно, но и опасно. Хедж-фонды за последние 6 недель сократили нетто-шорты по гринбэку на треть. В августе они сбросили 90% своих чистых лонгов по евро.

Динамика позиций хедж-фондов по евро

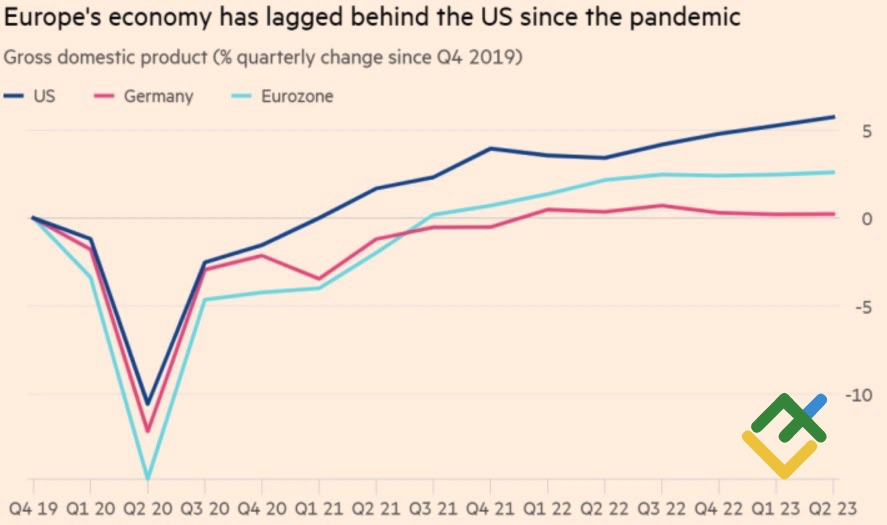

В слабой экономике не может быть сильной валюты. Спад в обрабатывающей промышленности, замедление торговли с Китаем, сокращение мер государственной поддержки и снижение потребительских расходов на фоне высокой инфляции и роста стоимости заимствований делают еврозону слабой. Неудивительно, что Европейская комиссия снизила прогнозы роста ВВП валютного блока с 1,1% до 0,8% в 2023 и с 1,6% до 1,3% в 2024. Ожидается, что немецкая экономика сократится на 0,4% в текущем году.

По сравнению с Новым светом Старый выглядит блекло. И сколько бы ни пугали снижением потребительской активности в США из-за истощения фискальных стимулов, ситуация вряд ли коренным образом изменится в ближайшее время.

Динамика ВВП США, еврозоны и Германии

Еврокомиссия ожидает увидеть инфляцию в еврозоне на уровне 5,6% и 2,9% в 2023 и 2024. По сути, она прогнозирует длительную стагфляцию. И Европейский центробанк должно беспокоить, что в случае продолжения цикла ужесточения денежно-кредитной политики валютный блок окунется в рецессию. Неудивительно, что срочный рынок выдает лишь 35%-ную вероятность повышения ставки по депозитам до 4% в сентябре. Несмотря на многочисленные «ястребиные» спичи представителей Управляющего совета.

Таким образом, несмотря на успехи евро, радоваться длинным позициям по основной валютной паре рано. До релиза данных по инфляции в США за август имеет смысл побыть вне рынка, либо ловить отбой от сопротивлений на 1,0765 и 1,08 для продаж EUR/USD.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Евро дали последнее слово перед казнью

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+