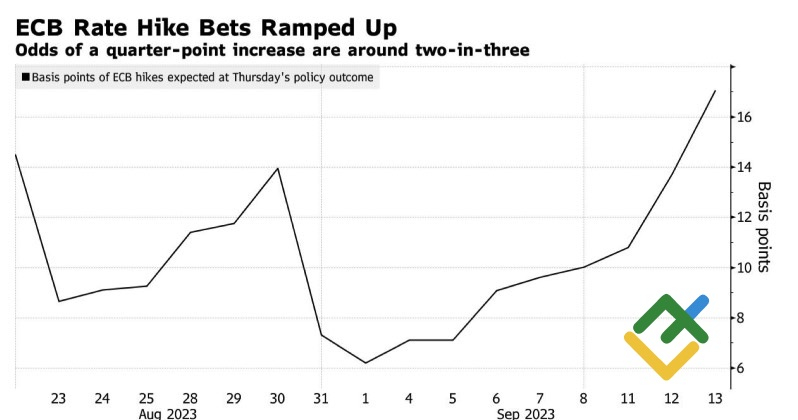

Хлеба и зрелищ. Инвесторы ждут от рынков того же, что и публика в Древнем Риме от гладиаторов. Не прошло с американской инфляцией, их внимание тут же переключилось на заседание ЕЦБ. После того, как инсайд Reuters сообщил, что прогноз по потребительским ценам на 2024 составит 3%, шансы на повышение ставки по депозитам на заседании 14 сентября до 4% взлетели с 20% до 70%. Это обстоятельство удержало EUR/USD от падения после ускорения CPI в США.

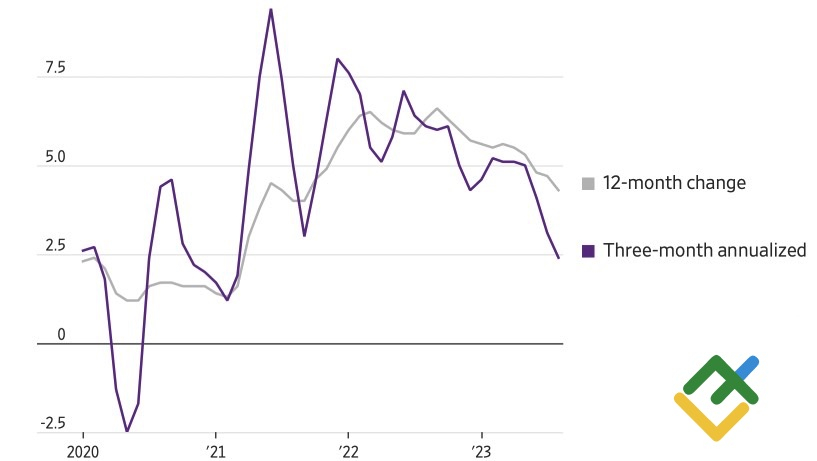

На первый взгляд, отчет об американской инфляции оказался более горячим, чем предполагалось. В августе потребительские цены выросли на 3,7%, а не на 3,6%, как ожидали эксперты Bloomberg. Базовая инфляция в месячном исчислении повысилась на 0,3%, а не на 0,2%. Тем не менее, базовые цены без учета продуктов питания и энергии выросли на 0,3% м/м, а средняя за три месяца инфляция замедляется гораздо быстрее годового показателя.

Динамика инфляции в США

Рынки обрадовались полученным цифрам: вероятность повышения ставки по федеральным фондам по меньшей мере до 5,75% в 2023 снизилась с 45% до 43%, доходность казначейских облигаций упала, а фондовые индексы выросли. Пара EUR/USD вернулась выше красной линии 1,072 и с нетерпением ожидает результатов заседания ЕЦБ.

Несмотря на слабость экономики еврозоны, Кристин Лагард и ее коллеги, вероятнее всего, повысят ставку по депозитам на 25 б.п до 4%. Несмотря на то, что большинство экспертов Bloomberg высказываются за ее сохранение на прежнем уровне в 3,75%, шансы продолжения цикла монетарной рестрикции в сентябре выросли с 20% до 70%. На первый взгляд, виновен в этом глава Банка Нидерландов Клаас Кнот, заявивший, что рынок недооценивает вероятность ужесточения денежно-кредитной политики.

На самом деле причину нужно искать в инсайде Reuters. Согласно компетентным источникам, ЕЦБ повысит прогноз по потребительским ценам на 2024 до 3%. Похоже, центробанк уверен, что инфляционного джина еще долго придется загонять в бутылку. И это требует дальнейшего повышения стоимости заимствований.

Динамика ожидаемых изменений ставки ЕЦБ в сентябре

Еще в начале недели к 15 сентября рынки рассматривали три сценария развития событий. В первом, который выглядел базовым, ЕЦБ идет на «ястребиную» паузу – сохраняет стоимость заимствований на уровне 3,75%, но дает сигнал о ее росте в будущем. Во втором повышение ставки сопровождается намеком на окончание цикла монетарной рестрикции. В третьем Кристин Лагард оставляет дверь для будущих ужесточений открытой. Если до инсайда Reuters инвесторы отдавали предпочтение первым двум, то сейчас на Forex все чаще обсуждают третий.

Решительность ЕЦБ на фоне осторожного подхода ФРС хороша для основной валютной пары. Именно поэтому евро проигнорировал факт сокращения промышленного производства в еврозоне в июле и слухи о том, что правительство Германии спрогнозирует рецессию немецкой экономики в размере 0,3% в 2023. «Быки» по EUR/USD готовы к штурму сопротивления на 1,0765. Будем покупать вместе с ними?

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Евро лезет в бутылку

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+