После публикации сильной финансовой отчетности Трубной металлургической компании (MCX:TRMK) (ТМК) за 1 полугодие 2023 года сразу три банка — Сбер Инвестиции, БКС и Банк Синара — подготовили интересные обзоры по трубной отрасли в целом и компании в частности, которые я сегодня предлагаю внимательно рассмотреть и проанализировать вместе с вами.

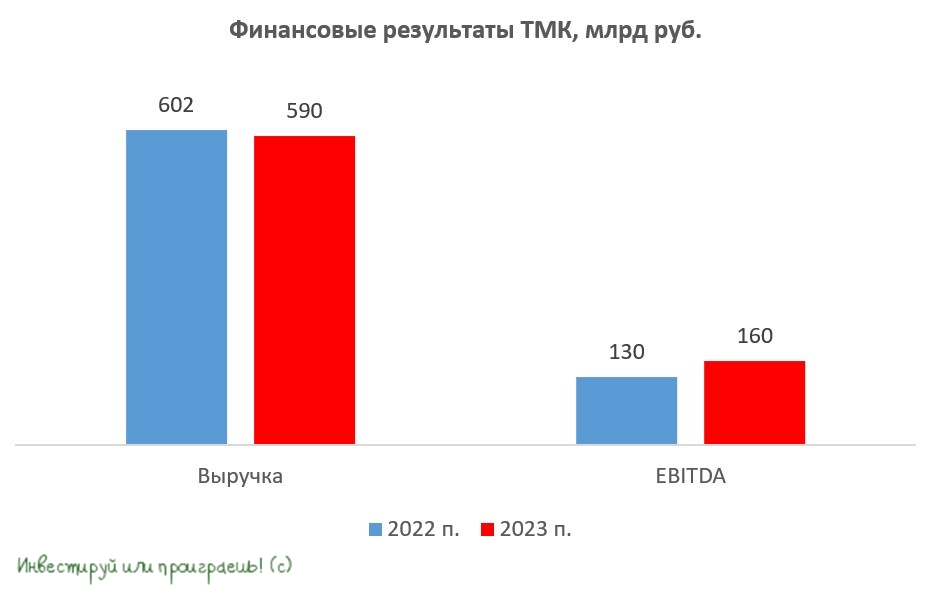

Итак, после приобретения активов Группы ЧТПЗ и продажи европейского бизнеса, ТМК смогла значительно увеличить рентабельность по EBITDA до 28,4%. При этом давайте не забывать, что компания — крупнейший в России производитель стальных труб.

В России, как мы уже не раз с вами обсуждали, в настоящий момент много истощённых нефтяных месторождений, и отечественным нефтяникам неминуемо потребуется увеличить объём бурения, чтобы просто поддерживать текущий уровень добычи углеводородов, а потому на этом фоне они будут предъявлять повышенный спрос на трубы, а ТМК — лидирующий поставщик бесшовных нефтепромысловых труб.

Реализация мегапроектов “Восток ойл” и “Сила Сибири-2” станут отличным драйвером для роста финансовых показателей ТМК.

Правда, “Сила Сибири-2” сейчас находится в стадии согласования между Россией, Монголией и Китаем, однако вполне возможно, что проект благополучно стартует уже в первой половине 2024 года.

За счёт роста операционной прибыли ТМК смогла сократить долговую нагрузку по соотношению NetDebt/EBITDA до 1,6х к середине 2023 года, и по прогнозам к концу текущего года она ещё снизится - до уровня 1,3х:

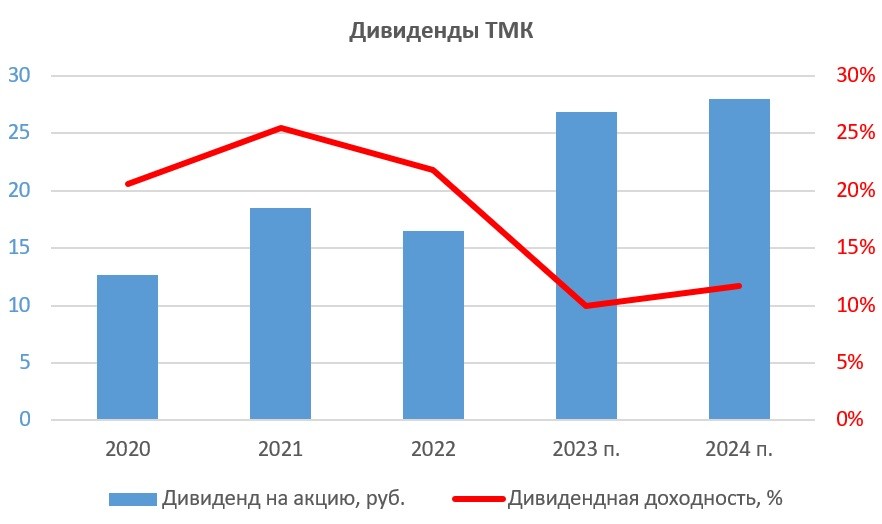

Долговая нагрузка находится значительно ниже допустимого комфортного уровня в 2,5х, который указан в Стратегии развития компании, что позволяет ТМК выплачивать дивиденды сверх норматива, который прописан в уставе. Напомню, дивполитика предполагает выплату акционерам 25% от чистой прибыли, в то время как за первое полугодие было выплачено около 50% от чистой прибыли:

Что касается прогнозов на вторую половину года, то будем ориентироваться на консервативные оценки инвестбанков, которые предполагают выплаты в размере 13 -14 руб., что по текущим котировкам сулит ещё около 5,6% промежуточной дивдоходности, и годовая ДД таким образом может составить около 10% — очень неплохой результат! Согласитесь, на нашем рынке сейчас не так много компаний, которые могут похвастаться двузначной доходностью. В следующем году дивдоходность также может составить порядка 10-12%.

В 2027 году компания планирует на базе Волжского трубного завода запустить производство высококачественного готового плоского горячекатаного и холоднокатаного проката из легированных нержавеющих сталей и коррозионностойких, жаростойких и жаропрочных сплавов в объёме до 0,5 млн тонн в год.

Порядка 90% нержавеющего плоского проката в Россию поступает из других стран, и ТМК может поработать на ниве импортозамещения.

Поскольку ТМК возобновила публикацию финансовой отчётности, то этот фактор также может стать неплохим катализатором для переоценки стоимости бумаг, поскольку компания бодро наращивает показатель EBITDA, и теперь эту динамику видят все участники рынка.

Если рассматривать консервативный сценарий, при котором показатель EBITDA по итогам года составит 160 млрд руб., то мультипликатор EV/EBITDA окажется на отметке 3,1х, что значительно ниже средне исторического значения в районе 5х.

Несмотря на то, что акции ТМК в этом году выросли почти в 3 раза, эту компанию нельзя назвать дорогой, как бы парадоксально это ни звучало. И что-то мне подсказывает, что обновление исторических максимумов далёкого 2007 года (!!) на уровне 330 руб. — это лишь дело времени.