На заседании 19-20 сентября ФРС единогласно приняла решение о сохранении без изменения процентной ставки на уровне 5,25-5,5%, максимальном за 22 года. Подтверждено сокращение баланса ФРС по прежнему графику. Решение было полностью ожидаемо рынком.

Текст релиза и новые прогнозы учитывают, что экономический рост и рынок труда оказались значительно устойчивее к суммарному повышению ставки на 525 б.п. с марта 2022 г, чем ожидалось ранее. Прогнозы роста ВВП и занятости на 2023-24 гг существенно повышены и предполагают картину очень «мягкой посадки» (soft landing). А это означает, что для снижения к цели все еще повышенной инфляции может потребоваться более длительный период сохранения высоких процентных ставок, что и отражено в новом графике индивидуальных прогнозов членов комитета по открытым рынкам (dot plot).

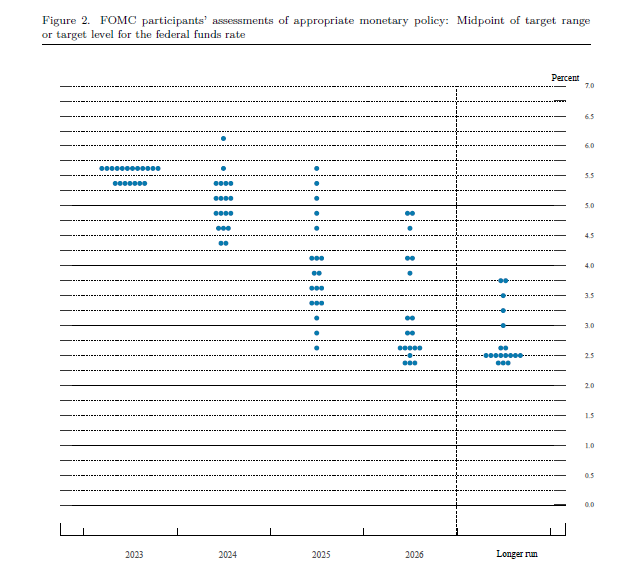

ФРС сохранила сигнал о том, что будет оценивать целесообразность возможного дополнительного ужесточения ДКП в зависимости от данных, и медианный прогноз на конец текущего года, как и в июне, предполагает еще одно повышение ставки на 25 б.п. – до 5,6%. Зато теперь ожидается более высокая траектория процентных ставок на 2024-25 гг.

Так, на конец 2024 г ожидается снижение ставки лишь на 50 б.п. от пика (до 5,1%), тогда как в июньском прогнозе ожидалось снижение на 100 б.п. до 4,6%. На конец 2025 г новый прогноз ставки увеличен с 3,4% до 3,9%. И даже в 2026 г, когда прогнозируется наконец снижение инфляции к цели 2%, прогнозная ставка (2,9%) все еще выше долгосрочного нейтрального прогноза ФРС (2,5%).

По словам Пауэлла, с учетом того, как далеко ФРС зашла в ужесточении ДКП (сейчас она уже является рестриктивной), теперь следует действовать осторожно, оценивая поступающие данные, а также прогнозы и риски.

Хотя последние 3 отчета по инфляции были позитивными, для ФРС требуются дополнительные свидетельства прогресса в снижении инфляции чтобы прийти к выводу о достаточно рестриктивном уровне ставки (на котором можно остановиться). Поэтому он не может с уверенностью пока сказать о достижении пика ставки, хотя пик, скорее всего, близок. По его мнению, в 2024 году "в какой-то момент придет время опустить ставку, но я не говорю, когда именно".

Вместе с тем, Пауэлл вновь отметил, что dot plot – это не план, а лишь набор медианных прогнозов руководителей ФРС на данный момент. По его мнению, soft landing пока нельзя назвать базовым сценарием, хотя он и возможен – многое будет зависеть от факторов, находящихся вне контроля ФРС. Среди них он назвал: забастовку работников автомобильной промышленности, возможный шатдаун, возобновление выплат по студенческим кредитам, более высокие долгосрочные процентные ставки и недавний скачок цен на нефть.

Таким образом, можно сделать вывод, что ставка, вероятно, близка к пику, но будет оставаться вблизи этих уровней более длительное время, чем ожидал рынок (если экономическая ситуация будет развиваться в соответствии с прогнозом ФРС).

Рынки напряженно отреагировали на прогнозы длительного сохранения жесткой ДКП ФРС. Доходности 2-летних и 10-летних госбумаг обновили максимумы за 16-17 лет, доллар укрепился, а фондовые индексы США закрылись снижением (NASDAQ потерял более 1,5%).

До конца года осталось 2 заседания ФРС, ближайшее заседание состоится 31 октября-1 ноября. При этом Пауэлл признал, что в случае возможного шатдауна ФРС может временно лишиться доступа к экономическим данным, столь важным сейчас для ее решений по ставке. Многие полагают, что в этом случае ФРС скорее воздержится от повышения ставки на будущем заседании и продлит паузу. Рынок фьючерсов ожидает с вероятностью около 30% повышение ставки до 5,5-5,75% на ноябрьском заседании и с вероятностью около 40% - на декабрьском.

По сравнению с июльским релизом, рост экономической активности теперь оценивается как устойчивый (solid) вместо умеренного (moderate). Прирост числа рабочих мест в последние месяцы замедлился, но остается сильным, а уровень безработицы оставался низким. Инфляция по-прежнему повышенная.

По мнению ФРС, американская банковская система надежна и устойчива. При этом ожидается, что ужесточение кредитных условий для домохозяйств и предприятий скажется на экономической активности, трудоустройстве и инфляции. Масштаб этих последствий по-прежнему неясен. Комитет по открытым рынкам (FOMC) продолжает очень внимательно следить за инфляционными рисками.

Повторен тезис, что при определении степени, в которой дополнительное ужесточение ДКП может быть целесообразным, ФРС будет учитывать кумулятивный эффект предыдущего ужесточения, экономические и финансовые события, а также тот факт, что изменения ставки влияют на экономическую активность и инфляцию с временным лагом.

ФРС существенно повысила прогноз роста экономики США на 2023-24 годы по сравнению с июньскими прогнозами. Так, прогноз роста ВВП на 2023 г повышен до 2,1% с ожидавшихся в июне 1%, на 2024 год - до 1,5% с 1,1%, далее в 2025-26 гг ожидается выход на долгосрочный тренд роста (1,8% в год). Это означает, что ФРС не только не ожидает рецессии теперь, но и не ждет существенного понижения темпов роста по сравнению с трендом, которое Пауэлл ранее считал необходимым для снижения инфляции к цели (2%).

Прогноз безработицы в США на этот год понижен до 3,8% с 4,1%, на 2024 год - до 4,1% с 4,5% - таким образом, теперь ФРС считает, что жесткая ДКП не приведет к существенному росту безработицы, она лишь вернется к долгосрочной норме (4,0%).

Ожидания Федрезерва в отношении инфляции пересмотрены незначительно - на текущий год прогноз общего ценового индекса потребительских расходов (PCE) незначительно повышен - до 3,3% с 3,2%, на следующий год прогноз сохранен на уровне 2,5%, на 2025 г незначительно повышен (до 2,2% с 2,1%) и лишь в 2026 г ожидается достижение цели (2%). По базовой инфляции (Core PCE) прогноз на текущий год немного снижен – до 3,7% с 3,9%, на 2024 г сохранен без изменения (2,6%), на 2025 г немного повышен (до 2,3% с 2,2%) и в 2026 г также ожидается возвращение к цели (2%).

Как пояснил Пауэлл, более высокие прогнозы роста экономики и занятости требуют более высоких процентных ставок для возвращения инфляции к цели (чтобы «охладить» избыточный спрос в экономике).

Новые медианные прогнозы руководителей ФРС предполагают, что базовая процентная ставка составит 5,6% к концу 2023 года и 5,1% к концу 2024 года. В июне ожидалось 5,6% и 4,6% соответственно. Согласно медианному прогнозу на 2025 год, ставка составит 3,9% (в июне ожидалось 3,4%), а в 2026 г 2,9%, т.е. все еще останется выше долгосрочного прогноза нейтральной ставки (2,5%). При этом новый dot plot характеризуется очень широким разбросом прогнозов. Но 10 из 19 участников ожидают ставку в будущем году выше 5%.

По словам Пауэлла, с марта прошлого года ФРС повысила процентную ставку на 525 б.п., сопровождая это сокращением своего баланса. Рост ВВП оказался устойчивее ожиданий, потребительские расходы держатся уверенно. Активность в жилищном секторе несколько возросла, хотя и остается значительно ниже уровня годичной давности, что в основном отражает более высокие ставки по ипотечным кредитам. Более высокие процентные ставки также оказывают давление на инвестиции в основной капитал.

Рынок труда остается напряженным, но спрос и предложение становятся более сбалансированными. За последние три месяца прирост заработной платы в среднем составил 150 тысяч рабочих мест в месяц - это сильный темп, но значительно ниже темпов, наблюдавшихся ранее в этом году.

Уровень безработицы в августе увеличился, но остается низким – 3,8%. Уровень участия населения в рабочей силе увеличился с конца прошлого года. Рост номинальной заработной платы продемонстрировал некоторые признаки замедления, а число вакансий и разрыв между рабочими местами и количеством безработных сократился.

Тем не менее, спрос на рабочую силу по-прежнему превышает предложение. Участники FOMC ожидают, что ребалансировка на рынке труда продолжится, ослабляя повышательное давление на инфляцию.

Инфляция несколько замедлилась с середины прошлого года, но остается еще существенно выше цели (по итогам августа, по оценке ФРС. общий показатель инфляции, таргетируемой ФРС, PCE, составил 3,4% г/г, а базовый Core PCE, исключающий волатильные цены на энергоресурсы и продовольствие, держится более устойчиво, замедлился до 3,9% г/г). Тем не менее, процесс снижения инфляции до 2% займет еще длительное время.

Текущий уровень процентной ставки ФРС оценивает как рестриктивный, оказывающий понижательное давление на экономическую активность, найм и инфляцию. Кроме того, экономика сталкиваются с препятствиями из-за ужесточения условий кредитования для домохозяйств и предприятий. Эти эффекты еще не проявились полностью из-за временных лагов ДКП, поэтому сейчас требуется больше осторожности.

Поэтому ФРС приняла решение сохранить сейчас ставку без изменения, но это не означает, что регулятор считает, что она уже достигла пика – для этого нужны дополнительные свидетельства прогресса в снижении инфляции.

Некоторые тезисы пресс-конференции:

1. Большинство членов комитета ожидают еще одного повышения ставки на оставшихся 2-х заседаниях до конца года. Но Пауэлл не думает, что стоит придавать сейчас большое значение еще одному повышению ставки (ФРС близка к пику ставки). Решения будут приниматься от заседания к заседанию. ФРС нужно видеть дополнительные данные, что достигнут достаточно рестриктивный уровень ставки для снижения инфляции к 2% - пока это не очевидно.

2. Экономическая активность, потребительский спрос оказались сильнее ожиданий. Возможно, это связано с тем, что домохозяйства и бизнес накопили достаточные сбережения, чтобы справиться с высокими ставками. Возможно, сейчас краткосрочный нейтральный уровень ставки сдвинулся вверх (и текущих повышений ставки не хватает для охлаждения спроса). Возможно, ставка еще не настолько долго находится на рестриктивном уровне, чтобы замедлить рост экономики.

3. ФРС намерена поддерживать рестриктивный уровень ставки до тех пор, пока не появится уверенности в устойчивом снижении инфляции к 2% и готова к дальнейшему повышению ставки, если это потребуется. Достижение ценовой стабильности – более важный приоритет, чем «мягкая посадка» экономики.

4. ФРС двигалась в повышении ставки очень быстро, сейчас риски (избыточного и недостаточного ужесточения) стали более сбалансированы, это требует большей осторожности.

5. Риски, связанные с ростом цен на бензин. Для ФРС важнее динамика базовой инфляции, особенно в секторе услуг – она больше отражает состояние экономики. Но рост цен на бензин все же может оказывать эффект на потребление и на инфляционные ожидания.

График прогнозов членов FOMC по процентной ставке