Помните популярный телесериал «Шоу 70-х» ("That 70s Show”), который шел с 1998 по 2006 год? В нем рассказывается о жизни шести подростков в Висконсине в конце 1970-х годов. Ирония в том, что игравшие этих подростков актеры сами в тот период не жили. Многие сегодня даже не смогут себе представить жизнь без интернета, кабельного телевидения, мобильных телефонов и социальных сетей.

И все же, почти 50 лет спустя финансовые наблюдатели, а многие из них тогда еще даже не появились на свет, считают, что с инфляцией и доходностью может повториться ситуация конца 70-х годов. Рост инфляции и процентных ставок с исторических минимумов, что понятно, вызывает опасения. Как отметил Джеймс Буллард, «инфляция — это губительная проблема», и поэтому Федеральная резервная система (ФРС) приняла решительные меры.

«Когда Федрезерв США в прошлом году начал агрессивную кампанию для обуздания инфляции, они ставили перед собой цель избежать повторения болезненных событий 1970-х годов, когда инфляция вышла из-под контроля, и в экономике возникли серьезные проблемы», — CNN.

«Инфляционная спираль» остается основным поводом для беспокойства ФРС при принятии решений о денежно-кредитной политике. Она также побудила многих экономистов обратиться к истории и использовать конец 70-х в качестве ориентира при объяснении, почему их так тревожит всплеск инфляции.

«Тогдашний председатель ФРС Артур Бернс резко повысил процентные ставки в период с 1972 по 1974 год. Затем, когда в экономике начался спад, он сменил направление и начал понижать ставки.

Инфляция впоследствии снова резко усилилась, вынудив действовать Пола Волкера, который возглавил ФРС в 1979 году. Волкер усмирил двухзначную инфляцию, но при этом поднял стоимость заимствований до такой степени, что спровоцировал две подряд рецессии в начале 1980-х годов, когда уровень безработицы в определенный момент поднялся выше 10%.

Если они не остановят инфляцию сейчас, то, судя по исторической аналогии, она не остановится, а только ухудшится», — отмечает Гари Ричардсон, профессор экономики Калифорнийского университета в Ирвайне.

Впрочем, этот намек на то, что Бернс ошибался, а Волкер был прав, пожалуй, несколько упрощает картину. Дело в том, что экономика сегодня очень сильно отличается от экономики эпохи «Шоу 70-х».

На дворе не конец 70-х

В 70-е годы ФРС упорно боролась с инфляцией. Крах Бреттон-Вудской системы и неудачные попытки контролировать зарплаты и цены вкупе с нефтяным эмбарго привели к сильному всплеску инфляции. На рынках тогда произошел обвал под давлением растущих процентных ставок. Многочисленные нефтяные шоки, скачок цен на продовольствие, зарплаты и давление на бюджет привели к стагфляции, которая сохранялась до конца десятилетия.

Примечательней всего при этом была развернутая ФРС борьба с инфляцией. Как и сегодня, ФРС повышала ставки, чтобы подавить инфляционное давление, вызванное внешними факторами. В конце 70-х годов волна инфляционного давления была вызвана нефтяным кризисом. Выросшие нефтяные цены тогда просочились в экономику, в которой доминировала производственная активность. Сегодня же инфляция стала результатом денежно-кредитных интервенций, стимулировавших спрос в экономике, страдавшей от проблем в цепочках поставок.

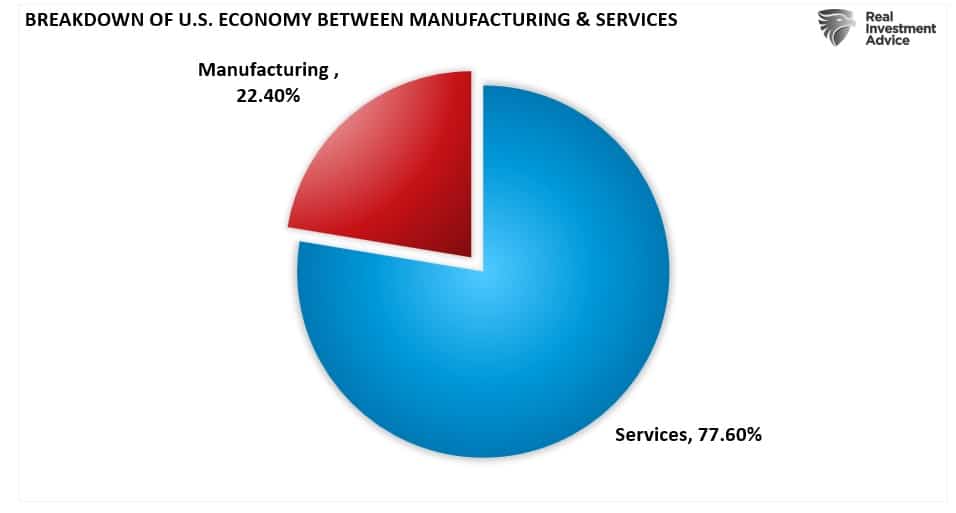

И это ключевой момент. Экономика конца 70-х годов в основном опиралась на производственный сектор с его высоким мультипликативным эффектом. В сегодняшней экономике все наоборот — львиная доля экономической активности приходится на сектор услуг. И хотя услуги жизненно необходимы, их мультипликативный эффект очень невысок.

Одна из главных тому причин заключается в том, что сектор услуг требует не такого сильного роста зарплат, как производственный сектор.

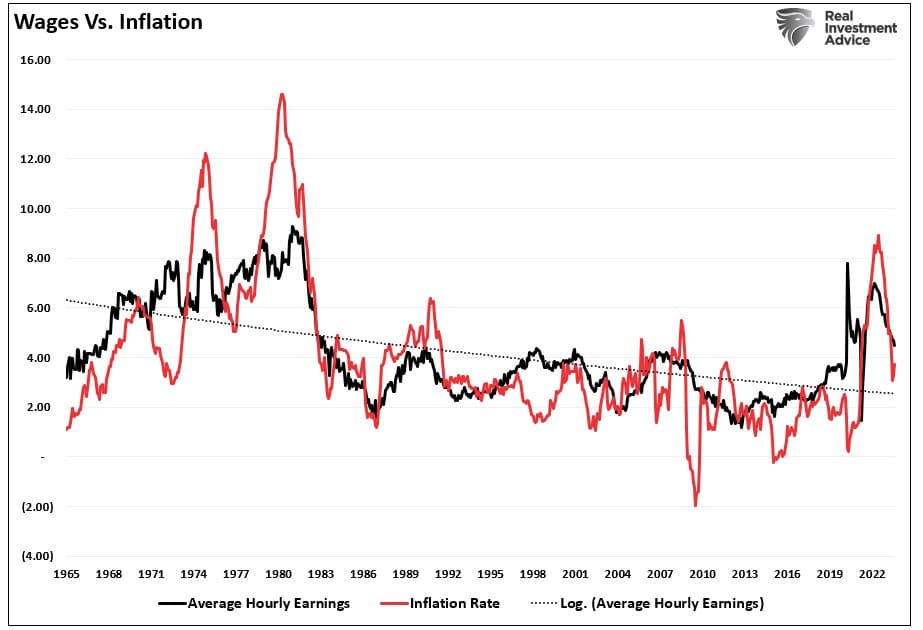

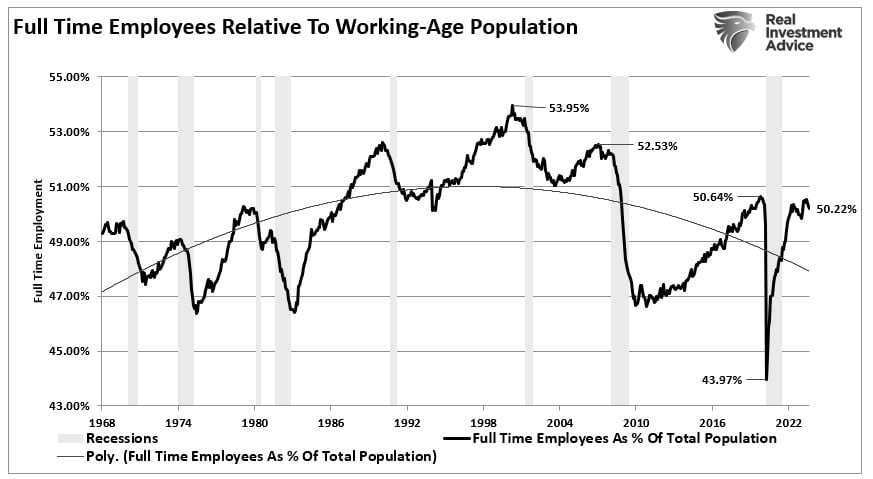

Хотя за последние пару лет зарплаты резко увеличились, это произошло как результат замедления экономической активности, из-за которого в матрице занятости образовался разрыв между спросом и предложением. Как можно видеть, доля занятых полный рабочий день резко сократилась во время пандемии. Однако при восстановлении полной занятости до доковидных уровней рост заработка начинает замедляться, поскольку работодатели возвращают себе контроль над этим балансом.

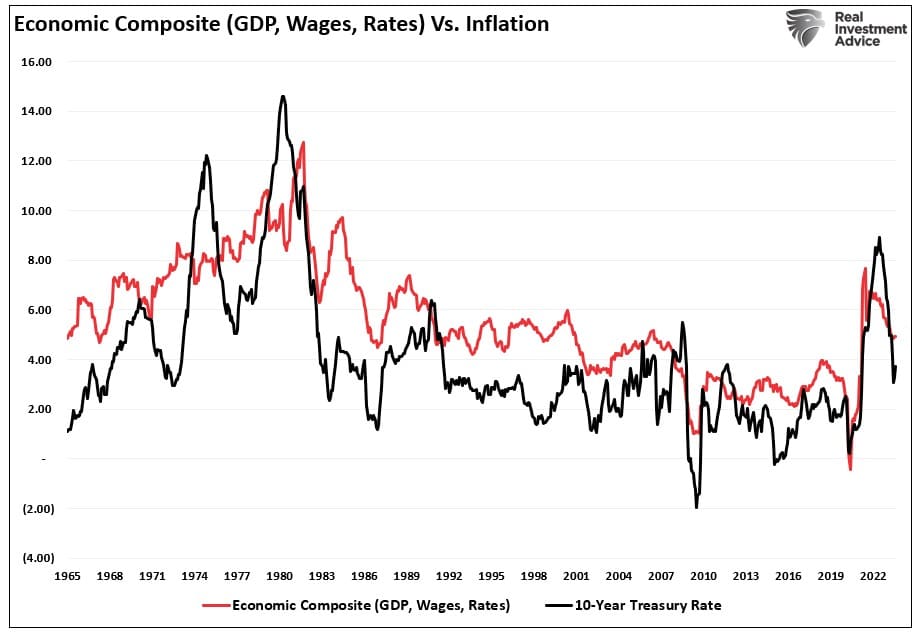

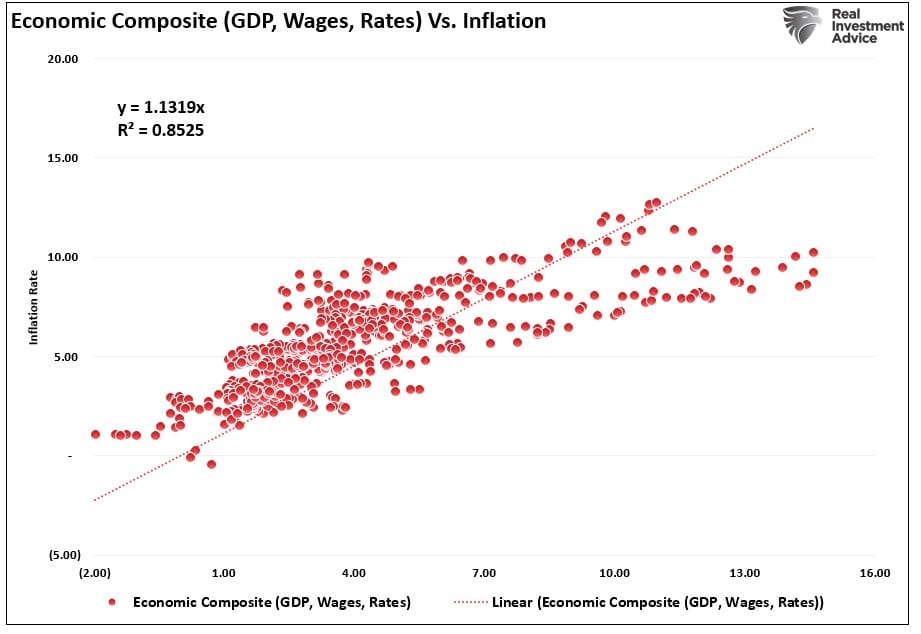

Более того, с конца 70-х годов и по настоящее время сохранялась тесная корреляция между инфляцией, с одной стороны, и зарплатами, процентными ставками и экономическим ростом, с другой. Получается, что инфляция увеличилась вместе с дисбалансом спроса и предложения, вызванным локдаунами, при этом нормализация ситуации должна была привести к снижению инфляции вместе с замедлением экономической активности.

При корреляции 85% снижение инфляции должно совпасть со снижением темпов экономического роста, процентных ставок и зарплат.

В конце 70-х темпы роста экономики и зарплаты неуклонно повышались, что означало более высокие уровни процентных ставок и инфляции. Сегодня же есть одна конкретная причина, по которой повторение этого периода невозможно.

Налоговая нагрузка и слабость экономики

Конец 70-х годов был кульминацией событий, последовавших за Второй мировой войной.

После войны Америка была последней уцелевшей экономикой. Франция, Англия, Россия, Германия, Польша, Япония и другие страны были опустошены и почти ничего не могли производить. В США же начался внушительный экономический рост, когда вернувшиеся с фронта американские солдаты начали заново отстраивать мир.

Но это было лишь началом.

В конце 50-х годов, с первыми шагами человечества в открытом космосе, Америка оказалась на неизведанной территории. Продлившаяся почти 20 лет космическая гонка привела к стремительному развитию инноваций и технологий, которые, в свою очередь, заложили основу для Америки будущего.

Эти успехи в сочетании с силой промышленности и производственного сектора обеспечили высокие темпы экономического роста, увеличение сбережений и инвестиций в рынки капитала, что, в свою очередь, привело к более высоким процентным ставкам.

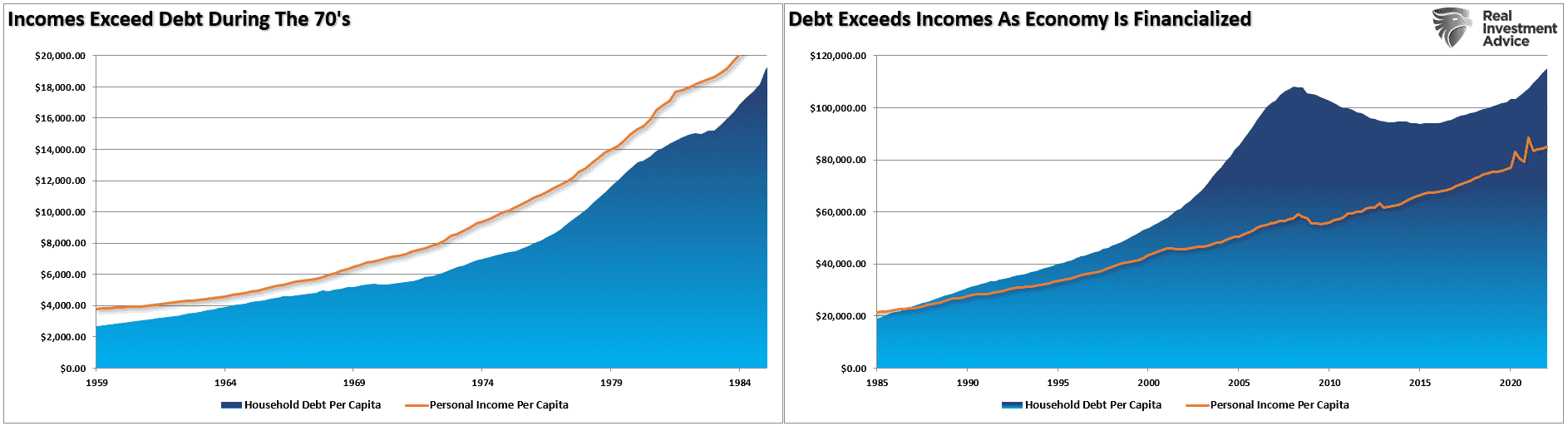

Правительство тогда сводило бюджет без дефицита, а соотношение долгов домохозяйств к чистой стоимости активов составляло около 60%. Так что среднестатистическому домохозяйству удавалось поддерживать свой уровень жизни, несмотря на рост инфляции и процентных ставок. На графике ниже видна разница между соотношением долгов домохозяйств и доходов до и после эры «финансиализации».

Сейчас, когда бюджет сводится с дефицитом, долг превышает $32 млн, объем потребительской задолженности находится на рекордных максимумах, а темпы экономического роста остаются неустойчивыми, потребителям не так просто справляться с ростом инфляции и процентных ставок.

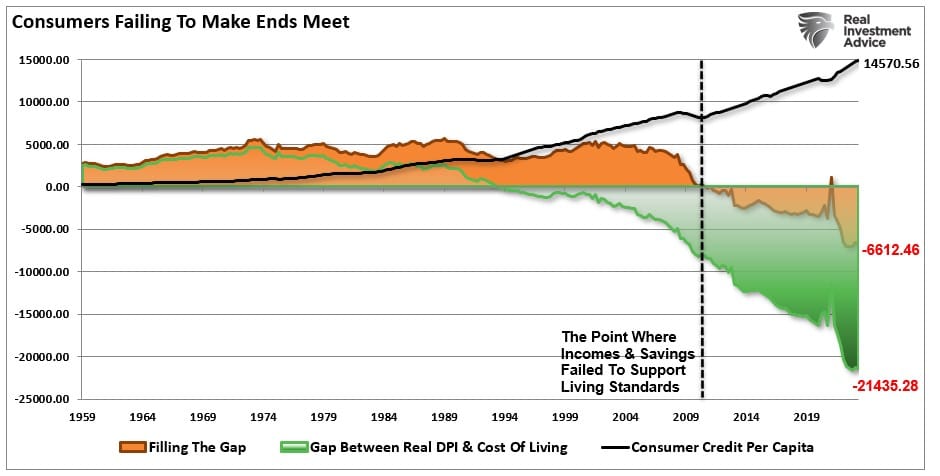

Как мы отмечали ранее, разрыв между доходами и сбережениями для поддержания уровня жизни сейчас находится на рекордных уровнях. На графике ниже отражен разрыв между скорректированной на инфляцию стоимостью жизни и спредом между доходами и сбережениями. Для заполнения этого разрыва потребителю сейчас потребовалось бы занимать более $6500 в год.

Сейчас другие времена

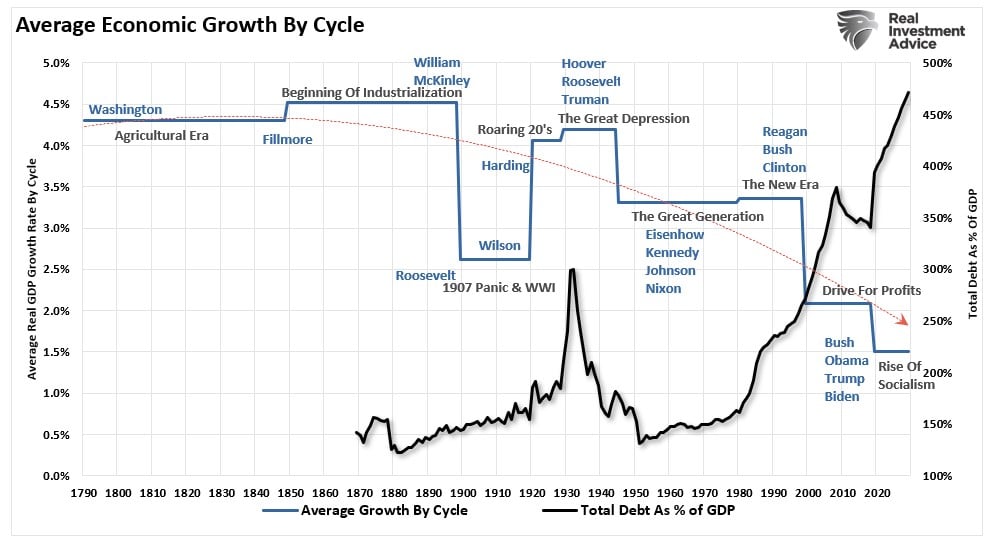

Хотя ФРС, как и в конце 70-х, сейчас ведет «главное сражение своей жизни», пытаясь обуздать инфляцию, сегодняшняя экономика устроена совсем иначе. Вследствие большой долговой нагрузки ей требуются более низкие процентные ставки для поддержания даже слабых темпов роста в 2%. В прошлом считалось, что подобные темпы предваряли рецессию, а сегодня экономисты были бы рады хотя бы такому экономическому росту.

Это основная причина, по которой низкие темпы экономического роста будут сохраняться. А значит, для экономики будут характерны:

- более частые рецессионные периоды;

- более низкая доходность рынков акций и

- стагфляционные условия, при которых рост зарплат будет оставаться под давлением, в то время как стоимость жизни продолжит увеличиваться.

Эти проблемы будут усугубляться изменениями в структурной занятости, демографической ситуацией и дефляционным давлением, связанным с изменением уровня производительности.

Многие сейчас пытаются намекнуть на то, что ФРС боится повторения конца 70-х. А ведь нам остается только надеяться на такие темпы роста, которые бы сделали подобные опасения обоснованными.

Главное, о чем стоит беспокоиться ФРС — это поломка перегруженной долгами финансовой системы под воздействием высоких ставок.