Банк России представил предварительные данные о динамике развития банковского сектора в августе 2023 г. Напомним, что в середине августа ЦБ внепланово поднял ключевую ставку с 8,5% до 12% годовых, однако на темпах кредитования это пока не успело отразиться.

Корпоративное кредитование: не сбавляя темпа

Темп прироста корпоративного кредитного портфеля в августе несколько замедлился по сравнению с июлем, но остался повышенным — 1,7% (2,1% в июле). В годовом выражении активность также высокая: темп прироста в летние месяцы сохранялся на уровне 20%. ЦБ отмечает, что в августе компании спешили привлечь фондирование до повышения ставок кредитования. Кроме того, как сообщает регулятор, сезонный спрос на кредиты демонстрировали «исполнители по госконтрактам».

Отметим, что за период с февраля по август включительно средний темп прироста портфеля составил 1,5%. Мы ожидаем, что с учетом ужесточения процентной политики ЦБ в ближайшие месяцы темп прироста сначала замедлится до 1-1,5%, а затем может оказаться ниже 1%. С начала 2023 г. портфель вырос на 10,8%. Напомним, что диапазон прогноза Банка России по кредитованию организаций на текущий год составляет 14-18%. Не исключаем, что фактическая динамика по итогам года окажется ближе к нижней границе прогноза.

Розничное кредитование: новые рекорды перед замедлением

Розничное кредитование отреагировало ускорением на ужесточение процентной политики. По итогам августа ссуды физлицам выросли на 3,2%, что стало рекордным месячным приростом за последние годы. Население и банки стремились успеть получить/выдать кредиты до повышения процентных ставок и ужесточения макропруденциальных требований.

Основным двигателем розницы остается ипотечное кредитование. В августе темп прироста ипотечных жилищных кредитов ускорился до 3,7% после «скромного» роста на 1,3% в июле. Выше 3% ипотечный портфель за последние годы рос только в октябре 2020 г. Помимо вышеуказанных факторов, связанных с ужесточением процентной политики и регулятивных требований, ЦБ также отметил ослабление рубля, как фактор увеличения покупок недвижимости.

Не отставало и потребительское кредитование. В августе темп прироста портфеля ускорился до 2,4% (против 2,0% в июле), что также оказалось рекордным значением за последние годы.

Сохраняется бум на рынке автокредитования. После непрерывного ускорения темпов роста портфеля с начала года и достижения в июле отметки в 5,1% темп прироста ожидаемо скорректировался, однако остался на высоком уровне — 4,3%.

Годовая динамика розничного кредитования превышает показатель в 20%. С начала 2023 г. портфель вырос уже почти на 15%, что соответствует нижней границе прогнозного ориентира ЦБ на конец года (15-19%). Мы полагаем, что динамика розничного кредитования и ее соответствие прогнозу Банка России в числе прочего будет иметь решающее значение для регулятора при принятии решений по ставке до конца года.

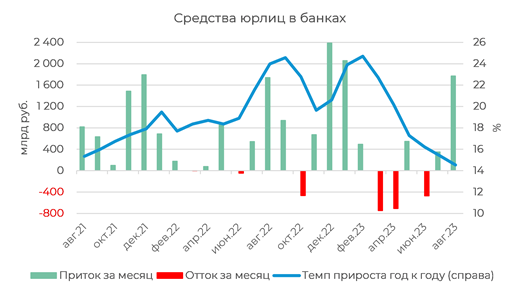

Средства юрлиц: мощный приток на экспортной выручке

Средства юридических лиц продемонстрировали в августе заметный рост — 3,7% за месяц. Это максимум с января, когда наблюдался приток бюджетной ликвидности. ЦБ отметил, что росли главным образом средства компаний нефтегазовой, металлургической и финансовой отраслей. В том числе за счет притока экспортной выручки.

Средства населения: в ожидании более щедрых ставок по вкладам

Приток средств физических лиц в августе замедлился. Темп прироста составил 0,8%, оказавшись ниже 1% впервые с марта текущего года. Здесь важно отметить, что до недавнего времени банки не торопились с подъемом ставок по вкладам вслед за ключевой ставкой ЦБ. Так, средняя максимальная ставка по вкладам крупнейших банков после повышения ключевой ставки с 8,5% до 12% так и осталась ниже 10% по итогам первой декады сентября. Если банки и повышают ставки, то делают это либо по краткосрочным вкладам, либо по накопительным счетам, чтобы иметь возможность скорректировать их обратно вниз при первых признаках смягчения позиции ЦБ. Если на последнем заседании регулятору все же удалось убедить рынок, что текущая ключевая ставка — это надолго, то можно ожидать закрепления средней максимальной ставки на двузначном уровне. В этом случае темп притока вкладов должен восстановиться до ежемесячной отметки выше 1%.

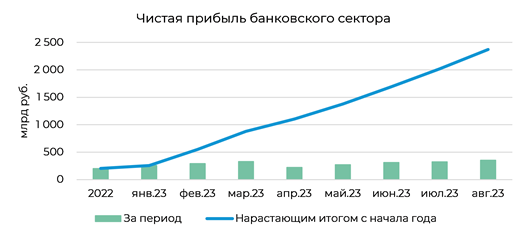

Финансовый результат: девальвация снова помогает

Чистая прибыль банковского сектора в августе составила 353 млрд руб. По итогам января-августа банки заработали 2,4 трлн руб., повторив таким образом результат всего 2021 г. Отметим, что прибыль в августе стала рекордной, превысив показатель марта, когда банки заработали 330 млрд руб. Близкую по размеру прибыль банки получили и в июле (326 млрд руб.). Во все перечисленные месяцы рубль заметно слабел, и финансовый результат от валютной переоценки стал одним из основных факторов формирования прибыли.

С учетом ужесточения процентной политики ЦБ и риторики властей в поддержку российской валюты вероятность обновления новых минимумов по рублю до конца года заметно сокращается. Одновременно усиливается давление на потребительский спрос и темпы розничного кредитования. Если эти условия сохранятся, ежемесячная прибыль банковского сектора может сократиться до показателя 200 млрд руб. и ниже. Однако даже в этом случае совокупный результат сектора может превысить по итогам года рекордную величину в 3 трлн руб.