От рынка облигаций зависит все. Стоило доходности трежерис упасть на фоне ряда тревожных сигналов от американской экономики и нейтральной риторики чиновников ФРС, как фондовые индексы и EUR/USD подняли голову. Основная валютная пара вернулась выше 1,052, что позволило нам удачно сформировать лонги от этого уровня.

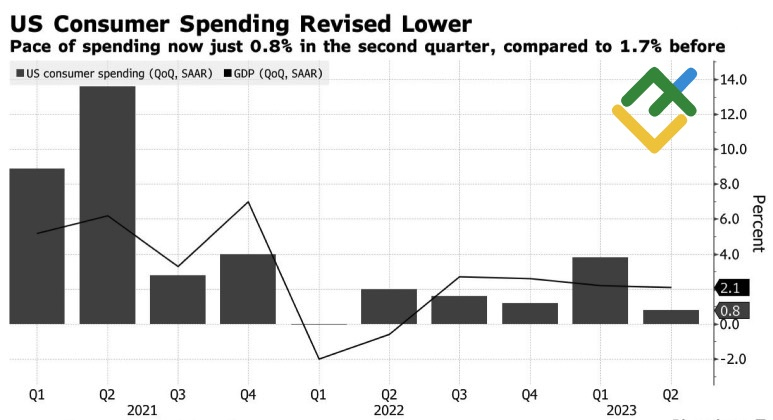

Несмотря на то, что окончательное чтение по ВВП США показало сильный рост показателя на 2,1%, потребительские расходы выросли не на 1,7%, как ранее предполагалось, а на скромные 0,8%. Речь идет о самом слабом прогрессе более чем за год, что позволяет с тревогой смотреть на будущее американской экономики. Тем более в условиях истощения мер фискальной экспансии, отложенных эффектов монетарной рестрикции ФРС, забастовок, роста цен на нефть и отключения правительства.

Динамика ВВП и потребительских расходов в США

Президент ФРБ Ричмонда Томас Баркин не думает, что то расширение ВВП США, которое видели в втором и третьем кварталах, продолжится в четвертом. Чиновник считает, что существует широкий спектр мнений по поводу будущего ставки по федеральным фондам, но лично для него недостаточно данных, чтобы принимать решения. Глава ФРБ Чикаго Остин Гулсби отметил, что слишком сильная вера в компромисс между инфляцией и безработицей чревата риском политической ошибки. Похоже, оба полпреда ФРС не спешат ужесточать денежно-кредитную политику, что охладило пыл «медведей» по EUR/USD.

Их оппоненты воспользовались принципом «продавай евро на слухах, покупай на фактах» и перешли в контратаку благодаря выходу в свет данных по немецкой инфляции. Потребительские цены в Германии замедлились с 6,4% до 4,3%, минимального уровня с начала военных действий в Украине.

Динамика инфляции в Германии

На первый взгляд, это лишает EUR/USD такого козыря, как возобновление цикла монетарной рестрикции ЕЦБ. Более того, снижение темпов роста CPI в ведущей экономике еврозоны привело к смещению сроков предполагаемого «голубиного» разворота центробанка с третьего на второй квартал 2024. Тем не менее, когда основные страхи инвесторов сконцентрированы не на инфляции, а на росте ВВП, остановка ЕЦБ может сыграть на руку евро.

Так, по прогнозам пяти немецких институтов, консультирующих правительство Германии, немецкий ВВП сократится в 2023 на 0,6%. Это хуже, чем ожидают от него МВФ и Еврокомиссия. Экономика еврозоны ощущает 10 актов монетарной рестрикции сильнее, чем Штаты более длительный цикл ужесточения денежно-кредитной политики ФРС. Финансовые условия в Европе более жесткие, чем в Штатах. Инфляция имеет больше шансов вернуться к таргету в 2%. Поэтому основной задачей Кристин Лагард и ее коллег является не перегнуть палку.

По моему мнению, замедление европейской инфляции в сентябре и американского индекса расходов на личное потребление в августе могут подлить масла в огонь коррекции EUR/USD. Если пара сумеет взять штурмом сопротивление на 1,0595, она рискует подняться еще выше. Рекомендация – держать сформированные от 1,052 лонги.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Евро пошел на коррекцию

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+