Через месяц после внепланового заседания ЦБ РФ 15 августа прошло уже запланированное заседание ЦБ. 15 сентября Совет директоров Центрального банка России решал вопрос по ключевой ставке.

Ранее представители ЦБ четко обозначили, что в ближайшее время вопрос снижения ставки рассматриваться не будет. По прогнозам средней ключевой ставки от ЦБ, снижение нас не ждет, как минимум, еще полгода. Дальнейшее движение — рост, либо сохранение ставки.

На сентябрьском заседании ЦБ принял решение повысить ключевую ставку на 1% до уровня 13%.

Причина повышения ставки — высокое инфляционное давление в российской экономике. ЦБ РФ повысил прогноз по инфляции на 2023 год до 6 - 7% с 5 - 6,5%.

Что дальше?

Следующее заседание пройдет 27 октября. На решение будут влиять публикуемые данные. Уже сейчас новости не радуют. Посмотрим основные моменты.

Инфляция ускоряется

За неделю с 19 по 25 сентября цены выросли на 0,28%. Рост цен с начала сентября — 0,60%, с декабря 2022 года — 4,32%. С сентября 2022 года — 5,8%.

Сейчас динамика инфляции идет по верхней границе ЦБ в 7%. Такая инфляция может предполагать более высокую ставку — 14% на октябрь.

Ожидания по инфляции растут

Выросли ожидания по инфляции как на год, так и на 5 лет. При этом нужно учитывать курс рубля, который еще не полностью переложился в цены. Вполне возможно, что инфляционные ожидания только повысятся. С этим фактором ЦБ также необходимо бороться.

Новый бюджет несет риски повышения инфляции

По оценкам Банка России новые проекты бюджета дадут более существенный импульс роста экономики в 2024 – 2026 годах. Происходит это за счет увеличения размеров бюджета. Рост экономики может оказаться больше, чем заложено в текущий прогноз Банка России. Это дополнительно подстегнет рост цен.

Инвесторы ожидают рост ставки

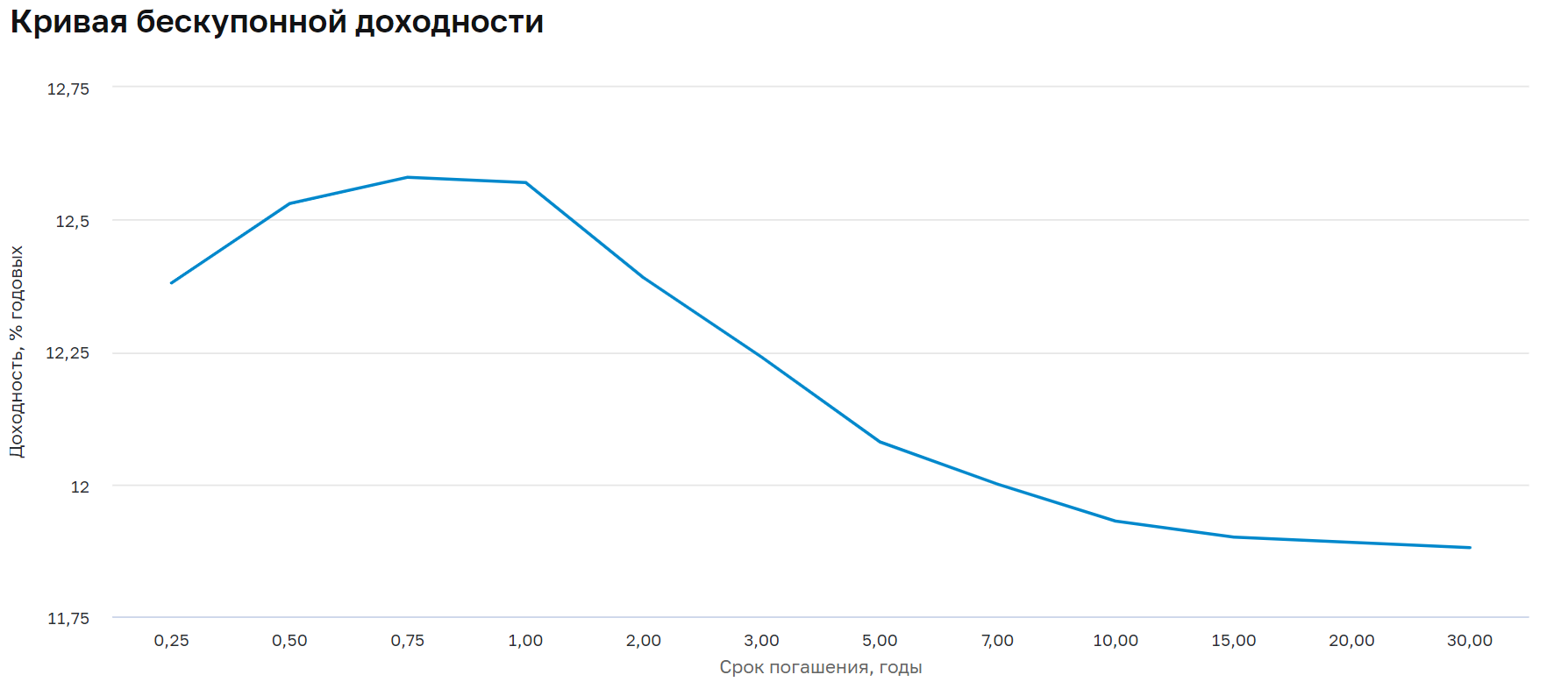

Индекс RGBI отражает цену облигаций федерального займа. Он продолжает снижаться. Это говорит о том, что инвесторы ждут более высокую ставку и требуют более высокую доходность.

При этом доходность в коротком периоде до года выше, чем у длинных облигаций. Это означает, что инвесторы продают короткие облигации. Стоит предположить, что они хотят приобрести облигации с коротким сроком погашения под более высокий процент. То есть ждут повышения ключевой ставки.

По итогу октября ставка может составить 14% (+1%), если данные не ухудшатся. Если инфляция ускорится еще сильнее, можем ожидать более высокую ставку на уровне 15%.

При этом одна из главных проблем — курс рубля. Но снижать его не получается с текущим инструментарием. Все предлагаемые меры вызывают споры между ЦБ и Минфином. Проблема в разных целях. ЦБ необходимо стабилизировать инфляцию, а Минфину — снизить дефицит бюджета.

Любимов Никита, аналитик Клуба pro.finansy

Информация в данном сообщении не является индивидуальной инвестиционной рекомендацией и может не соответствовать вашему инвестиционному профилю, инвестиционным целям, сроку инвестирования и риск-профилю.