Доходность облигаций резко выросла за последнее время, однако данные по притоку средств в долговой рынок рисуют совершенно иную картину. Мы уже немало писали о связи недавнего роста доходности облигаций с ситуацией в экономике, рисковыми событиями и рецессиями.

Приведем цитату:

«Поскольку ставки и ожидания должны корректироваться с учетом потенциального будущего влияния на текущую стоимость инвестированного капитала:

- инвесторы в акции ожидают, что с усилением экономического роста и инфляционного давления стоимость инвестированного капитала увеличится, компенсировав возросшие издержки;

- у инвесторов в облигации фиксированная доходность. Поэтому эта фиксированная доходность привязана к ожиданиям на будущий период. В противном случае капитал пострадал бы из-за инфляции и упущенных возможностей.

Таким образом, долгосрочная корреляция между ставками, инфляцией и экономическим ростом неудивительна».

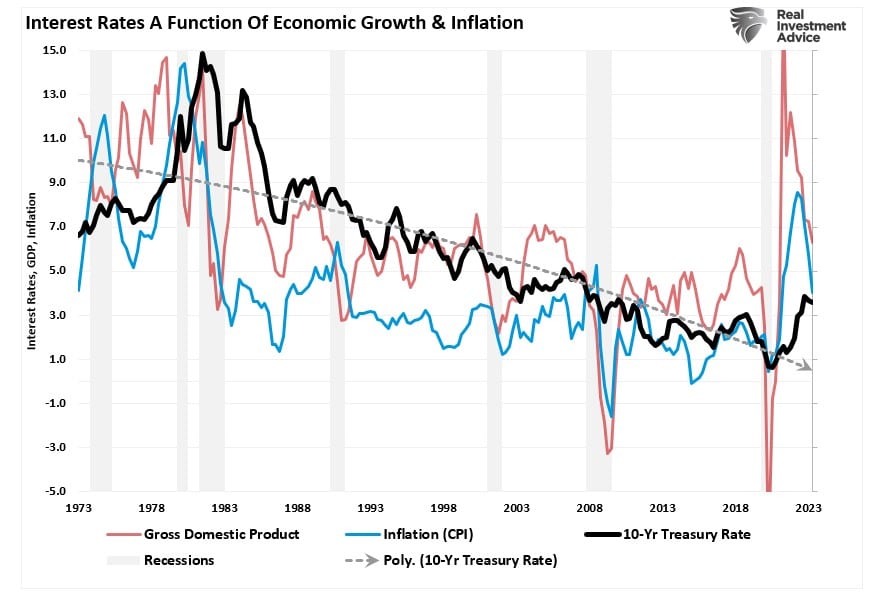

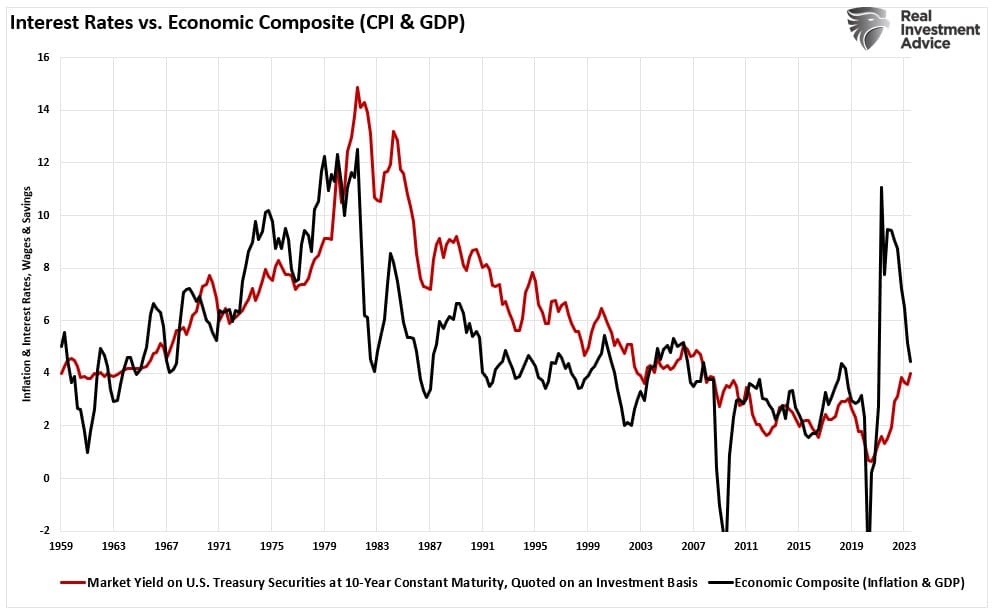

«Этот график перегружен данными. На графике ниже приводится составной индекс инфляции и экономического роста в сопоставлении с доходностью 10-летних трежерис».

Этот анализ, конечно же, противоречит мнению Рэя Далио, Билла Акмана и Билла Гросса, которые сейчас ждут дальнейшего роста ставок. Расхождение можно объяснить разными таймфреймами. Что еще важнее, инвесторам необходимо понимать разницу между краткосрочными рыночными темами и долгосрочной экономической динамикой, от которой зависят процентные ставки.

Именно эта разница лежит в основе нашего сегодняшнего обсуждения.

Трейдеры активно шортят облигации

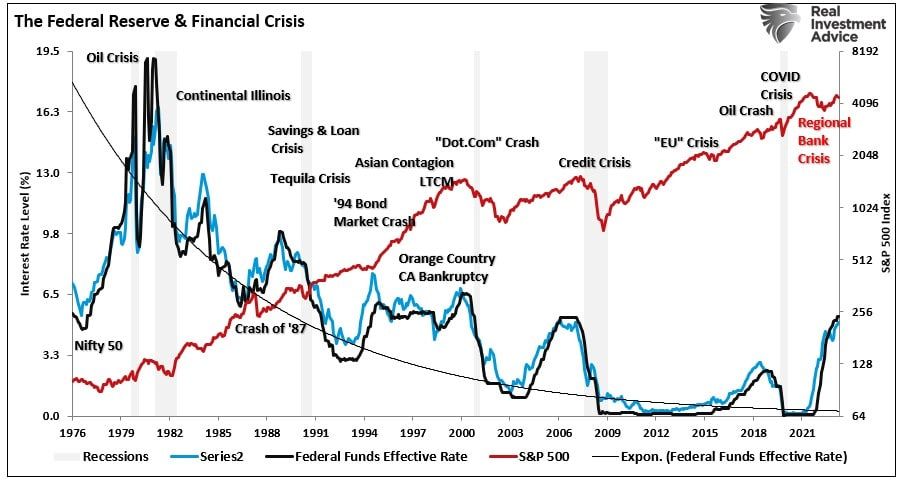

Процентные ставки по казначейским облигациям США выросли за последние два года по двум основным причинам. На короткий конец кривой доходности трежерис (облигации со сроком погашения от 1 месяца до 2 лет) сильно влияют изменения в денежно-кредитной политике Федеральной резервной системы (ФРС). Как мы можем видеть, между ставкой по федеральным фондам ФРС и доходностью 2-летних трежерис существует чрезвычайно высокая корреляция.

С другой стороны, длинный конец кривой доходности (трежерис со сроком погашения 10 лет и больше) практически полностью зависит от ожиданий относительно экономического роста, инфляции и зарплат, как можно видеть на графике выше. Что примечательно, это очень сильная корреляция.

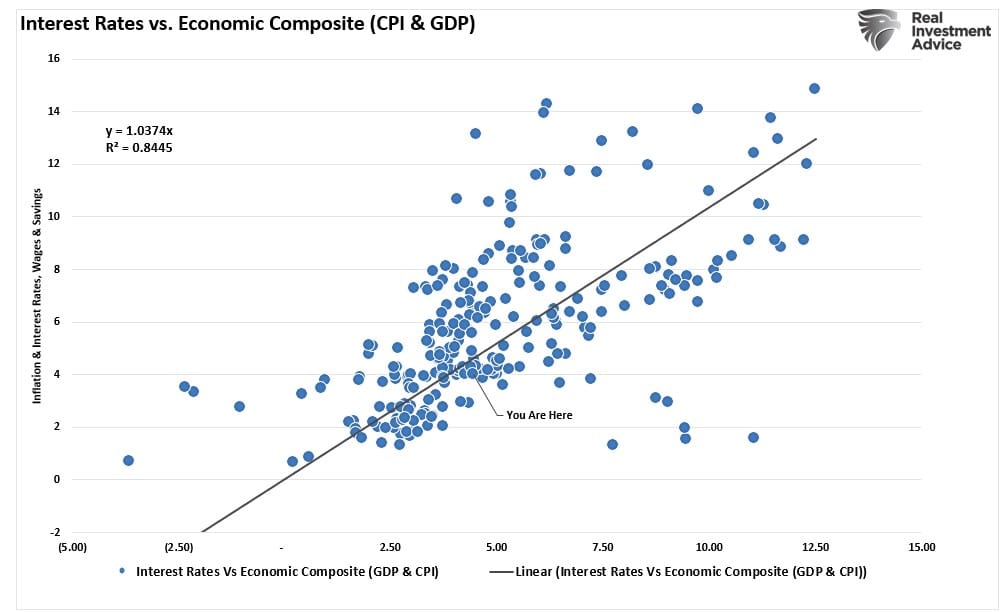

«Как и ожидалось, ускорение экономического роста и инфляции привело к повышению доходности долгосрочных облигаций. С учетом того, что корреляция между процентными ставками и составным индексом ВВП и инфляции достигает почти 85%, инвесторам следует готовиться к падению ставок при замедлении экономического роста и инфляции».

Случаются, конечно же, и такие периоды, когда процентные ставки расходятся с фундаментальными экономическими показателями. Сейчас один из таких периодов, и именно по этой причине инвесторы считают, что «ставки непременно будут расти».

Как мы уже рассказывали, мы можем получить представление о действиях управляющих фондами, хедж-фондов и сырьевых трейдеров, проанализировав отчеты по позициям Commitment Of Traders (COT). Учитывая, что доходность облигаций зависит исключительно от изменения цены по отношению к купону, различия в доходности в краткосрочной перспективе могут быть подвержены влиянию рыночных действий.

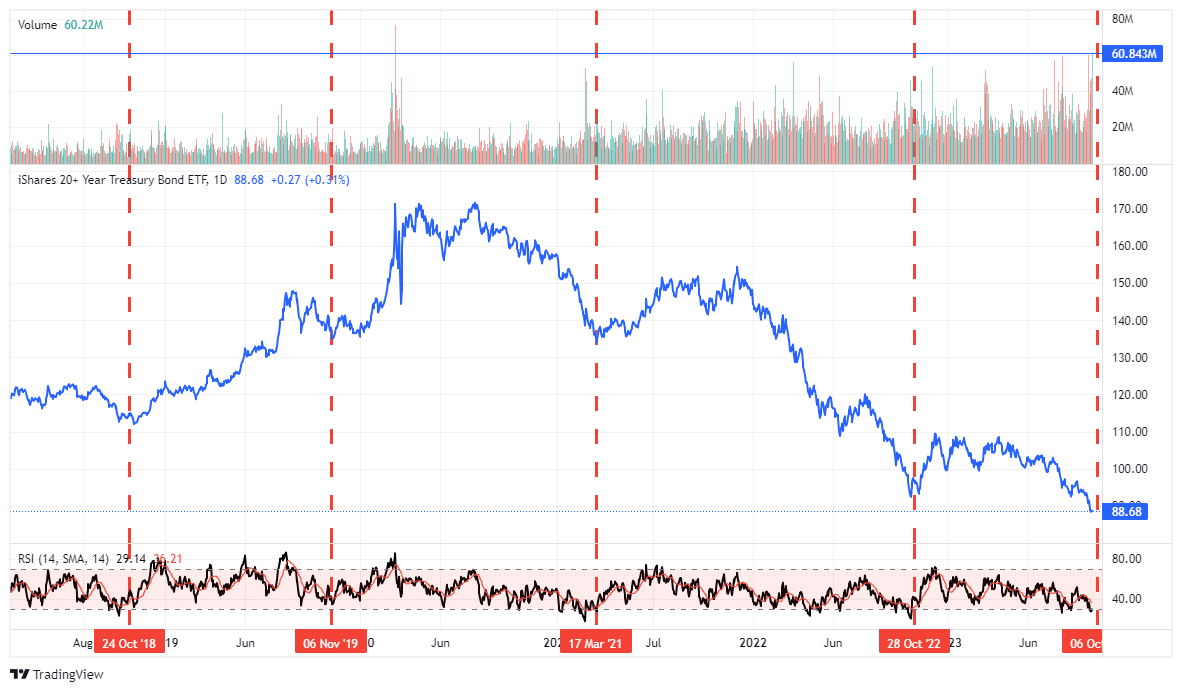

Свежий отчет COT свидетельствует о рекордном количестве коротких позиций по трежерис. Как можно видеть ниже, это давление продаж привело к падению цен и росту доходности. Нечто похожее происходило во время паники на рынках из-за сворачивания стимула ФРС в 2018 году.

И когда что-то «ломается», сидящим в коротких спекулятивных позициях трейдерам приходится их покрывать. Так, в 2018 году трейдерам пришлось покрывать свои спекулятивные короткие позиции по облигациям, когда ФРС объявила о масштабной программе обратного РЕПО для спасения хедж-фондов.

Как отмечалось недавно в материале TheStreet.com:

«Сейчас ясно, что направление корабля определяют процентные ставки, но этот корабль может вот-вот сменить курс. Возможно, в этот раз все будет иначе, но мы в этом сомневаемся. Чрезмерно активную игру на понижение 10-летних трежерис, вероятнее всего, в конечном счете придется сворачивать. Мощная волна покрытия коротких позиций может с легкостью столкнуть доходность назад к 2%».

Пока ставки растут, и спекулятивные трейдеры продолжают шортить облигации, некоторым, что естественно, может показаться, что облигации никто не покупает.

Но это не так.

Следуйте за денежными потоками

Спекулянты, по-видимому, действительно толкают доходность вверх в краткосрочной перспективе, но важно также посмотреть на сведения о денежных потоках. Судя по следующим двум факторам, доходность растет не из-за отсутствия покупателей. Первый из них — это доллар США.

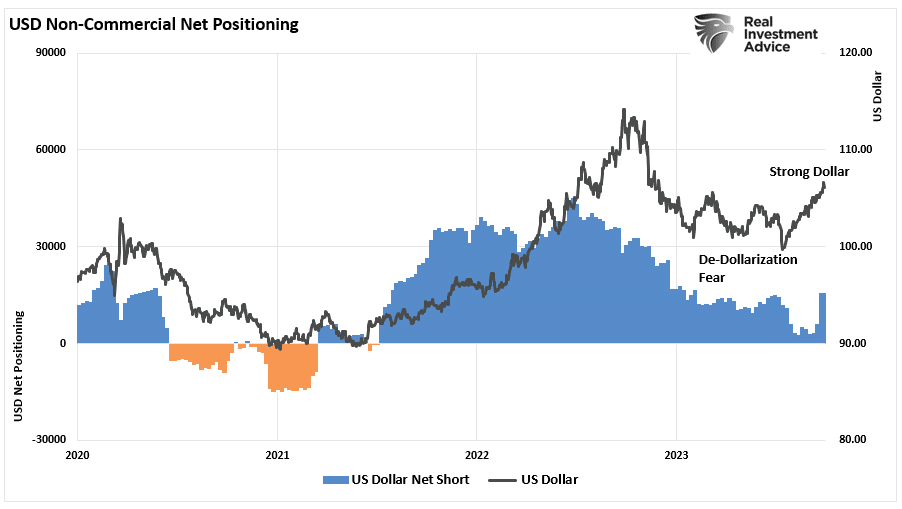

В прошлом году возникла серьезная озабоченность по поводу краха американской валюты. На рынках опасались, что в результате «дедолларизации» доллар лишится статуса резервной валюты. Как отмечали тогда Майкл Лебовиц и я сам, эти опасения были напрасными.

Приведем цитату:

«Иностранные государства аккумулируют и тратят доллары в процессе торговли. Они хранят излишки долларов для решения своих экономических задач и ограничения финансовых шоков. Эти доллары, известные как избыточные резервы, инвестируются главным образом в деноминированные в долларах активы, начиная с банковских депозитов и заканчивая казначейскими ценными бумагами наряду с широким спектром других ценных бумаг. По мере роста мировой экономики и развития торговли потребность в долларах возрастала. Как результат, долларовые резервы увеличивались и снова использовались для кредитования американской экономики».

Такое положение вещей не изменится в сколько-нибудь скором времени. Согласно МВФ, на долю доллара приходится почти 60% мировых валютных резервов. И хотя за последнее десятилетие этот показатель снизился примерно на 10%, доллар по-прежнему в три раза опережает вторую по популярности валюту — евро, на долю которого приходится около 20% мировых резервов. Если это кому-то интересно, на долю китайской валюты, юаня, приходится всего 2,5%.

И поскольку американская экономика гораздо устойчивее экономик других стран, а доходность 10-летних трежерис существенно выше доходности аналогов, нет ничего удивительного в том, что эти избыточные иностранные резервы сейчас направляются в доллары.

Эти доллары конвертируются в казначейские облигации США. Именно по этой причине приток средств на рынок трежерис продолжает увеличиваться, несмотря на то, что трейдеры открыли рекордное количество коротких позиций по облигациям. Как можно видеть, приток средств в облигации сейчас максимальный со времени локдаунов 2020 года.

На фоне высоких процентных ставок инвесторы переключились на долгосрочные фонды. Так, Morning Star пишет:

«Долгосрочные фонды стали в прошлом году самой популярной облагаемой налогами категорией на долговом рынке. За это время они привлекли $46,4 млрд».

Нынешний рост доходности, несомненно, встревожил инвесторов. Он совпал с волной публикаций в СМИ о «смерти доллара» и «долгах с дефицитами», подогрев страхи о раскручивающейся спирали процентных ставок.

Однако сведения о денежных потоках на рынках рисуют совершенно иную картину.