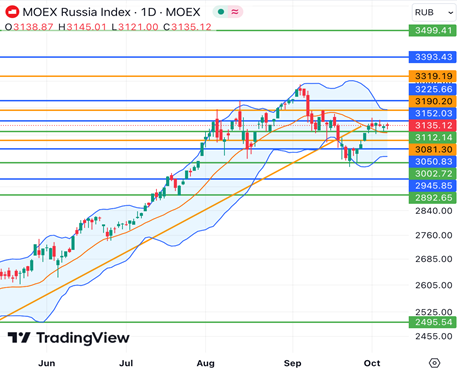

Российский фондовый рынок к середине сессии пятницы почти не изменял позиций, продолжая боковое движение в отсутствии значимых драйверов. Индекс Мосбиржи к 14:35 мск вырос менее чем на 0,1%, до 3134,09 пункта. Долларовый РТС увеличился менее чем на 0,1%, до 983,33 пункта.

На неделе индексы Мосбиржи и РТС оставались под сдержанным нисходящим давлением. Рублевый индикатор по итогам недели теряет чуть менее 0,5%, так и не сумев закрепиться выше сопротивления 3150 пунктов ввиду отсутствия общих позитивных драйверов движения. Индекс РТС снижается примерно на 2,5% и закрепляется ниже 1000 пунктов из-за новых локальных минимумов рубля.

На корпоративном фронте на неделе можно было наблюдать повышенный интерес к акциям нефтяных компаний, которые пытались расти вопреки нисходящей динамике цен на «черное золото».

В частности, инвесторы искали защиту от обвала рубля в акциях Сургутнефтегаза (MCX:SNGS), обладающего значительными долларовыми накоплениями. Кроме того, спросом пользовались акции Татнефти (MCX:TATN), Башнефти (MCX:BANE), ЛУКОЙЛа (MCX:LKOH) и Газпром нефти (MCX:SIBN).

Правительство РФ приняло решение с 1 октября восстановить топливный демпфер, а также сняло ограничения на экспорт дизельного топлива, доставляемого в морские порты трубопроводным транспортом, при условии что компания поставляет на внутренний рынок не менее 50% от произведённого дизельного топлива.

Рубль на Мосбирже к середине сессии пятницы отступил от внутридневных минимумов и изменялся в пределах 0,5% к доллару, евро и юаню, располагаясь у 100,30 руб., 105,80 руб. и 13,70 руб. соответственно. По ходу дня валютные пары поднимались до 101,50 руб., 106,91 руб. и 13,87 руб.

На неделе рубль потерял около 2,5% к доллару и юаню, и 3,5% к евро, опустившись до минимумов с августа текущего года. Российская валюта не находила фундаментальной поддержки, а Минфин РФ объявил о намерении увеличить ежедневный объем покупки иностранной валюты и золота по бюджетному правилу с 6 октября по 7 ноября с 13,15 млрд руб. до 18,12 млрд руб.

Эмитенты

В лидерах роста к середине сессии находились акции ФосАгро (MCX:PHOR) (+2,33%), привилегированные акции Башнефти (+1,84%), обыкновенные акции Мечела (MCX:MTLR) (+1,74%), котировки Русснефти (MCX:RNFT) (+1,48%), бумаги Совкомфлота (MCX:FLOT) (+1,44%), акции ПИК (MCX:PIKK) (+1,14%), котировки банка «Санкт-Петербург» (MCX:BSPB) (+0,7%).

Акции ФосАгро повышались без очевидных фундаментальных причин. На этой неделе акционеры компании не одобрили промежуточные дивиденды за 2-й квартал текущего года в размере 126 руб. на бумагу. Совет директоров ФосАгро при этом может рассмотреть вопрос о рекомендациях на одном из ближайших заседаний, сообщили в компании.

Поддержку акциям нефтяных эмитентов, очевидно, оказывали новости о восстановлении топливного демпфера с 1 октября.

Акции банка «Санкт-Петербург» сегодня последний день можно купить с дивидендами за 1-е полугодие 2023 года в размере 19,08 руб. на обыкновенную бумагу (доходность 6,8% - самая высокая в РФ на данный момент).

В наибольшем минусе к середине сессии пребывали акции ОГК-2 (MCX:OGKB) (-1,43%), бумаги QIWI (MCX:QIWIDR) (-1,43%), расписки Эталона (MCX:ETLNDR) (-1,28%), акции Юнипро (MCX:UPRO) (-1,12%), котировки РусГидро (MCX:HYDR) (-0,94%).

На следующей неделе акционеры ОГК-2 проведут внеочередное собрание по вопросу допэмиссии.

Внешний фон: умеренно позитивный

Биржи Европы: умеренно позитивный настрой.

Индекс Euro Stoxx 50 к середине сессии ускорил рост и прибавлял около 0,9%, восстанавливаясь от локальных минимумов. За неделю индикатор потерял около 1%. В пятницу на рынок поступили воодушевляющие сигналы из производственного сектора крупнейшей экономики еврозоны. Так, статистика показала рост производственных заказов Германии в августе на 3,9% м/м (ожидалось +1,8%) вслед за падением на 11,3% месяцем ранее.

Нефтяной рынок: умеренно позитивный настрой.

Ближайшие фьючерсы на нефть Brent и WTI к середине сессии прибавляли менее 0,5%, приостановив снижение в районе важных среднесрочных поддержек 83,50 долл. и 80 долл. соответственно в ожидании публикации ключевых макроэкономических данных из США. За неделю котировки обвалились примерно на 9% и 12% после данных об ослаблении спроса на бензин в США, а также ввиду рисков сокращения спроса на нефть при замедлении роста мировой экономики.

Биржи США: умеренно позитивный настрой.

Фьючерс на индекс S&P 500 к середине сессии в РФ прибавлял около 0,2%. Инвесторы не исключают оптимистичных сигналов в сегодняшнем отчете по рынку труда за сентябрь, которыми могли бы стать более слабые данные по занятости, дающие надежды на смягчение тона ФРС. Отчет по занятости, как правило, также вызывает волатильность в золоте, цены на которое приостановили снижение у поддержки 1825 долл./унц.

События дня:

- саммит ЕС

- ключевой отчет по состоянию рынка труда США за сентябрь (15.30 мск)

- акции банка "Санкт-Петербург" последний день торгуются с дивидендами за 1-е полугодие 2023 г.

Рынок внутри дня

Зарубежные фондовые площадки в пятницу консолидировались перед выходом отчета по занятости в США за сентябрь. Данные ниже прогнозов могут стать локальным позитивом для акций и золота в контексте надежд на корректировку планов ФРС по еще одному повышению процентных ставок в этом году. И наоборот, сильный рост занятости скорее всего ускорит продажи рисковых активов и поддержит доллар. Индексы Мосбиржи и РТС к середине дня также изменялись незначительно, завершая неделю под сдержанным нисходящим давлением при сохраняющемся спросе на акции нефтегазового сектора.