Волна неприятия к риску в понедельник на фоне трагических событий в Израиле постепенно сходит на нет, укрепляется консенсус по поводу того, что конфликт не выйдет за рамки локального, и в него не будут вовлечены третьи страны. Последствия реакции рынка в понедельник все еще ощущаются на рынке нефти, цены неохотно спускаются вниз после роста почти на 4%. Довольно устойчивым оказался также отскок котировок золота, которое консолидируется вблизи уровня 1950 долларов за тройскую унцию.

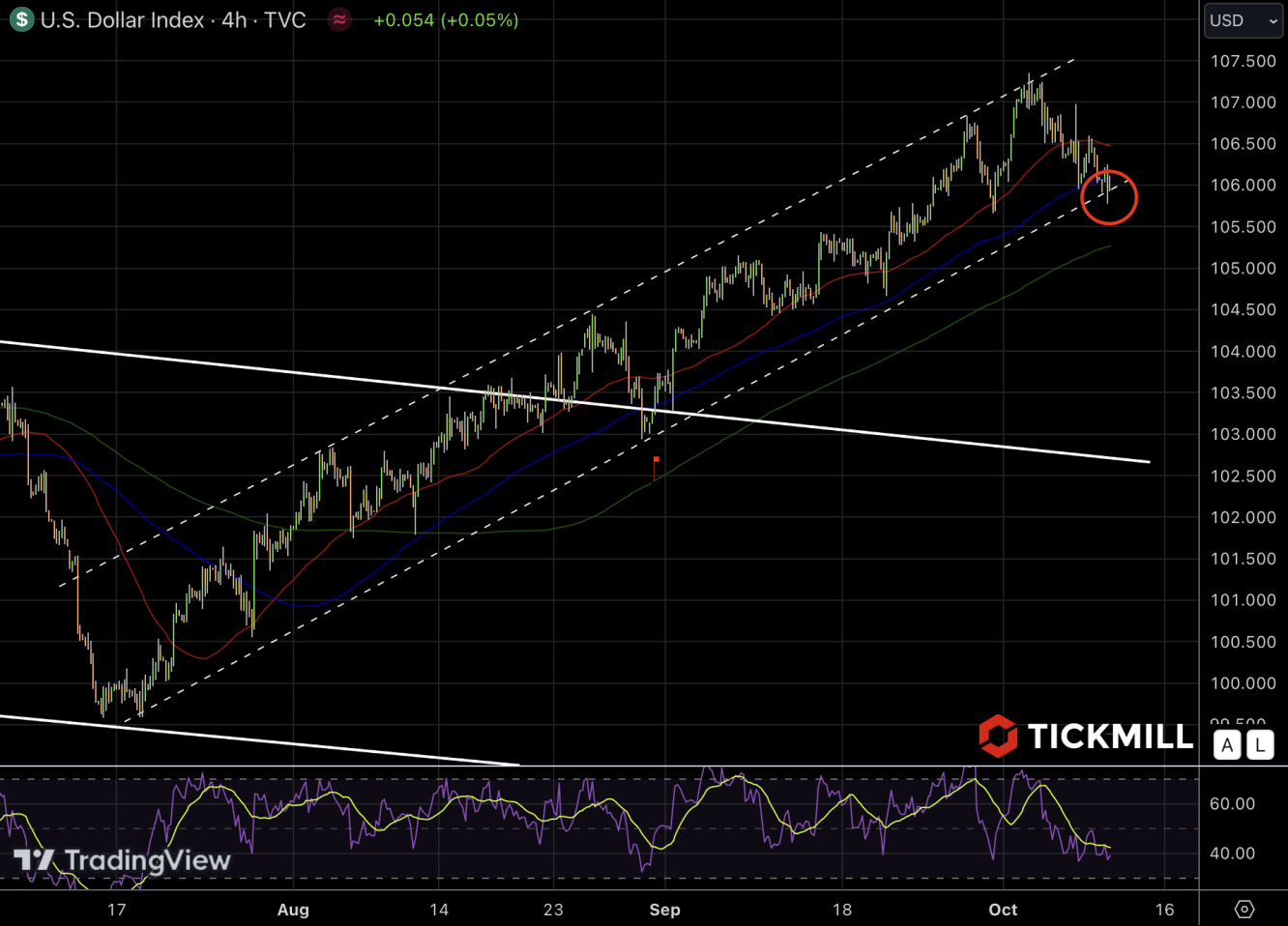

Индекс доллара спустился на уровень 106 и торгуется вблизи нижней границы восходящего торгового канала:

Стоит отметить, что вместе со снижением доллара также существенно откатились доходности казначейских облигаций, что как бы ясно дает понять, что причины ослабления доллара кроются в переоценке рыночных ожиданий либо по инфляции, либо по траектории процентной ставки ФРС. И действительно, вчера мы услышали довольно неожиданный комментарий от главы ФРБ Далласа Логан о том, что при прочих равных условиях, процентная ставка, которую устанавливает ФРС имеет разный эффект на экономику в зависимости от премии за риск, учтенной в доходности долгосрочных казначейских облигаций. Косвенно ее изменение можно отследить по изменению спреда между доходностью долгосрочной казначейской облигации и доходностью краткосрочной. Так например, спред между доходностями 10-летней и 2-летней казначейских облигаций с начала сентября увеличился почти на 50 базисных пунктов:

Данное увеличение спреда означает, что также выросла премия за риск, связанный с более долговременными вложениями средств в экономике, что по мнению Логан усиливает «охлаждающий» эффект ужесточения политики, что в конечном итоге может означать, что может потребоваться меньшее число повышений ставок.

Рынки восприняли данные размышления Логан как сигнал, что динамика доходностей начинает волновать Фед, и что в рядах чиновников ФРС может расти склонность отказаться от нового ужесточения. Доходность долгосрочных облигаций снизилась почти на 15 базисных пунктов, с 4.80% до 4.65%:

Другие чиновники ФРС пока не высказывали схожих предположений, поэтому говорить о смене нарратива Феда не приходится. Как следствие, устойчивость снижения доходностей, вызванная комментариями Логан, находится под вопросом. Также есть вероятность, что участники рынка учитывают в ценах голубиный сюрприз в предстоящем отчете ИПЦ США, который будет опубликован в четверг. В частности, стоит отметить слабый рост оплаты труда США в сентябре как один из признаков того, что инфляционное давление в экономике продолжает спадать.

Исходя из предполагаемого развития реакции в бондах на комментарии Феда, нисходящая коррекция доллара, вероятно, уже также близка к завершению. Графический анализ, приведенный в начале статьи по индексу доллара, также говорит о том, что цена могла достичь зоны, где ожидается интерес покупателей.

Европейские валюты остаются уязвимыми к снижению, так как рынки, как мы видим, не спешат дисконтировать риски негативных последствий конфликта на Ближнем Востоке для цен на нефть. Рассматривая технический график EUR/USD, прослеживается потенциальная зона, где восходящая коррекция может натолкнуться на сопротивление продавцов – 1.0630-1.0650:

Артур Идиатулин, рыночный обозреватель Tickmill UK