Отрасль – биотехнологии. Открывает, разрабатывает, производит и поставляет методы лечения неврологических и нейродегенеративных заболеваний в США, Европе, Германии, Азии и по всему миру.

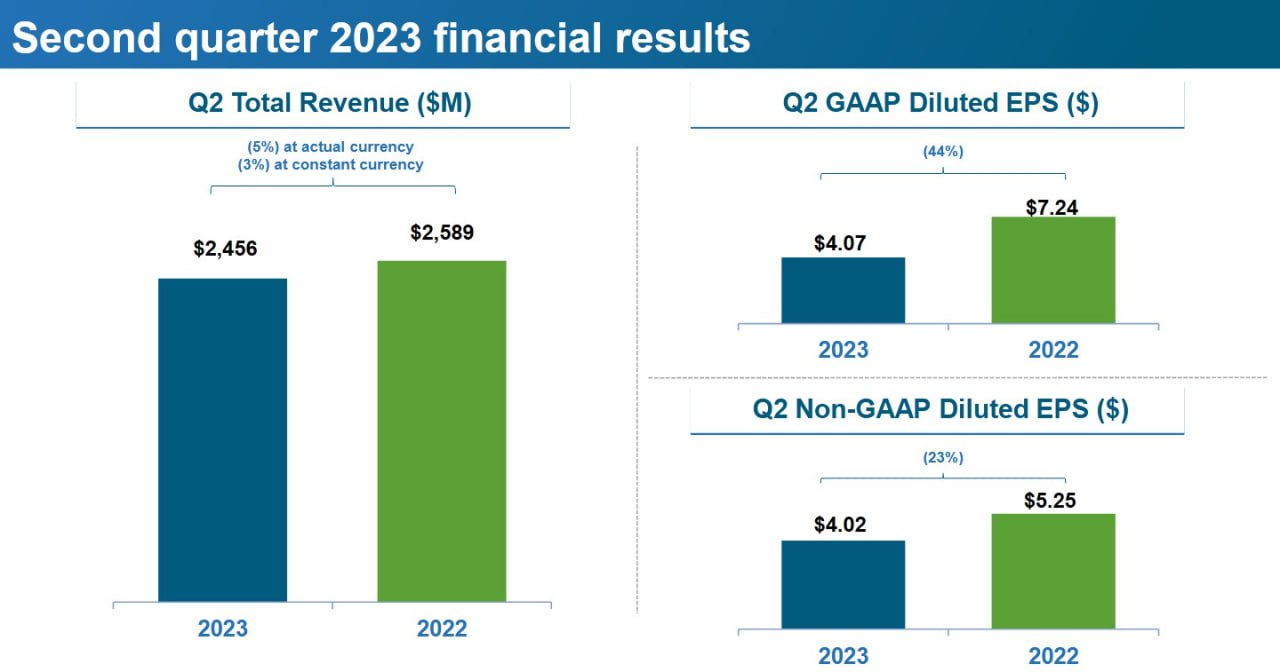

Выручка 2,46 b$ (+1% к прогнозу, -5% г/г)

Чистая прибыль non-GAAP 0,58 b$ (-24% г/г)

EPS non-GAAP 4,02$ (+7% к прогнозу, -23% г/г)

Выручка по сегментам:

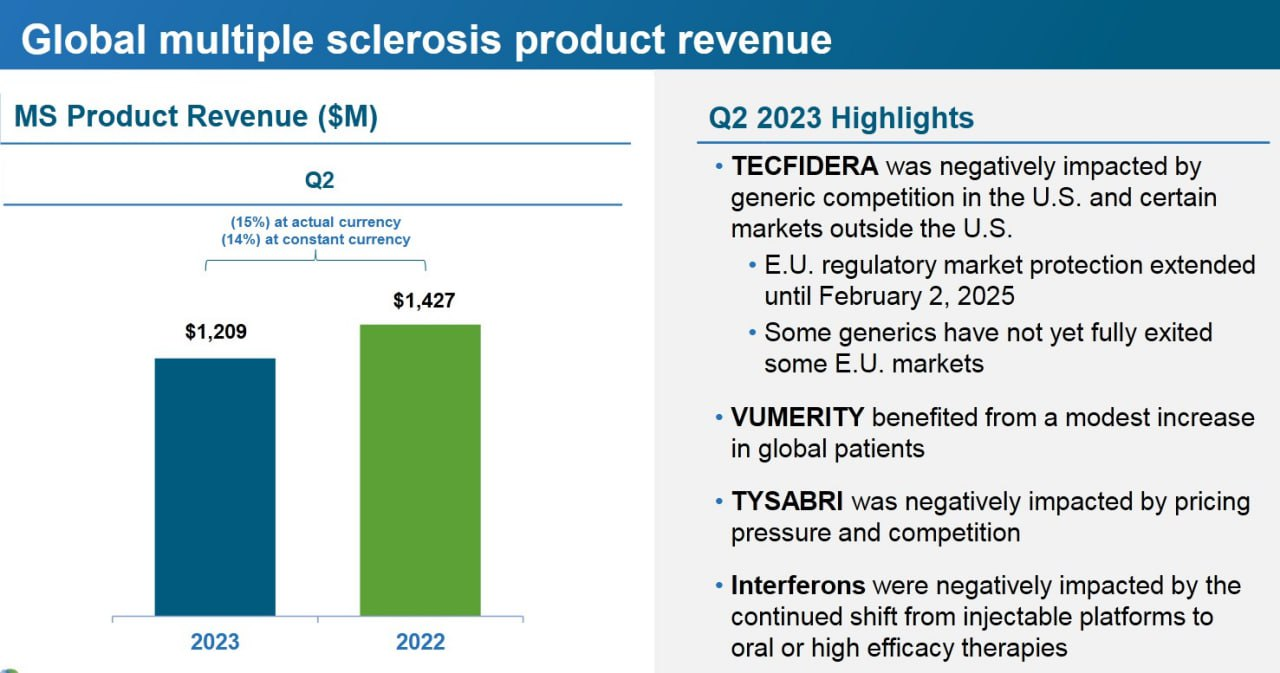

• Рассеянный склероз – 1209 m$ (-15% г/г, 49% выручки)

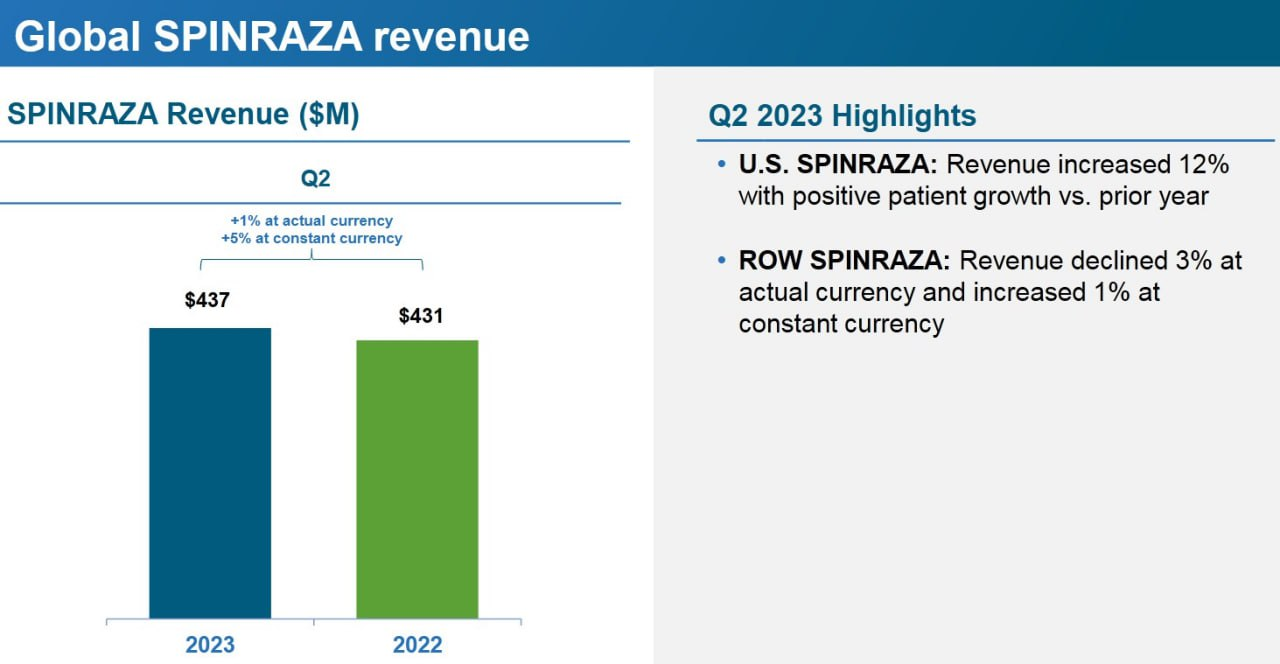

• Спинальная мышечная атрофия – 437 m$ (+1% г/г, 18% выручки)

• Роялти OCREVUS – 326 m$ (+11% г/г, 13% выручки)

• Контрактное производство, роялти и прочее – 198 m$ (+102% г/г, 8% выручки)

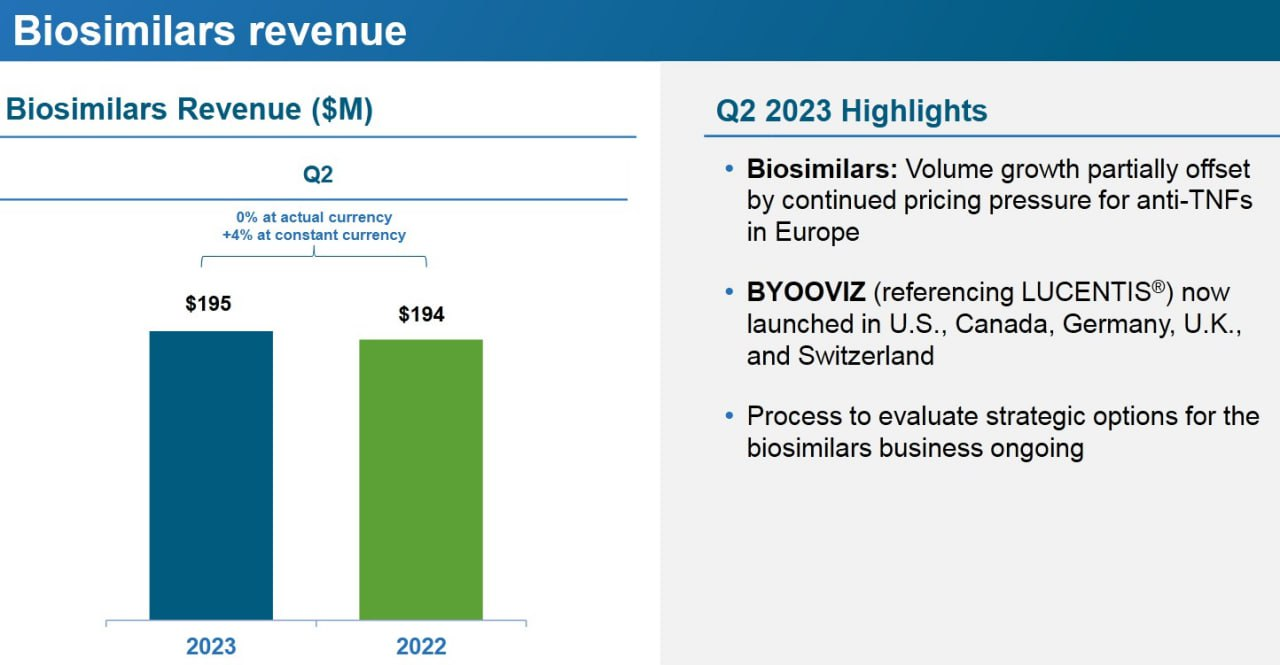

• Биоаналоги – 195 m$ (+0% г/г, 8% выручки)

• RITUXAN/GAZYVA®/LUNSUMIO™ – 104 m$ (-26% г/г, 4% выручки)

• Доходы от болезни Альцгеймера – (-21) m$ (не было г/г, 0% выручки)

За Q2’23

• Коммерческие, общие и административные расходы (SG&A) 548 m$ (-4% г/г)

• Исследования и разработки (R&D) 584 m$ (+10% г/г)

• Капитальные затраты 71 m$ (+91% г/г)

• Маржа валовой прибыли 52% (-9 п.п г/г)

• Маржа операционной прибыли 26% (-9 п.п г/г)

• Операционный денежный поток 487 m$ (-34% г/г)

• FCF 416 m$ (-41% г/г)

• Денежные средства и их эквиваленты 3,65 b$ (+4% г/г)

• Долг 6,08 b$ (+27% г/г)

• Компенсация на основе акций 72 m$ (+28% г/г)

• Количество акций в обращении +0,5% г/г

Прогноз на весь 2023 год

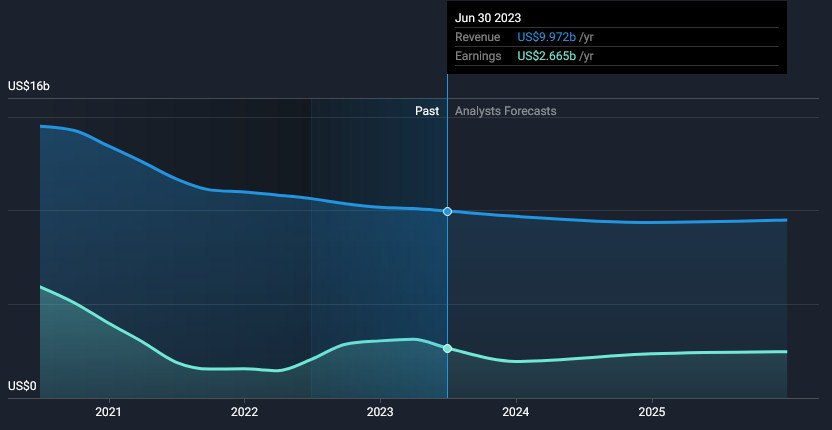

Выручка снизится на 3-6% г/г, EPS non-GAAP от 15 до 16$ (-9-15% г/г), что соответствует консенсус-прогнозу в 15,43 $.

Biogen Inc (NASDAQ:BIIB) купит Reata Pharmaceuticals по цене 172,50$ за акцию наличными, или около 7,3 b$. Ожидается, что сделка будет завершена в четвертом квартале.

Biogen платит премию в размере 58% к цене закрытия Reata. Ожидается, что это приобретение будет снижать скорректированную прибыль на акцию Biogen в 2023 году, будет примерно нейтрально в 2024 году и начнёт увеличивать прибыль, начиная с 2025 года.

Biogen планирует профинансировать приобретение за счет наличных средств, дополненных выпуском срочных долговых обязательств. Находятся в начале пути к пониманию болезни Альцгеймера и того, как могут повлиять на это заболевание.

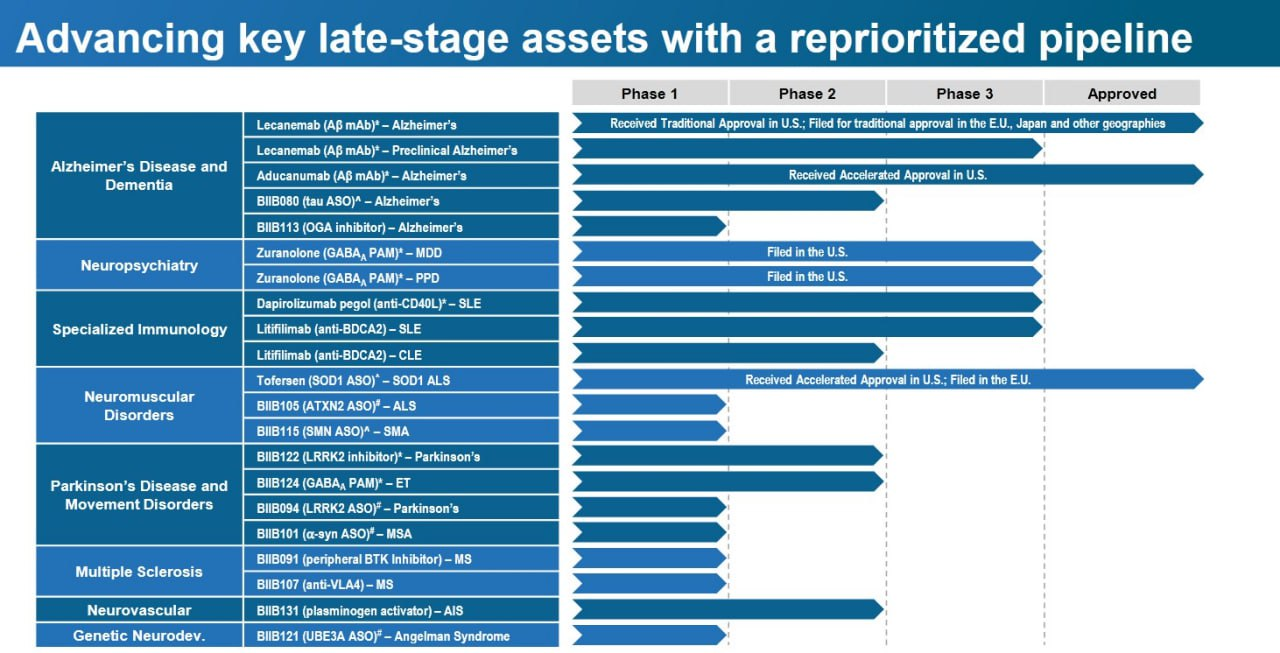

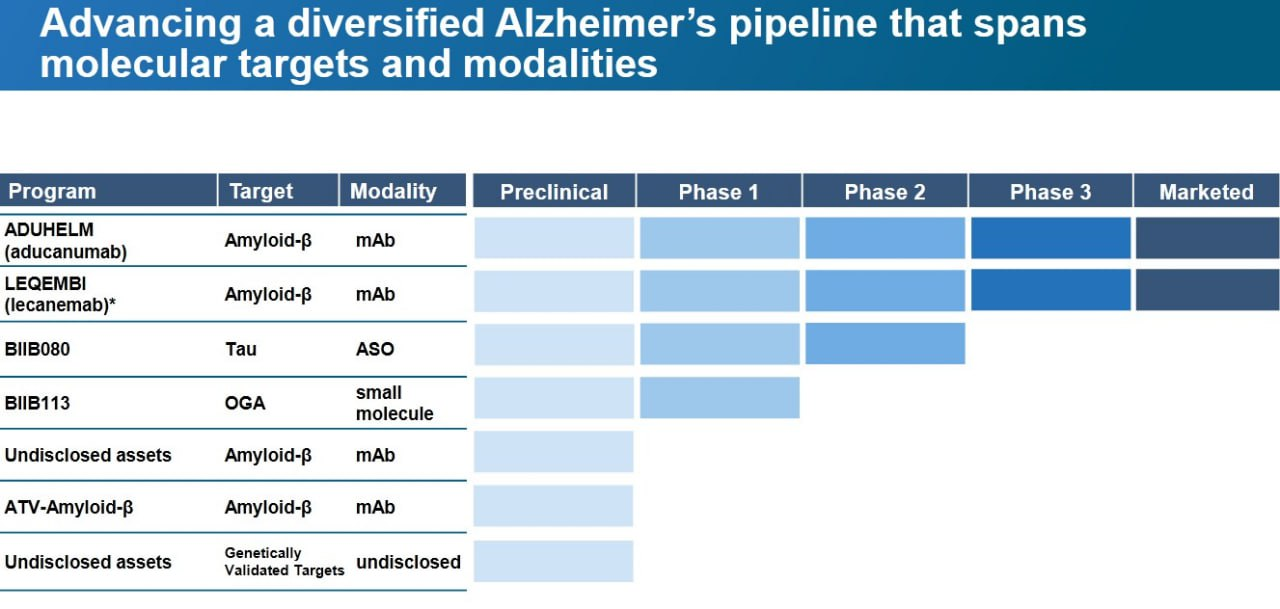

LEQEMBI стал самым первым лечением, модифицирующим заболевание, которое было полностью одобрено – получило полное одобрение от FDA и страховое возмещение от CMS. Также получают возмещение помимо CMS. Например, на данный момент у компании есть Medicaid в 48 из 50 штатов, и получили очень хороший отклик со стороны коммерческих страховщиков. Япония одобрила Leqembi, нацеленное на амилоид, для пациентов с болезнью Альцгеймера.

Признают, что поиск эффективных методов лечения болезни Альцгеймера еще далек от завершения. Biogen и Eisai (TYO:4523) продолжают постоянно собирать данные о LEQEMBI при болезни Альцгеймера. Амилоидная патология может начаться за годы до появления симптомов. Существует возможность максимизировать терапевтический эффект LEQEMBI, если начать лечение раньше, чтобы отсрочить или даже предотвратить возникновение болезни Альцгеймера.

Есть два направления: разработка препарата для подкожного введения, в рамках которого разрабатывается автоинжектор, потенциально позволяющий вводить препарат в домашних условиях. Eisai недавно представил данные моделирования на AAIC, предполагая, что подкожное введение обеспечивает такое же воздействие и уменьшение амилоидных бляшек, что и препарат, вводимый внутривенно раз в две недели. Подача документов в регулирующие органы ожидается к концу первого квартала 2024 года.

Во-вторых, поддерживающая дозировка. Оценка менее частого поддерживающего дозирования в открытой расширенной фазе 2. Подача документов в регулирующие органы также ожидается к концу первого квартала 2024 года.

Итоги

Стабильный отчёт, ближе к слабому. Выручка составила 2,5 b$, и это снижение на 5% г/г, или на 3% в постоянной валюте. Снижение выручки связано с сокращением доходов от продукции для лечения рассеянного склероза, которое произошло в первую очередь из-за снижения спроса на TECFIDERA в результате появления нескольких дженериков в Северной Америке, Бразилии и некоторых странах ЕС, а также из-за снижения спроса на интерферон из-за конкуренции по мере перехода пациентов на более эффективные методы лечения.

Валовая прибыль сократилась на 19% г/г, а маржа снизилась на 9 п.п до 52%. Операционная прибыль также уменьшилась, но уже на 30% г/г, маржа потеряла 9 п.п и составила 26%.

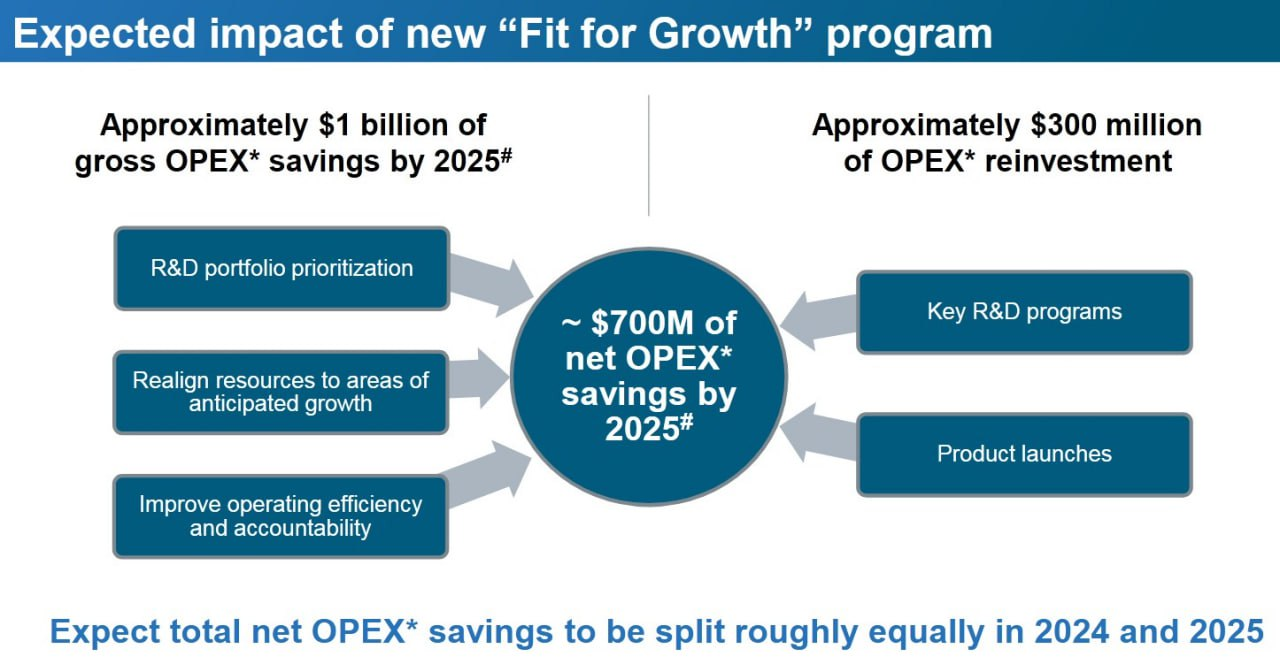

В июле 2023 объявили о новой программе «Готовность к росту», которая, как ожидается, позволит сэкономить около 1b$ валовых операционных расходов, из которых примерно 300 m$ будут реинвестированы в запуск новых продуктов, а также программы исследований и разработок, в результате чего чистая операционная прибыль составит примерно 700 m$ к 2025 году. Программа «Готовность к росту» в настоящее время включает чистое сокращение численности персонала на 1000 человек.

Чистая прибыль и EPS сократились на 24% и 23% г/г соответственно. Денежные потоки хорошие и стабильно положительные. FCF в отчётном квартале составил 416 m$, сократившись на 41% г/г, по причине серьёзного роста капзатрат и увеличения запасов. Баланс остаётся нормальным, но ухудшится после приобретения Reata за 7,3 b$, которое прошло уже после окончания квартала. В результате кэш на балансе сократится почти до нуля, а долг вырастет на 1 b$.

С большой вероятностью вырастет и гудвил, который сейчас составляет около 8 b$. Положительно, что ближайшее погашение долга в 2025 году на 1,7 b$, зато следующее только в 2030 году, а потом в 2045 году (!). Также есть предметный интерес покупателей к подразделению биоаналогов, что может принести около 1 b$.

Из шести основных препаратов, пять снизили выручку г/г, а один вырос всего на 7% г/г. Ожидают, что в 2023 году общий доход от MS (препараты против рассеянного склероза) продолжит снижаться в результате усиления конкуренции. Также известно о потенциальном биоаналоге препарата TYSABRI, который может выйти на рынки США и Европы в 2023 году и который получил положительное заключение в ЕС в июле 2023 года, что значительно негативно отразится на выручке TYSABRI. А это самый крупный по доходу препарат Biogen, с долей от общей выручки препаратов в 26%.

Касательно спинальной мышечной атрофии, несмотря на конкуренцию со стороны продукта генной терапии и препарата для перорального применения, ожидают, что выручка SPINRAZA в 2023 году останется стабильной. Ожидается, что умеренный рост в США, а также продолжающееся расширение доступа на развивающихся рынках компенсируют усиление конкуренции и влияние динамики ударных доз.

Выручка биоаналогов остаётся стабильной, и ожидают умеренный рост доходов от этого бизнеса, обусловленный запуском BYOOVIZ, который частично будет компенсирован продолжающимся снижением цен на некоторых рынках. Уже после окончания квартала Индийский производитель лекарств Intas Pharmaceuticals готовит заявку на приобретение подразделения биоаналогов стоимость которого может составить 1 b$. Ранее BIIB не исключил возможность продажи подразделения.

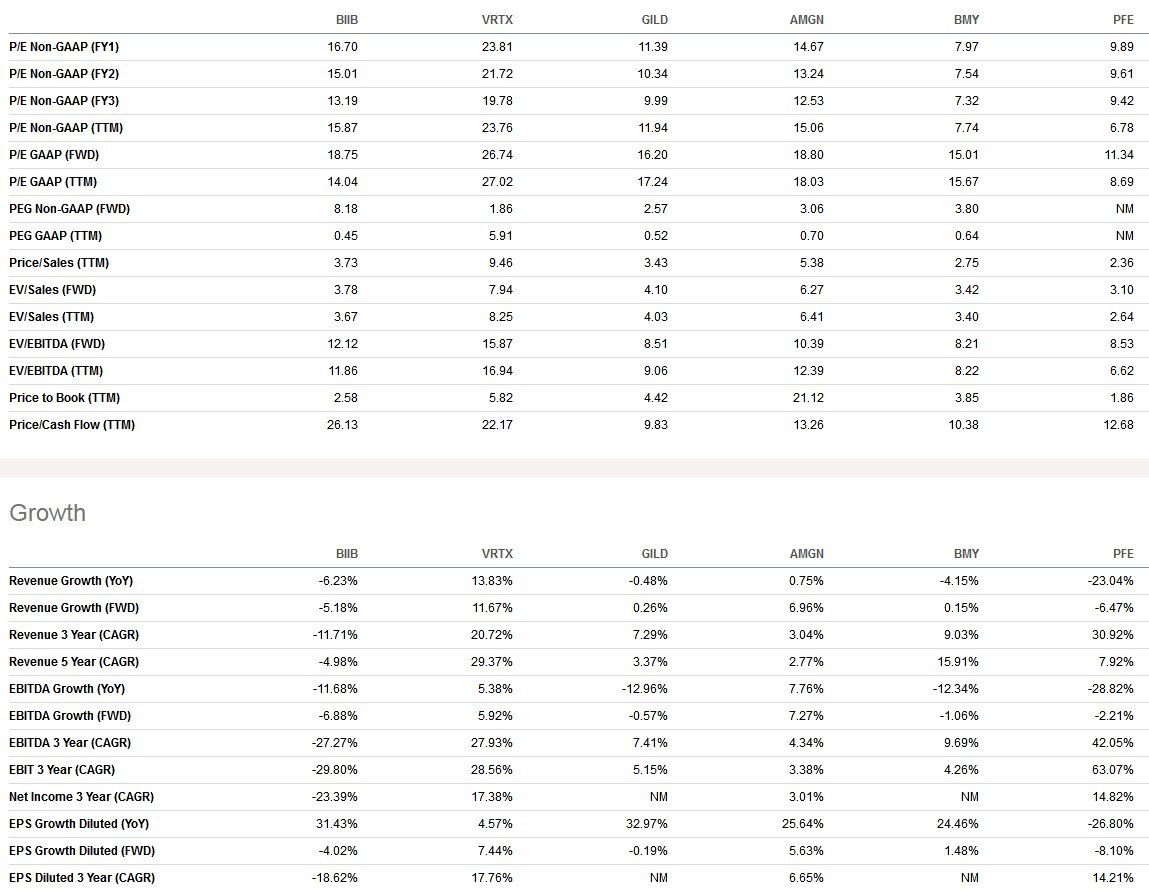

По мультипликаторам стоят примерно на 4-10% дешевле среднеотраслевых, в сравнении с аналогами выглядит дороже всех, кроме Vertex (NASDAQ:VRTX), который растёт быстрее любой крупной био или фарм компании. При этом у BIIB худшие темпы роста и рентабельность, и одни из немногих кто не платит дивиденды. По историческим примерно в середине диапазонов, 3-х летний GAGR выручки отрицательный в 12%, и в этом году ожидается снижение примерно на 5%.

Компания продолжает активно спекулировать на теме LEQEMBI для лечения болезни Альцгеймера, к которому мы скептически относились с самого начала, ибо это итерация Адульхейма, который был отвергнут врачебным сообществом.

Ещё в январе LEQEMBI получил одобрение FDA, и коммерциализация препарата могла начаться. По прошествии 9 месяцев вклад LEQEMBI в выручку равен нулю, а если быть точнее, то (-20 m$), потраченных на коммерческие расходы в отчётном квартале. И по крайней мере до конца 2023 года, т.е за год с момента разрешения, будут продолжать признавать убыток от расходов, связанных с коммерциализацией LEQEMBI. Зато в Швейцарии построен производственный комплекс для его производства за 700 m$.

Проблемf с коммерциализацией LEQEMBI, а точнее с её отсутствием, лежит в двух плоскостях. Во-первых, это неоднозначные медицинские показания. Сначала у пациента должен быть подтвержден диагноз легких когнитивных нарушений, связанных с болезнью Альцгеймера или легкой деменции, и никак иначе. Лица с более тяжелыми формами заболевания не подлежат лечению.

При этом среди многочисленных побочных эффектов есть очень серьёзные – отёк и кровоизлияние в мозг. Поэтому должна проводиться серьёзная и дорогостоящая инструментальная диагностика (об этом ниже), но даже после этого лечащий врач берёт на себя ответственность в принятии назначения с учётом коэффициента "польза-вред". И не все врачи готовы, да и не все в общем-то пока здоровые пациенты хотят принимать на себя такие риски.

Ситуация осложняется тем, что профиль безопасности (количество и частота побочных эффектов) разнится настолько, что существует разница в безопасности не только среди широких слоев населения, но и среди каждой подгруппы. Иначе говоря, подвести под это какую-то клинически понятную закономерность возникновения побочных эффектов и их тяжести сейчас невозможно. Более того, даже главный врач Biogen заметил, что многочисленные доказательства не указывают на то, что можно остановить и обратить вспять болезнь Альцгеймера. Т.е. LEQEMBI ничего не лечит, а лишь замедляет или маскирует симптомы. Собственно, как и Адульхейм.

Второй момент – технический. Для начала лечения пациенту придется пройти либо ПЭТ-сканирование амилоида, либо спинномозговую пункцию, чтобы подтвердить наличие амилоида, липкого белка в мозге, который, как полагают, связан с болезнью Альцгеймера. Medicare покрывает только одно из этих ПЭТ-сканирований в течение жизни и только в рамках исследования, а личные расходы на ПЭТ-сканирование могут составлять в среднем 3 тысячи долларов и более.

Проблема стоимости визуализации может вскоре исчезнуть, если будет принято предложение CMS об отмене ограничения на ПЭТ-сканирование. Но даже если это так, то пациенту LEQEMBI все равно необходимо будет регулярно проходить МРТ из-за возможности кровоизлияний в мозг и кровотечений, наблюдаемых у некоторых пациентов в клинических испытаниях. Дополнительно усложняют процесс лечения внутривенные инъекции, которые нужно делать раз в две недели. Всё это вместе накладывает негативный отпечаток на перспективы коммерциализации LEQEMBI и вероятность достижения значительных отметок с точки зрения выручки.

В целом, компания приняла решение меняться и начала реорганизацию управленческой структуры и осуществление вышеозвученной программы сокращения затрат. Эти изменения определённо назрели: например, если мы посмотрим на процесс исследований и разработок, то за 10 лет сменилось пять разных руководителей отделов исследований и разработок, а это нехорошо для биотехнологической организации. В результате получили некоторые продукты, которые были относительно рискованными, дорогостоящими и имели далеко не самую высокую эффективность. Увольнения персонала — уже часть начавшейся реорганизации.

Возвращаясь к операционной деятельности, можно заметить снижение валовой прибыли, которое будет продолжаться в ближайшей перспективе из-за выхода дженериков и конкуренции по оставшимся в коммерциализации препаратам, 90% которых снижают выручку г/г. Негативно одобрение нового препарата для лечения депрессии с ограничением только для послеродовой депрессии (PPD), поскольку по сравнению с первоначальным запросом на лечение больших депрессивных расстройств, от которых страдают примерно 15 миллионов человек, от PPD страдает примерно 0,5 миллиона.

Чтобы компенсировать потери от количества потенциальных пациентов, компания решила в три раза увеличить стоимость лечения, что, вероятно, ещё больше ограничит его применение. Поэтому программа операционной экономии придётся как раз кстати. Это, вероятно, позволит удержать чистую прибыль и EPS на примерно текущих отметках, ни о каком росте речи не идёт.

Приобретение REATA неоднозначно, компания специализируется на лечении редких и не массовых заболеваний и не имеет вообще никакой синергии с линейкой BIIB. Со стороны это выглядит как составная часть реорганизации, когда надо показать масштаб изменений, что не всегда говорит об их практической пользе.

С инвестиционной точки зрения не видим потенциала в текущем пайплайне компании, а дисконта в оценке нет никакого, котировки застряли посередине многолетнего боковика. Соответственно, BIIB не выглядит интересно на текущих отметках. Особенно на контрасте с другими представителями отрасли, многие их которых находятся на своих минимальных исторических уровнях и максимумах по дивдоходности. Наиболее вероятный сценарий для компании – медленная коррекция в сторону 220$.

Точка входа (220 $)

Среднесрочный потенциал (280 $)

Долгосрочный потенциал (350 $)