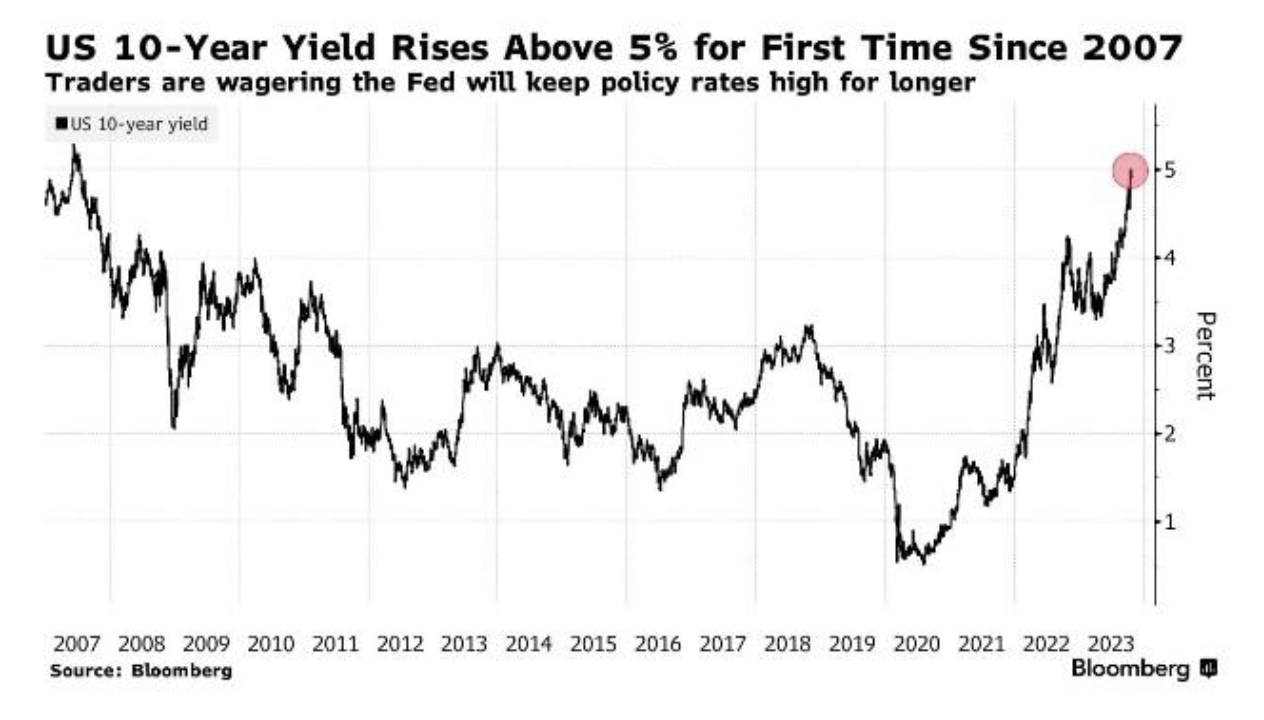

Вчера 10-летние облигации США достигали уровней чуть более 5%, но есть основания предполагать, что наблюдаемые в текущий момент значения доходности — это почти максимум того, что может дать рынок в обозримом будущем.

Чиновники ФРС рассматривают рост доходности на долговом рынке как совокупность ужесточения финансовых условий наряду с ростом ключевой ставки. По их мнению, это способствует замедлению экономического роста и в конечном итоге помогает снизить инфляцию.

Так, председатель ФРС Джером Пауэлл на прошлой неделе намекнул, что повышенная доходность долгосрочных облигаций уменьшает давление в пользу дальнейшего ужесточения денежно-кредитной политики. Иными словами, рост доходности по трежерис, скорее всего, будет аргументом для ФРС в пользу сохранения ставки на предстоящем в ноябре очередном заседании комитета по открытым рынкам даже несмотря на позитивную экономическую статистику.

Однако есть и другая сторона роста текущего доходности облигаций. Процентные расходы по федеральному долгу в 2023 г на сумму более 33 триллионов долларов также резко выросли, увеличившись на 23% до 879 миллиардов долларов, что является рекордом. По словам представителя американского Казначейства, чистые процентные выплаты, исключая внутриправительственные переводы в трастовые фонды, выросли на 39% до $659 млрд, что также является рекордом. Суммарные процентные выплаты составили 3,28% от ВВП, что является самым высоким показателем с 2001 года, а чистая доля в 2,45% была самой высокой с 1998 года, сообщил чиновник.

В свете этих данных неудивительно, что министр финансов Джанет Йеллен недавно сделала заявление о вероятной необходимости снижения ставки в ближайшее время.

Так же Йеллен отметила, что расходы на обслуживание долга составят 1% ВВП в течение следующего десятилетия. Посыл Йеллен вполне понятен: правительство не может позволить себе сегодняшний уровень процентных ставок.

Средняя процентная ставка по непогашенному долгу Казначейства в прошлом финансовом году составила 2,97% по сравнению с 2,07% годом ранее. Общие процентные расходы федерального бюджета должны вырасти примерно на 226 миллиардов долларов в течение следующих двенадцати месяцев и превысить 1,15 триллиона долларов. При таком большом дефиците бюджета и отсутствии перспектив сокращения дефицита в обозримом будущем, дальнейший рост ставок приведет к экспоненциальному росту долга и затрат на его обслуживание. Что ещё больше усугубит ситуацию с дефицитом бюджета.

Это означает, что перспектива дальнейшего роста ставки в текущих условиях становится всё менее вероятной, а время, когда ФРС придется начать снижать ставку и запускать новое QE (количественное смягчение), приближается.

Конечно, нельзя исключить, что на коротком временном интервале мы увидим и более высокую доходность по облигациям США. Но с высокой долей вероятности тренд на рост доходности уже очень близок к завершению, т.к. проблемы, создаваемые дальнейшим ужесточением, будут перевешивать пользу по борьбе с инфляцией.

А значит, инвесторам сейчас стоит очень хорошо подумать о покупке долгосрочных облигаций США под перспективу смены долгосрочного тренда роста доходности на её снижение.