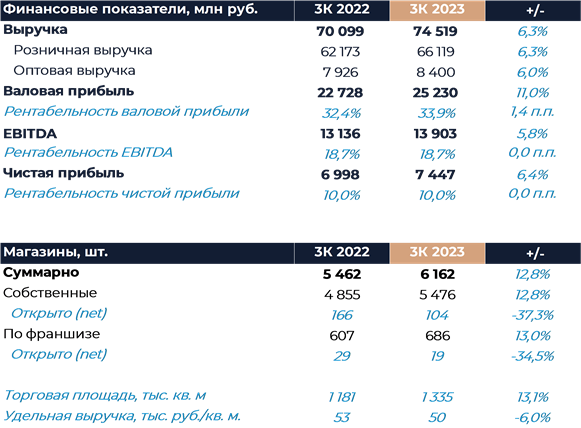

Ретейлер Fix Price (MCX:FIXPDR) представил свои операционные и финансовые результаты за 3К 2023 г., которые оказались лучше нашего прогноза и оценок рынка. Сопоставимые продажи ожидаемо продемонстрировали отрицательную динамику, но падение замедляется по мере приближения к концу года.

В следующем отчетном периоде, как мы думаем, Fix Price может вернуться к росту LFL-продаж. Компании удалось продемонстрировать намного более высокую рентабельность валовой прибыли и EBITDA, чем мы ожидали. Валовая маржа увеличилась на 1,4 п.п. г/г и была выше, чем в первой половине текущего года, благодаря эффективному управлению ассортиментом и товарными категориями, увеличению доли непродовольственных товаров в продажах, а также положительному влиянию зарубежных локаций.

Высокая валовая прибыль позволила сохранить рентабельность EBITDA на уровне прошлого года, даже в условиях резкого увеличения расходов на персонал и банковские комиссии. В пресс-релизе CEO группы отметил, что в ноябре состоится голосование акционеров по редомициляции компании в Казахстан. Также группа продолжает искать пути для возобновления выплат дивидендов.

Наша рекомендация для расписок Fix Price - «Покупать» с целевой ценой 437 руб. за бумагу.

Выручка ретейлера увеличилась по итогам периода на 6,3% г/г. Темпы роста ускорились относительно предыдущих двух кварталов, но все еще находились под влиянием эффекта высокой базы сравнения. Сопоставимые продажи демонстрировали отрицательную динамику и упали на 2,8% г/г при снижении трафика на 5,1% и росте среднего чека на 2,5%. Падение в сопоставимых продажах существенно замедлилось, так что мы ожидаем, что по итогам 4К компания покажет рост LFL.

Менеджмент ретейлера отмечает, что спрос на непродовольственный ассортимент оставался ослабленным, и потребители отдавали предпочтение крупным покупкам. В России падение LFL-продаж составило 5,4%, что больше общего группового уровня. По итогам прошедшего периода Казахстан и Беларусь оказали положительное влияние на сопоставимые продажи в рублях. Торговая площадь выросла в 3К на 13,1% г/г (ниже нашего прогноза). Ретейлер замедлил темпы открытий магазинов и сместил акцент на более выгодный 4К. Общий план открыть 750 магазинов net остается в силе.

Доля продуктов питания в продажах продолжила постепенно нормализоваться и составила 25,8% против 27,2% годом ранее. На этом фоне доля непродовольственных товаров в продажах выросла до 44,5%, что почти на 2 п.п. выше результата сопоставимого периода прошлого года. Доля дрогери увеличилась за счет сильного спроса на товары категории и работы ретейлера над ассортиментом.

Импорт составил менее 22% от продаж за счет продолжающейся переориентации на отечественных производителей. Доля товаров стоимостью выше 99 руб. в выручке уже вплотную приблизилась к 50% по сравнению с 38% во 2К 2022 г., а вот доля товаров дороже 199 руб., напротив, немного снизилась в силу соответствующих предпочтений покупателей.

Валовая маржа увеличилась на 1,4 п.п. г/г и составила 33,9%. Такую сильную динамику валовой маржи менеджмент компании объясняет эффективным управлением ассортиментом и товарными категориями, увеличением доли непродовольственных товаров в продажах, а также положительным влиянием зарубежных локаций. Одновременно с ростом валовой маржи на 1,4 п.п. г/г выросли затраты SG&A в процентах от выручки. В основном это произошло из-за увеличения расходов на персонал и банковские комиссии.

Рентабельность EBITDA на этом фоне осталась неизменной г/г и составила 18,7%, что мы считаем сильным результатом в текущих условиях. Чистые финансовые расходы были на уровне нуля из-за сильного роста финансовых доходов и сокращения долговой нагрузки. Компания зафиксировала небольшой убыток от разницы валютных курсов, который не оказал существенного влияния на общие показатели. Чистая прибыль по итогам квартал увеличилась на 6,4% г/г.

В пресс-релизе CEO группы отметил, что компания продолжает поиск решений для максимальной защиты интересов всех стейкхолдеров. Расписки Fix Price с 16 сентября начали торговаться на бирже Астаны, а в ноябре пройдет голосование акционеров о редомициляции с Кипра в Казахстан. В компании также отмечают, что вопрос дивидендов остается одним из приоритетных, и Fix Price активно прорабатывает опции для возвращения к регулярным выплатам.