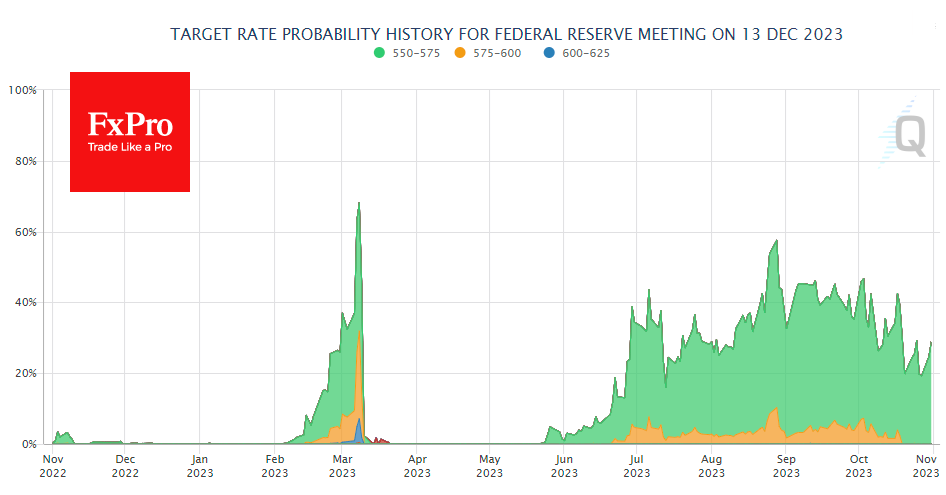

Решение по ключевой ставке и комментарии ФРС обещают стать высшей точкой насыщенной публикациями недели. Рынок совершенно не сомневается, что пауза в ужесточении политики продлится: фьючерсы на ставку закладывают почти 100% вероятность сохранения ставки. Комментарии чиновников Фед в последние недели убрали всю интригу, показав консенсус на сохранение политики, чтобы набрать больше данных.

Удастся ли главе ФРС убедить рынки?

Вся интрига и потенциал движения на рынке сосредоточены вокруг настроя на дальнейшие шаги. По последним данным, рынки закладывают 27% вероятность повышения ставки в декабре, которая падала до 20% в предыдущие несколько дней.

При этом экономика США продолжает выдавать показатели заметно сильней ожиданий и набирать обороты. Чего только стоит темп роста ВВП вблизи 4.9% в предыдущем квартале, что до пандемии было лишь в 2014 году. Какой резкий контраст с ожиданиями рецессии!

В таких условиях у Пауэлла, главы ФРС, почти нет выбора – только продолжать угрожать рынкам готовностью повысить ставку ещё больше, если инфляция вновь начнёт набирать обороты. И эти потенциальные угрозы, как нам кажется, должны быть достаточно открытыми, чтобы достучаться до рынков, которые не верят в новые повышения и настраиваются на первое снижение уже следующим летом.

Это вполне адекватные прогнозы, но для их реализации необходимо резкое охлаждение в ближайшее время. И для этого требуется не на шутку напугать рынки. Если Пауэлл на пресс-конференции сумеет убедить, что не блефует с угрозами нового повышения ставки, это будет лучшей новостью для доллара.

Будет ли у доллара второй шанс?

Американский доллар находился в состоянии медленного, но упорного ралли вплоть до начала октября. Позже индекс доллара взял паузу в ожидании ключевой статистики и решений ЦБ. Эта ситуация расчистила путь для движения в обе стороны. Поэтому в случае реальной угрозы повышения ставок ралли доллара может обрести второе дыхание, и мы увидим как изначальный сильный импульс, так и последующее плавное повышение на возобновившемся керри-трейд.

Ужесточение тона монетарной политики, на наш взгляд, также будет хорошей новостью для долгового рынка США. В последние недели он страдал от падения цен (роста доходностей) на долгосрочные облигации. Но повышение краткосрочных ставок взвинтит шансы замедления экономики, понизив долгосрочные ставки, то есть повысив цены на них. И это то, что сейчас нужно ФРС и Казначейству.

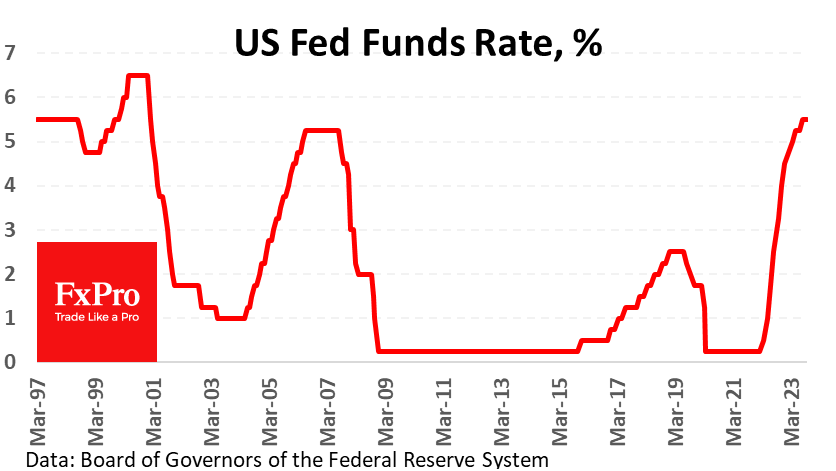

Главный вопрос, на наш взгляд — сумеет ли Пауэлл убедить в серьёзности своих угроз (если они будут, конечно), так как доверие к словам председателя ФРС подпорчено слишком жёсткой риторикой в 2018 году и слишком мягкой в 2021. В первом случае он обещал повышать ставки далее, когда рынок сигнализировал, что уже трещит по швам. Обвал в акциях и турбулентность рынка межбанковского кредитования в то время заставила сменить курс. Более свежий эпизод с «транзитной инфляцией» помнят, пожалуй, все.

Именно поэтому сейчас Федрезерву так не просто управлять ожиданиями рынка и приходится делать больше, чем можно было бы при более высоком кредите доверия.