Верю-не верю. Именно в эту игру играют финансовые рынки с ФРС. Часто инвесторы обжигаются. Например, сделав ставку на «голубиный» разворот, но вместо этого получив продолжение цикла монетарной рестрикции. После сентябрьского заседания центробанка рынок до последнего верил в прогноз FOMC о повышении стоимости заимствований до 5,75% в 2023. Однако пламенный спич Джерома Пауэлла по итогам встречи 31 октября -1 ноября выпустил из стойла «быков» по EUR/USD.

Срочный рынок снизил шансы роста ставки по федеральным фондам в декабре с 39% месяц назад до 20%, причем после пресс-конференции председателя ФРС они упали до 14%. На таком фоне евро подпрыгнул к $1,066, однако затем дал задний ход. Понятно, что окончательный вердикт центробанка будет зависеть от данных. В первую очередь — от статистики по рынку труда США за октябрь.

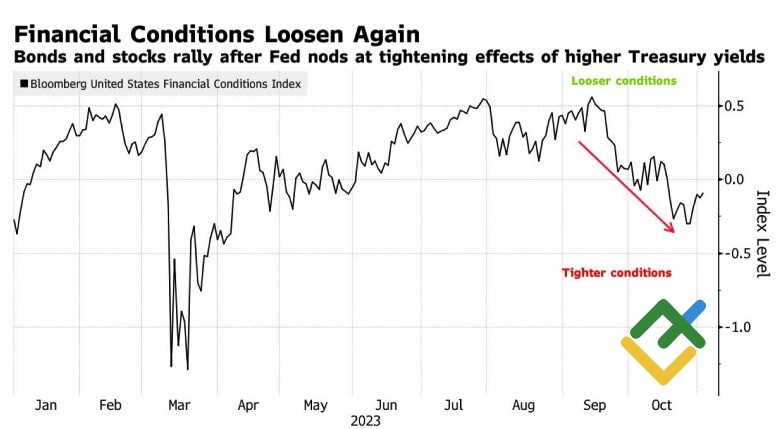

Сторонники продолжения цикла монетарной рестрикции, включая экс-главу ФРБ Нью-Йорка Уильяма Дадли, считают, что ФРС получила беспроигрышную позицию. Она позволила финансовым условиям ослабнуть, что позволяет в случае необходимости повысить стоимость заимствований.

Динамика финансовых условий в США

На самом деле рынки задают уже совсем другой вопрос. Их не интересует, возобновится ли ужесточение денежно-кредитной политики. Инвесторы готовы играть в «верю-не верю» с головоломкой по поводу длительности удержания ставки по федеральным фондам на плато.

Для того, чтобы она осталась на уровне 5,75%, экономика США должна и дальше проявлять устойчивость. До сих пор она справлялась. Сентябрьские данные по занятости преподнесли приятный сюрприз, розничные продажи росли, деловая активность повышалась, а ВВП подскочил на 4,9%. Горячие головы начали говорить, что самое страшное уже позади, что пик воздействия самой агрессивной монетарной рестрикции ФРС за десятилетия пройден, а экономика продолжит разгоняться.

Кто прав — помогут ответить данные по рынку труда США за октябрь. Если повышение ставок только начинает охлаждать экономику, длительность их удержания на плато будет вызывать серьезные сомнения. Деривативы увеличат предполагаемый размер снижения стоимости заимствований. В настоящее время они выдают 69%-ю вероятность падения ставки по федеральным фондам на 100 б.п до 4,75% в 2024. Подрасти эти шансы, EUR/USD продолжит ралли.

Эксперты Wall Street Journal прогнозируют рост занятости на 170 тыс., сохранение безработицы на уровне 3,8% и замедление средних зарплат с 4,2% до 4% в октябре. Если первая цифра окажется существенно меньше ожиданий, или данные за сентябрь будут резко снижены, доходность казначейских облигаций упадет, фондовые индексы подрастут, а доллар США ослабнет. У нас появится возможность нарастить сформированные ранее лонги по EUR/USD, установив первоначальный таргет на уровне 1,08.

Напротив, если рынок труда не покажет признаков охлаждения, мантра ФРС об удержании ставок на плато в 5,5% останется в силе, а евро сохранит склонность к консолидации в диапазоне $1,05-1,07.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Доллар теряет веру

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+