Специально для Investing.com

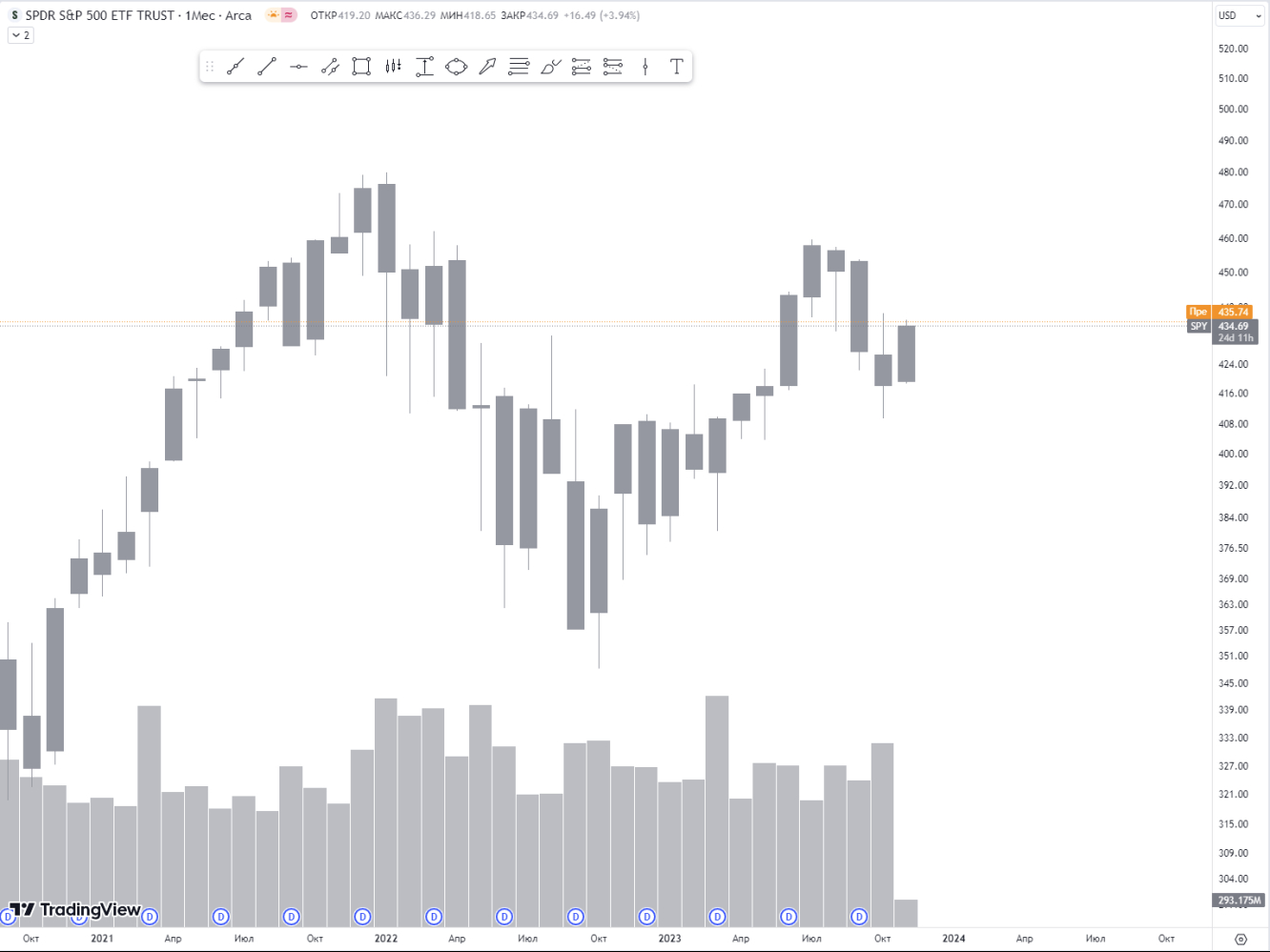

На прошлой неделе закончился второй осенний месяц — октябрь. Несмотря на все обещания сезонной статистики и прочих факторов, начало новогоднего ралли не состоялось. Так что же будет на самом деле — безграничный рост, или падение продолжится? Смотрим месячные свечи...

Пролог

Динамика рынка американских акций как-то не похожа на что-то очень позитивное.

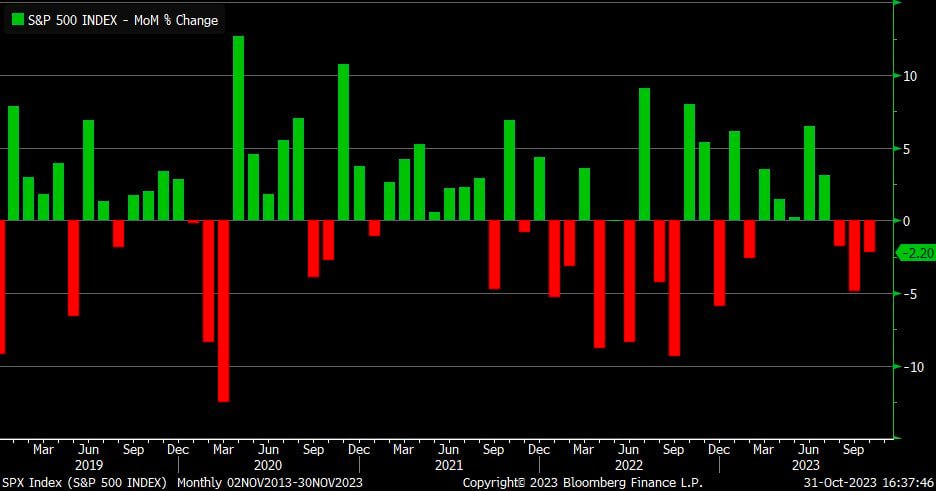

За последние три месяца рынок только и делал что падал. В итоге, полный процент коррекционного движения составил 10,42%. Приличное снижение.

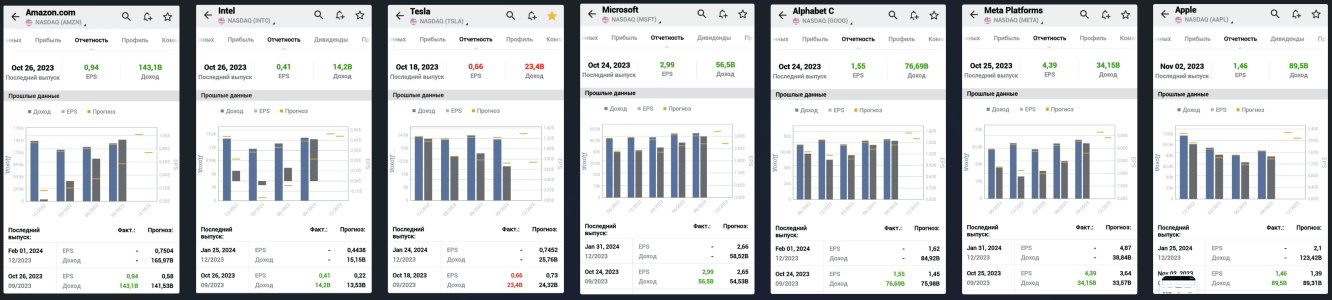

Всё это происходит на фоне сезона отчётности американских компаний: 82% отчитавшихся компаний из индекса широкого рынка показывают результаты лучше прогнозных. Мастодонты этого рынка также показывают отличные цифры.

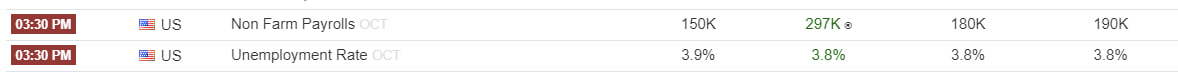

Рынок труда, а точнее последнее обновление данных по нему, показывает серьёзное ослабление — основной проинфляционный фактор теряет обороты. "Колосс" пал.

Завязка

Что ж, согласно представленному прологу, можно подумать, что рынок прилично скорректировался, и рост вполне возможен. Но так ли на самом деле?

Октябрь продолжил сентябрьское падение индекса широкого рынка, но уже не так уверенно — снизился на -2,17%. Ноябрь уже сейчас показывает уверенный рост на 4%. Но об итогах, конечно же, говорить пока рано.

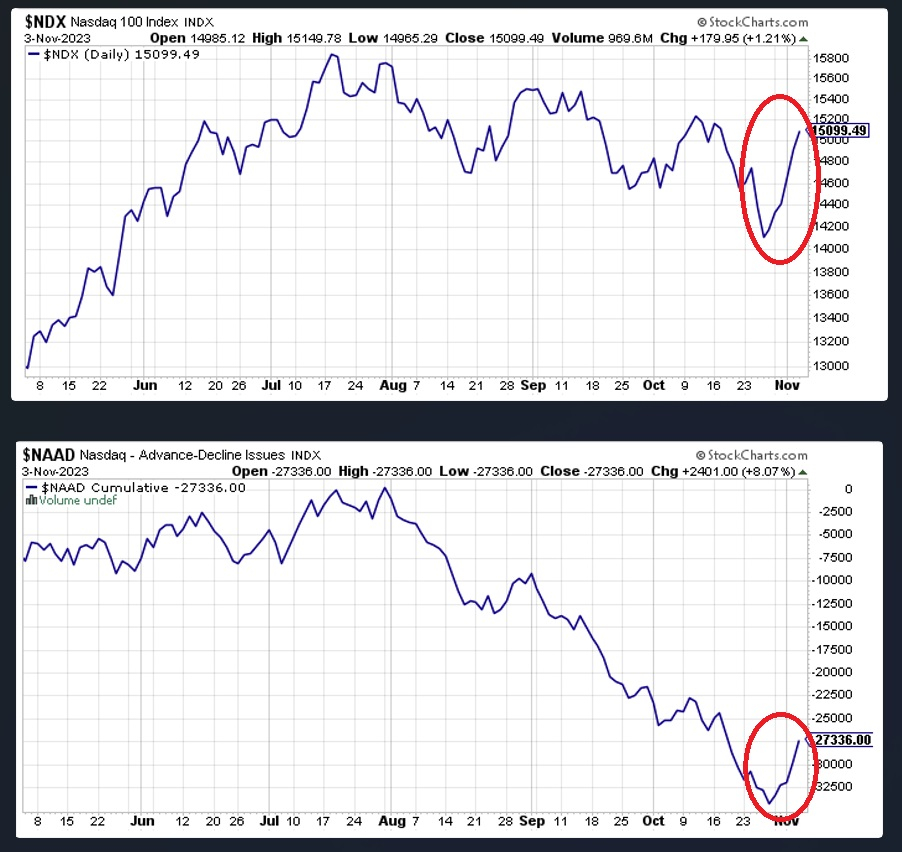

Если посмотреть на ширину рынка через индекс технологических компаний, то становится понятно, что рост довольно органичен и соответствует действительности.

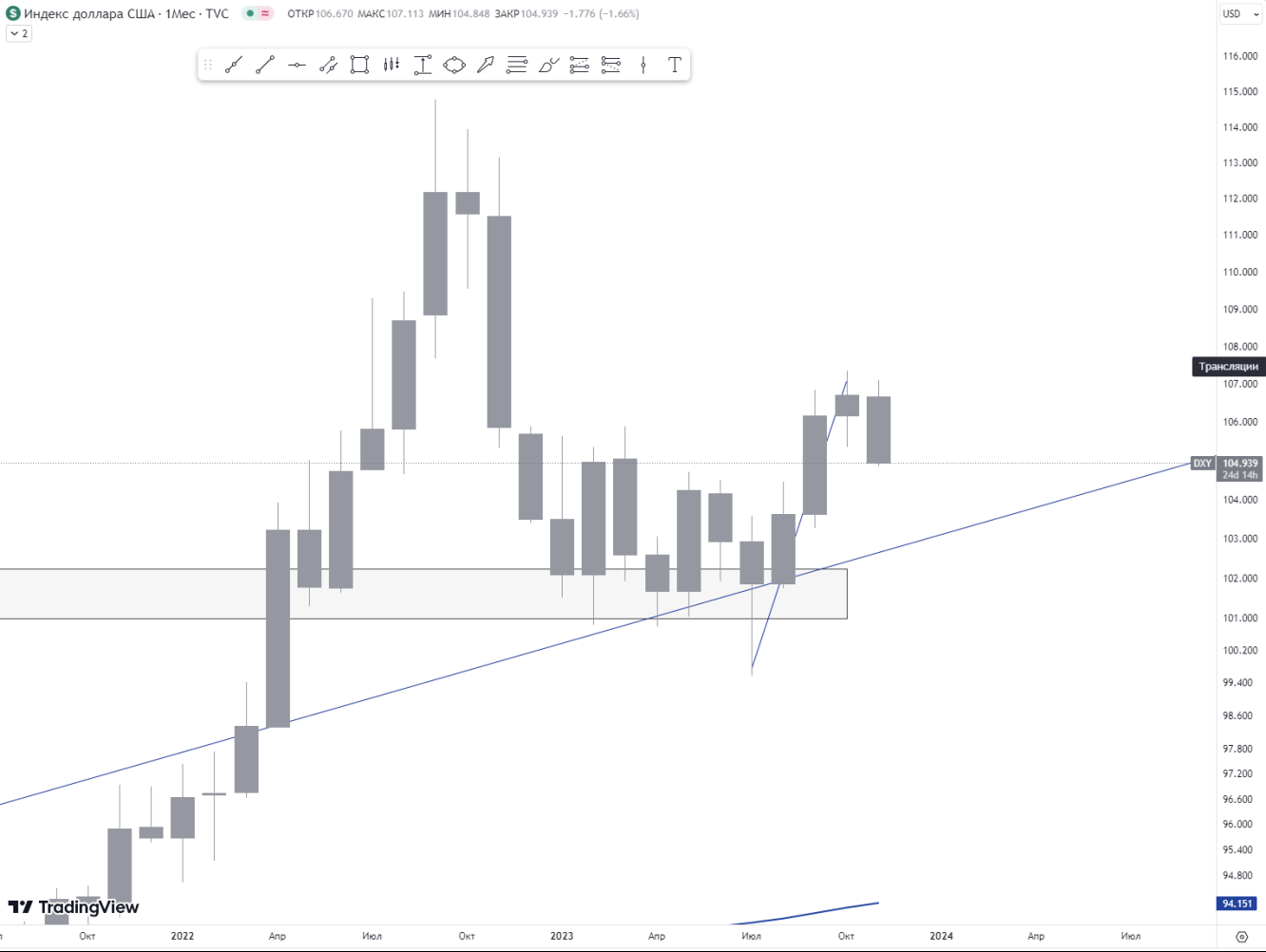

Индекс доллара отличным образом подтверждает развитие событий на фронте рисковых инструментов — обратно-пропорционально снижается в ноябре, а в октябре показывает несмелую попытку роста.

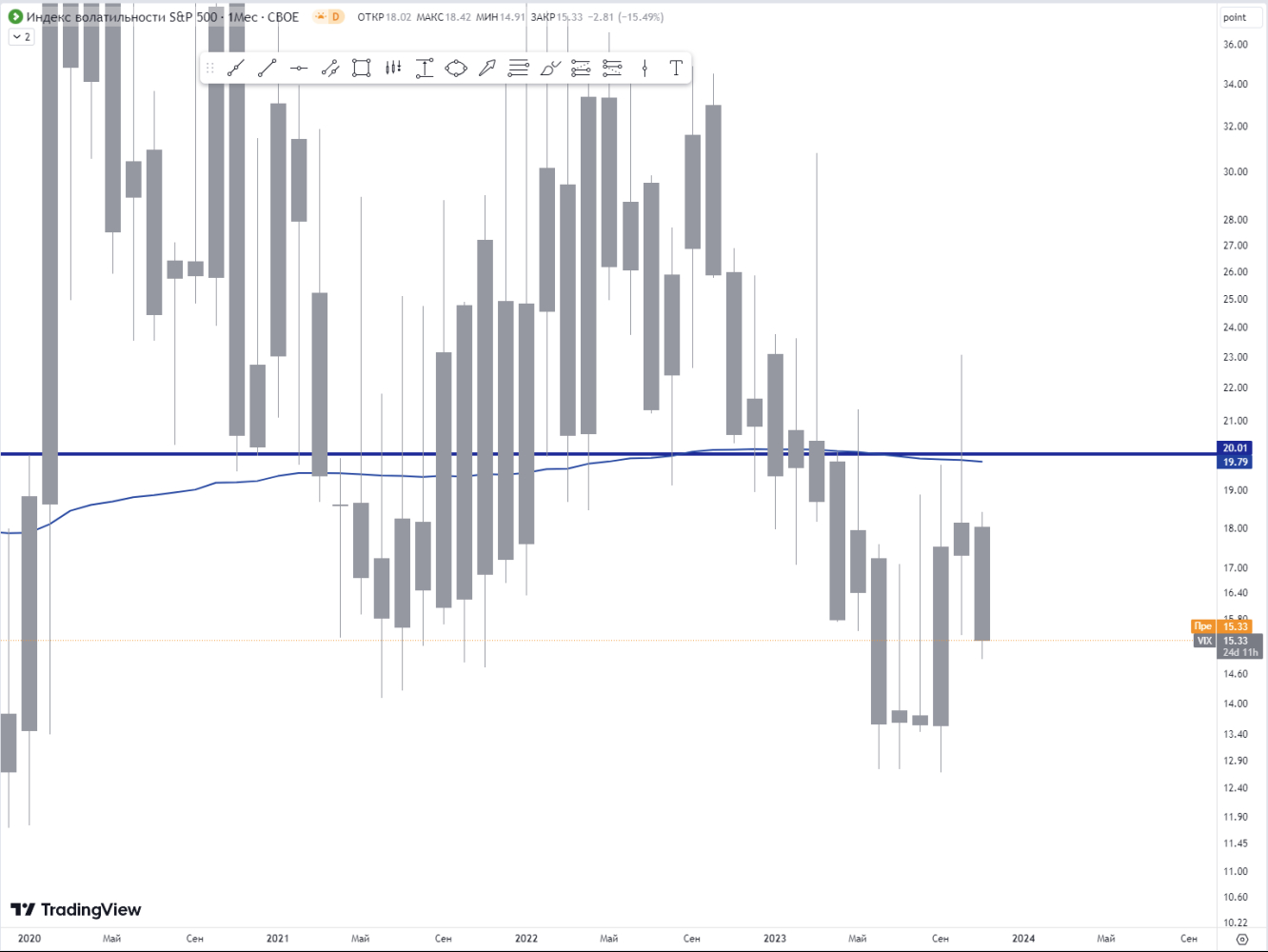

Индекс волатильности показывает хорошую картину для покупателей — в октябре была сильная попытка прорвать психологическую отметку в 20 б.п., но она закончилась неудачей. Значение волатильности находится на низких для рынка отметках.

Развитие событий

С динамикой базовой метрики рынка всё более-менее понятно. А что у нас на событийном фронте?

На прошлой неделе состоялось заседание ФРС, и последующая пресс-конференция её главы, Джерома Пауэлла. Ничего особенного свежего мы с вами там не услышали, но есть несколько интересных моментов:

- экономика США росла быстрее ожиданий в 3 кв., возможно будет уместно дополнительное ужесточение ДКП;

- полный эффект от ужесточения дкп еще предстоит ощутить;

- инфляция все еще намного выше таргета, предстоит долгий путь для снижения инфляции до 2%;

- ФРС продолжает действовать аккуратно;

- мы не уверены, что уже достигнут достаточно ограничительный уровень дкп для снижения инфляции до таргета в 2%;

- идея о том, что после паузы будет трудно снова поднять ставку, неверна;

- на этом заседании члены ФРС не включили рецессию в свой базовый прогноз.

ФРС исключает рецессию из базового сценария и видит дальнейшую возможность для ужесточения ДКП.

Спустя буквально пару дней вышла статистика по рынку труда (привёл её в прологе), которая явно дала понять факт ослабления рынка труда. Такая мягкость со стороны экономических данных дала рынку очередную надежду, которая и вылилась в позитивную динамику рисковых инструментов, и не только их.

Видно, что теперь участники рынка ждут от ФРС более раннего решения о снижении ключевой ставки. Смещение произошло на одно заседание — на март 2024 года, вместо мая 2024 года.

Кульминация

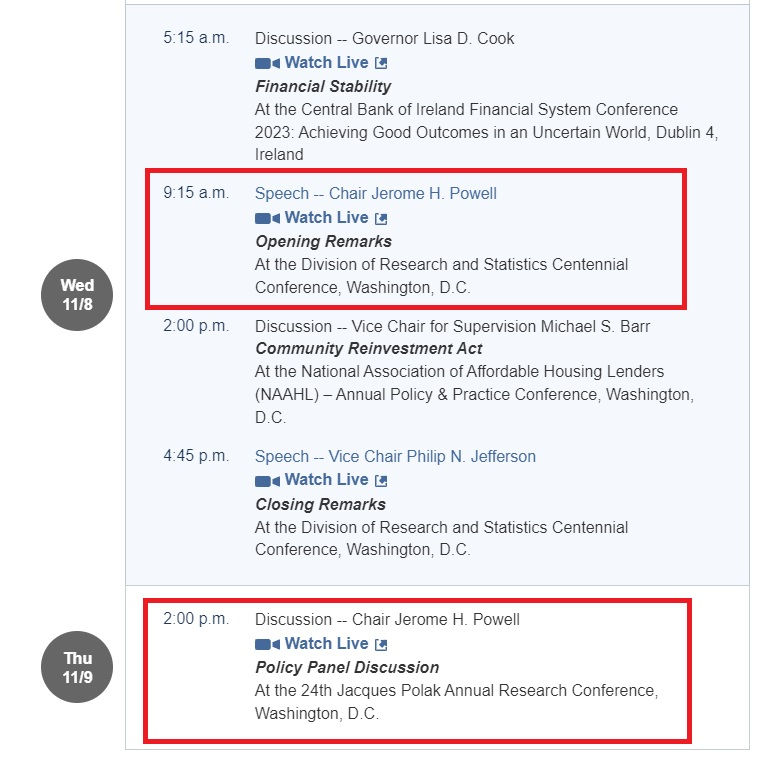

На этой неделе состоится аж целых два выступления главы ФРС, Джерома Пауэлла.

Выступать он будет в Вашингтоне на двух экономических панелях. Конечно же, как всегда буду вести прямой эфир этих событий у себя в телеграм-канале, ссылку на который вы можете найти в моём профиле. Пожалуй, это будет самым важным и напряжённым аккордом этой недели. Все остальные события вторичны и не имеют такого веса.

Развязка

Вот и подошло моё повествование к концу. Конечно же, развязка лишь состоится на этой неделе, после второго выступления Джерома, когда выключат микрофон и погасят софиты. Но уже сегодня можно сделать некоторые выводы.

Впереди у нас, как и ранее ожидалось, очень сильный период для рисковых инстурментов. Да, сезонность — штука не столь надёжная, но всё-таки это статистика. Тем более, что последние события, приведённые мной, косвенно подтверждают высокую вероятность роста рисковых инструментов в ближайнее время. Лично я всё так же ожидаю новогоднее ралли от Санты и считаю его более вероятным, нежели продолжение снижения рынка.

Надеюсь, все приведённые доводы и факты смогли вам помочь в построении собственной картины событий, ну или хотя бы пищу для размышлений подкинули. Как бы оно ни было, всегда сохраняйте свой риск- и мани-менеджмент и холодную голову. Желаю всем высоких прибылей!

Больше интересной информации вы можете увидеть в моём телеграм-канале, ссылка на который находится в описании моего профиля. Там я регулярно провожу прямые эфиры с разбором акций подписчиков, с обзором текущей ситуации на рынке, и рыночных событий. Всегда свежая и актуальная информация по фондовому рынку Америки и России.