Посмотрите на этот поразительный заголовок статьи CNBC от июля 2020 года:

«Вот почему экономисты не ожидают, что многотриллионное стимулирование экономики вызовет инфляцию».

Оглядываясь назад, мы можем сказать, что в 2020 году сильнее заблуждаться по поводу траектории инфляции было уже некуда. Сегодня, несмотря на свой небезупречный послужной список, многочисленные экономисты источают уверенность, прогнозируя сохранение инфляции выше средних темпов и «мягкую посадку» экономики.

Учитывая ужасные ошибки в их прогнозах 2020 года, давайте разберем ту статью CNBC, чтобы найти изъян в их логических рассуждениях. Делаем мы это не для того, чтобы пристыдить экономистов. Это поможет нам лучше понять их нынешний ход мыслей и определиться с тем, насколько мы можем доверять их прогнозам.

Предыстория: июль 2020 года

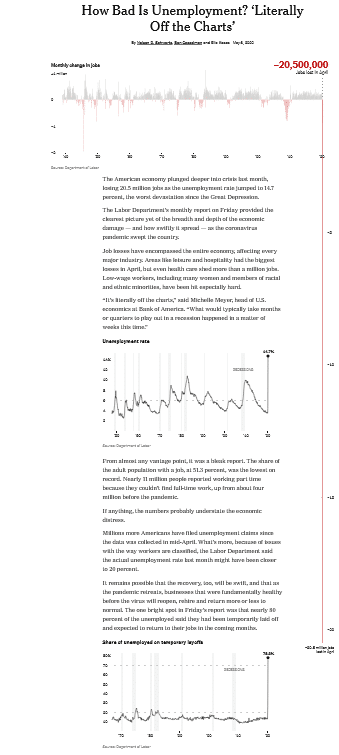

Объемы фискальных и денежно-кредитных мер, принятых в ответ на пандемию коронавируса, были огромными. Экономическая деятельность была фактически приостановлена, и экономическая активность снижалась невиданными за всю американскую историю темпами.

Со времени начала пандемии прошло уже три с половиной года, но даже сейчас следующий заголовок статьи New York Times вместе с графиком просто поражают.

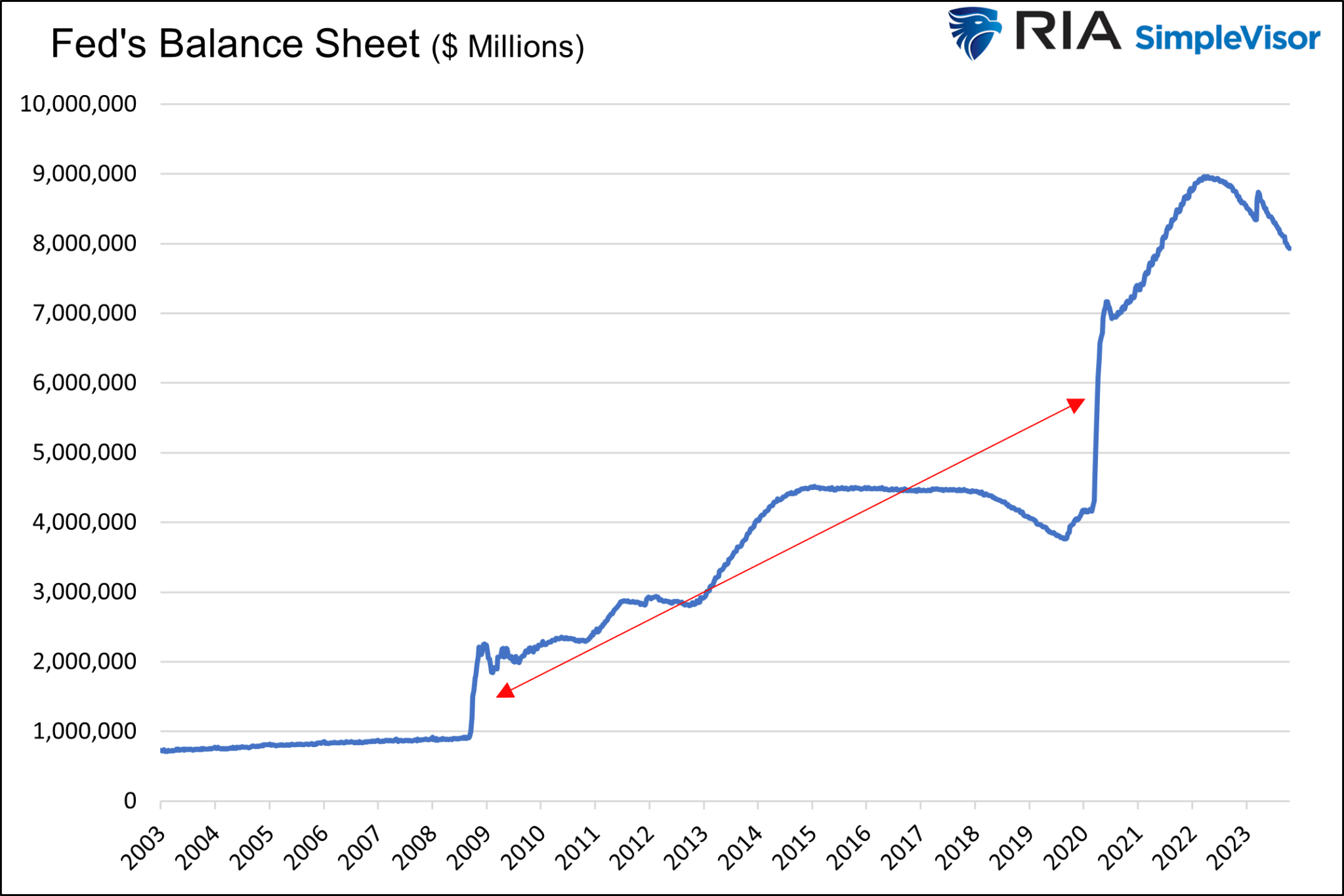

Спустя шесть месяцев после начала пандемии Федеральная резервная система (ФРС) увеличила свой баланс на $2,8 трлн и понизила ставку по федеральным фондам с 1,50% до 0%.

За первую половину 2020 года баланс ФРС увеличился на $1,6 трлн, что больше объемов первого раунда экстренного количественного смягчения, проведенного в 2008 году.

Действия ФРС были призваны поддержать рухнувшие финансовые рынки и, в еще большей степени, позволить правительству занимать столько денег, сколько оно пожелает, по мизерным процентным ставкам.

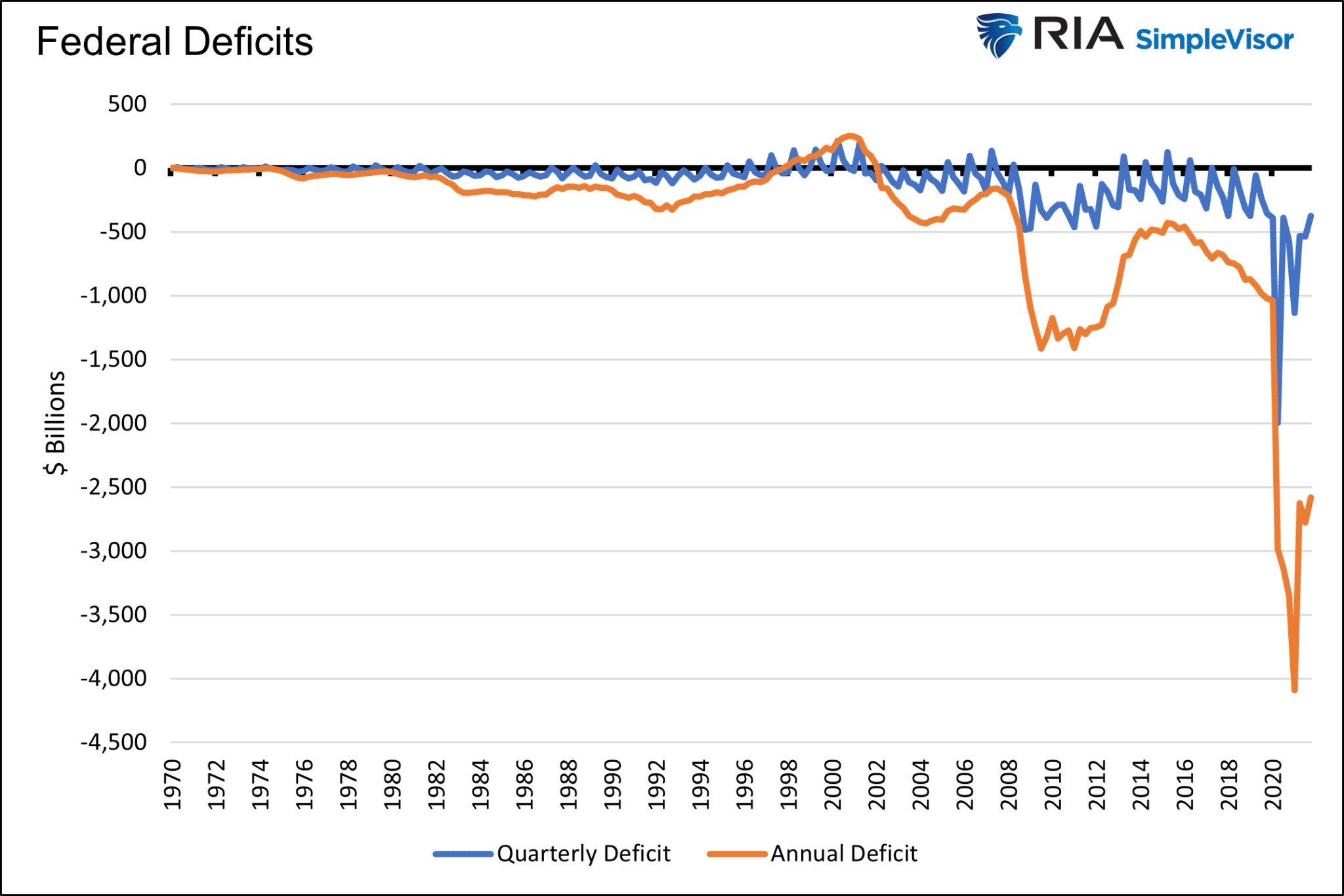

Как можно видеть ниже, дефицит во втором квартале 2020 года составил $2 трлн, оказавшись более чем на $500 млрд больше годового дефицита времен финансового кризиса. Все остальные квартальные дефициты меркнут по сравнению с этой цифрой.

Несмотря на массированное фискальное и денежное стимулирование, а также подрыв цепочек поставок и производства большинства товаров, многие экономисты Уолл-стрит не беспокоились по поводу инфляции.

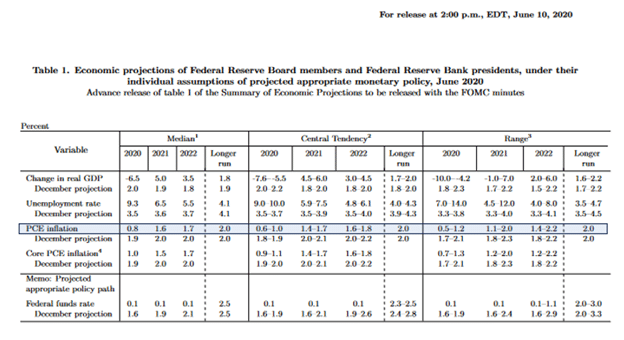

ФРС тоже не беспокоилась. По состоянию на 10 июня 2020 года прогноз ФРС по инфляции составлял 0,8% на оставшуюся часть того года, 1,6% на 2021 год и 1,7% на 2022 год.

При этом центробанк ожидал, что в долгосрочном периоде инфляция стабилизируется на уровне 2%. Как мы подчеркиваем ниже, по результатам опроса 16 членов FOMC самый высокий прогноз для инфляции на различные будущие периоды составлял 2,20%. К сожалению, инфляция по индексу PCE в итоге достигла пика на уровне 7,11%!

Логика экономистов в 2020 году

Приведем цитату из статьи CNBC:

«Шоки предложения привели к росту стоимости некоторых товаров в последние месяцы. Тем не менее, многие экономисты ожидают, что потребительские цены будут оставаться низкими, несмотря на правительственные меры стимулирования на триллионы долларов.

“Хотя на стороне предложения экономики произошло достаточно много перебоев, их, вероятно, затмит собой сильнейшее сокращение совокупного спроса”, — отмечает вице-председатель Evercore ISI Кришна Гуха».

Кришна Гуха выразил точку зрения, популярную среди экономистов в то время. На этой же точке зрения базировалась денежно-кредитная политика ФРС. Несмотря на внушительный стимул и огромные перебои предложения, рост цен, как считалось, должен был остаться сдержанным ввиду «сильнейшего сокращения совокупного спроса».

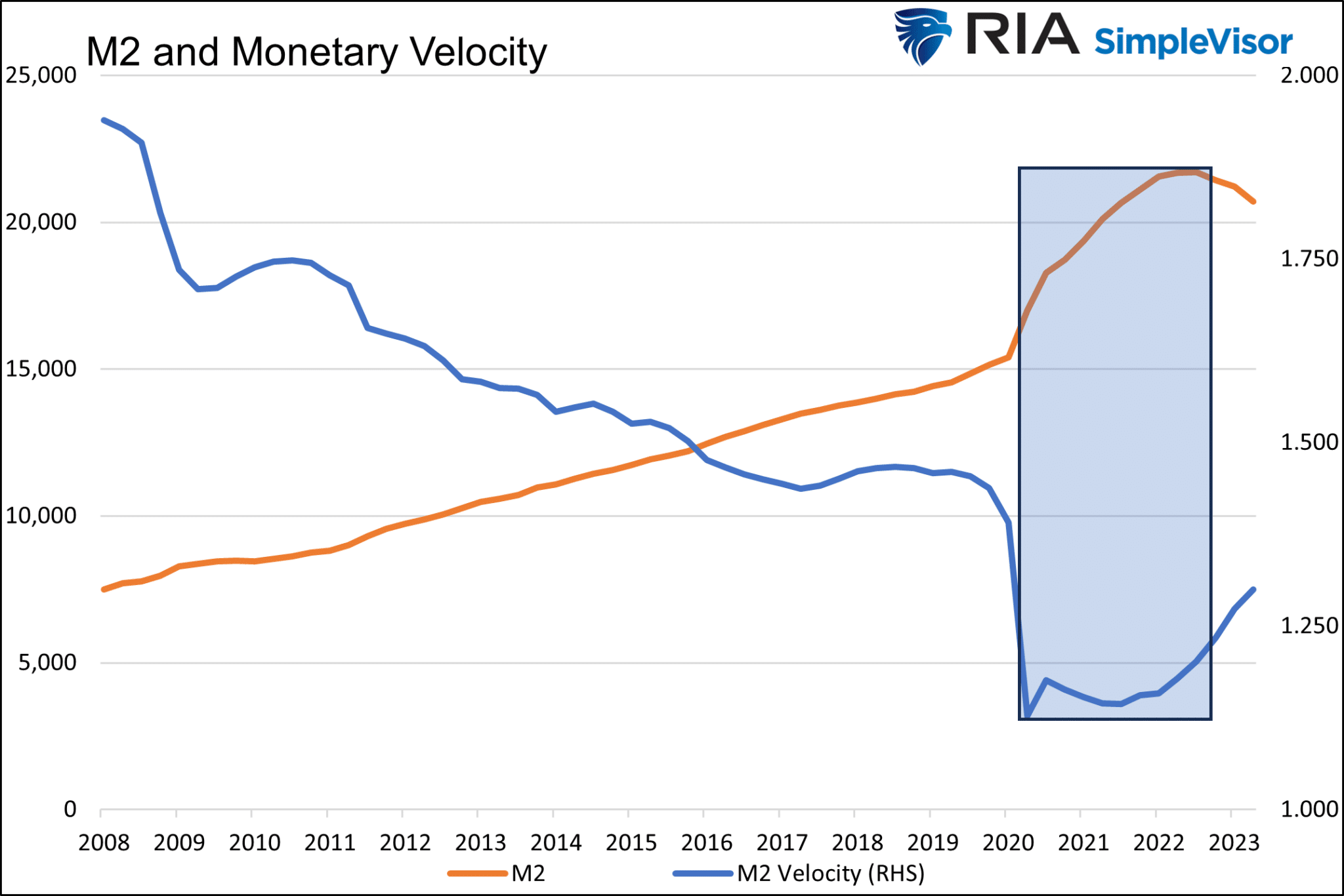

Экономисты проигнорировали все, кроме спроса. Они боялись, что скорость обращения денег снижается так стремительно, что это нивелирует стимулирование, проблемы с предложением и беспрецедентное увеличение денежной массы.

Скорость обращения денег отражает частоту движения денежной массы в экономике. То есть, чем выше эта скорость, тем выше спрос на товары и услуги.

Ожидая низкую инфляцию, они, должно быть, исходили из того, что потребители отложат полученные от правительства деньги.

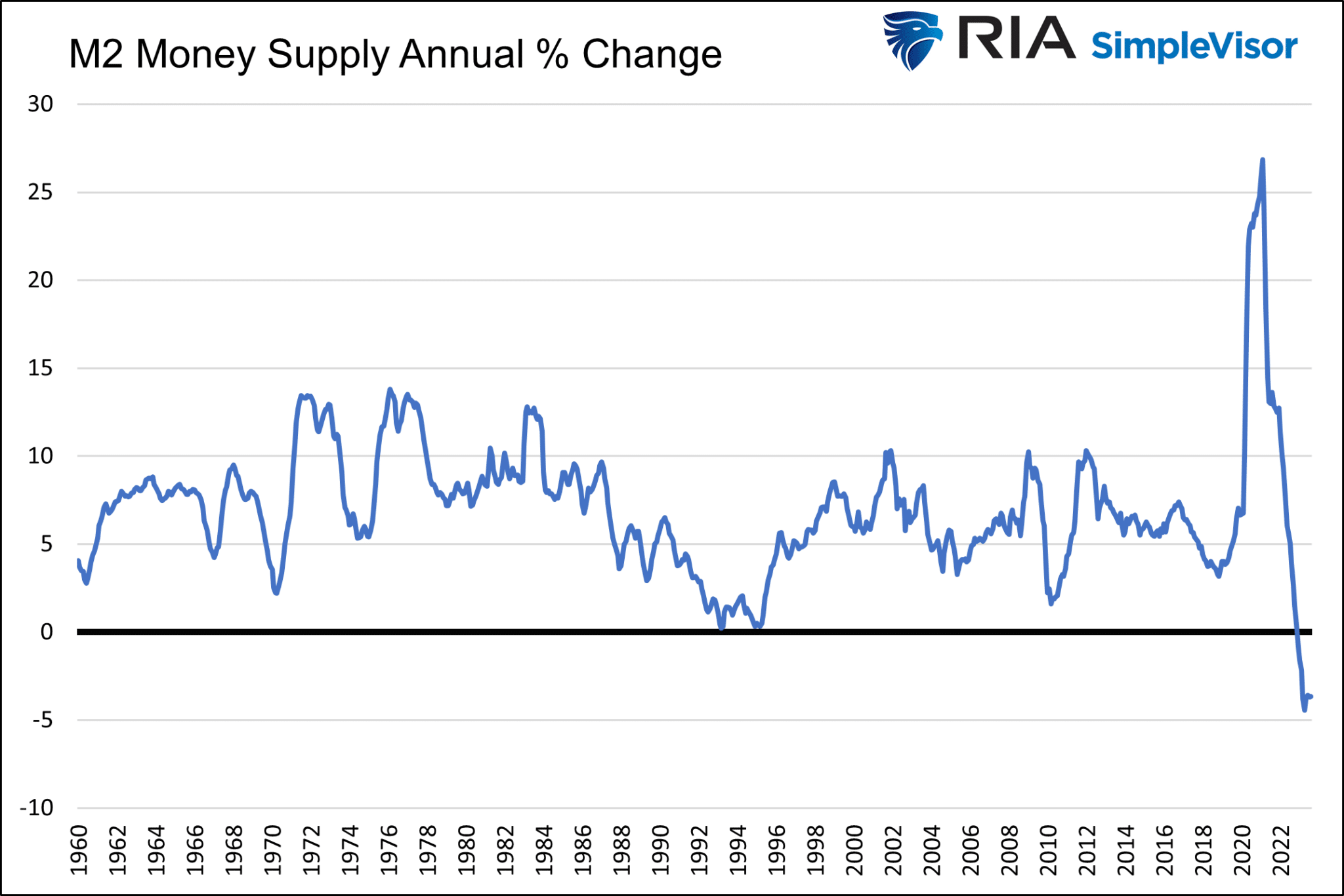

На приведенном ниже графике показан резкий рост денежной массы и ее недавнее сокращение. Текущее сокращение такое же беспрецедентное, как и рост.

Экономисты неверно оценили скорость обращения денег

Цитата из статьи CNBC:

«“Хотя ФРС делает все, что в ее силах, это не приводит к огромному увеличению спроса на данном этапе”, — Оливье Бланшар, старший научный сотрудник Peterson Institute for International Economics».

Бланшар далее отметил, что чеков на $1200, полученных от федерального правительства, будет недостаточно для того, чтобы разогнать инфляцию.

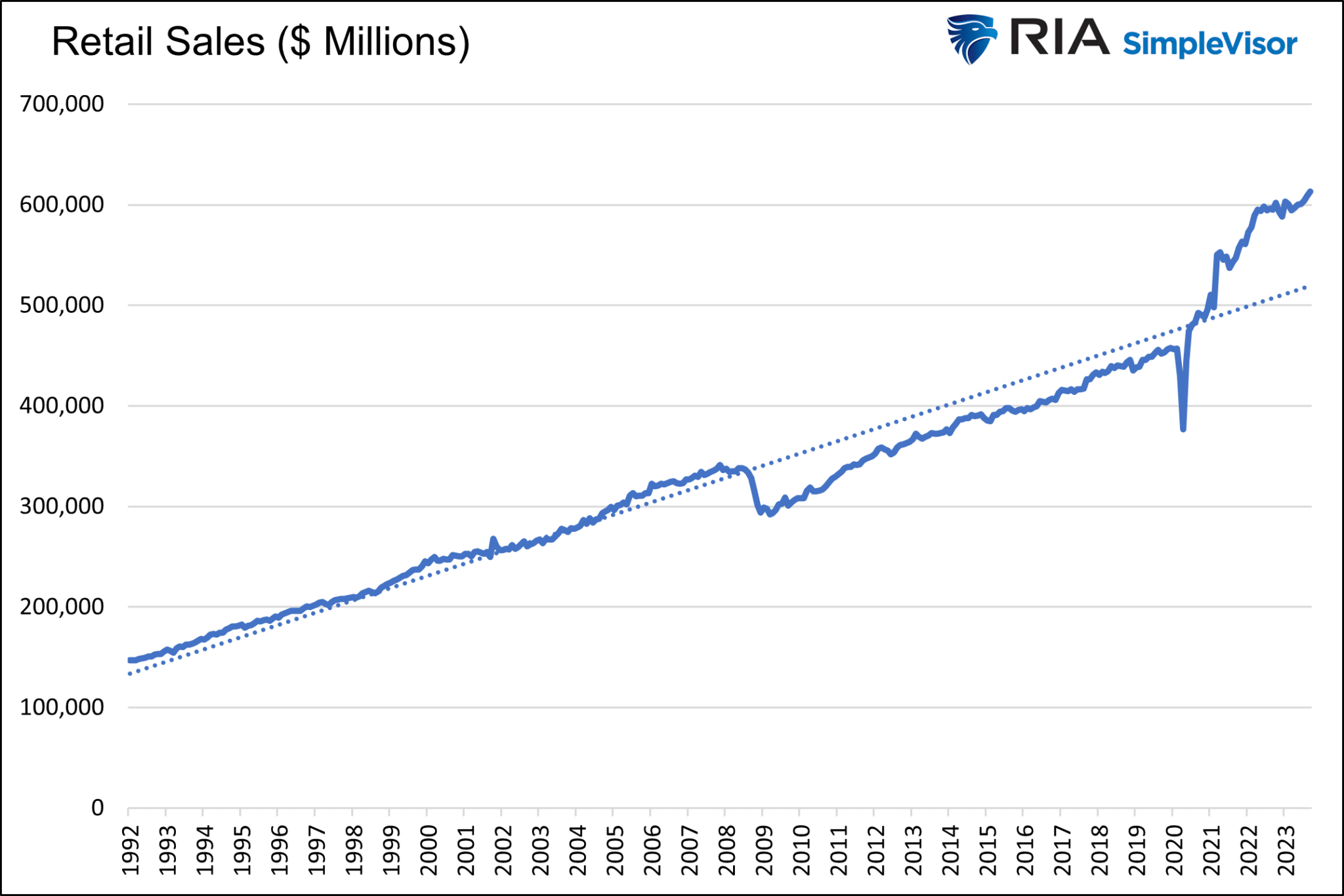

Потребители же увеличили расходы, несмотря на ограниченный выбор того, на что можно было потратить деньги.

На приведенном ниже графике отражен первоначальный обвал розничных продаж из-за пандемии. Однако стремительное восстановление не заставило себя долго ждать. Что еще важнее, расходы существенно превышали доковидный тренд.

Экономисты игнорировали огромное количество данных, указывавших на усиление инфляционного давления, и ошибочно прогнозировали дальнейшее снижение скорости обращения денег.

Именно по этой причине они так сильно недооценили инфляцию в середине 2020 года. На обведенной части приведенного ниже графика видно, что скорость обращения денег сначала резко снизилась, но затем быстро стабилизировалась и начала постепенно расти. Восстановление показателя произошло, пока денежная масса продолжала увеличиваться.

Инфляционные факторы в 2020 году

Прежде чем проанализировать текущую ситуацию, давайте сначала подытожим, какие условия складывались в июле 2020 года.

• Денежная масса увеличилась на 20% с начала года — проинфляционный фактор.

• Скорость обращения денег снизилась на 18% с начала года — дезинфляционный/дефляционный фактор.

• Баланс ФРС увеличился на 66% с начала года — проинфляционный фактор.

• Ставка по федеральным фондам ФРС снизилась с 1,50% до 0,00% — проинфляционный фактор.

• Дефицит федерального правительства с января по июль составил $2,45 трлн — проинфляционный фактор.

• Цепочки поставок и производство были нарушены — проинфляционный фактор.

• Норма личных сбережений выросла на 468% — проинфляционный фактор.

• Цены на нефть упали в апреле ниже $0 — проинфляционный фактор (дальше цены могли только вырасти).

Скорость обращения денег, барометр совокупного спроса, была слабой на протяжении непродолжительного периода, но почти все остальные параметры в экономике были проинфляционными. Как только она стабилизировалась, инфляция начала резко ускоряться.

Текущая ситуация

Для начала давайте посмотрим, что происходит с приведенными выше инфляционными факторами на сегодняшний момент (октябрь 2023 года).

• Денежная масса снизилась на 2,25% с начала года — дезинфляционный/дефляционный фактор.

• Скорость обращения денег увеличилась на 5% с начала года — проинфляционный фактор.

• Баланс ФРС сократился на 7% с начала года — дезинфляционный/дефляционный фактор.

• Ставка по федеральным фондам ФРС составляет 5,33% — дезинфляционный/дефляционный фактор.

• Дефицит федерального правительства с января по июль составил $1,20 трлн — менее сильный проинфляционный фактор.

• Цепочки поставок и производство полностью восстановились — без значительного эффекта.

• Норма личных сбережений сократилась на 9% с начала года — дезинфляционный/дефляционный фактор.

• Нефть торгуется в районе $85, на $20 выше среднего за пять лет уровня — дезинфляционный/дефляционный фактор (цены, вероятнее всего, вернутся к средним значениям).

Со времени начала пандемии прошло три с половиной года, и почти все эти факторы сейчас стали дезинфляционными или дефляционными. Правда есть одно исключение — скорость обращения денег. Она сейчас показывает проинфляционные значения.

Скорость обращения денег — это еще не все

Экономисты и ФРС опять сосредоточены исключительно на совокупном спросе. Правда в этот раз они считают, что он остается слишком высоким.

Может ли сохраняться подобная ситуация? Базовый сценарий, согласно которому инфляция будет оставаться выше цели ФРС 2%, а экономика отделается «мягкой посадкой», требует исходить из того, что так и будет.

Проблема с этой гипотезой заключается в том, что рост американской экономики и благополучие финансовой системы во многом зависят от роста долга.

Экономикой движут заемные средства, а сила экономики движет потребительскими расходами.

Хотя объем денежной массы сокращается десять месяцев подряд, чего не происходило со времен Великой депрессии, он остается немного выше доковидных уровней.

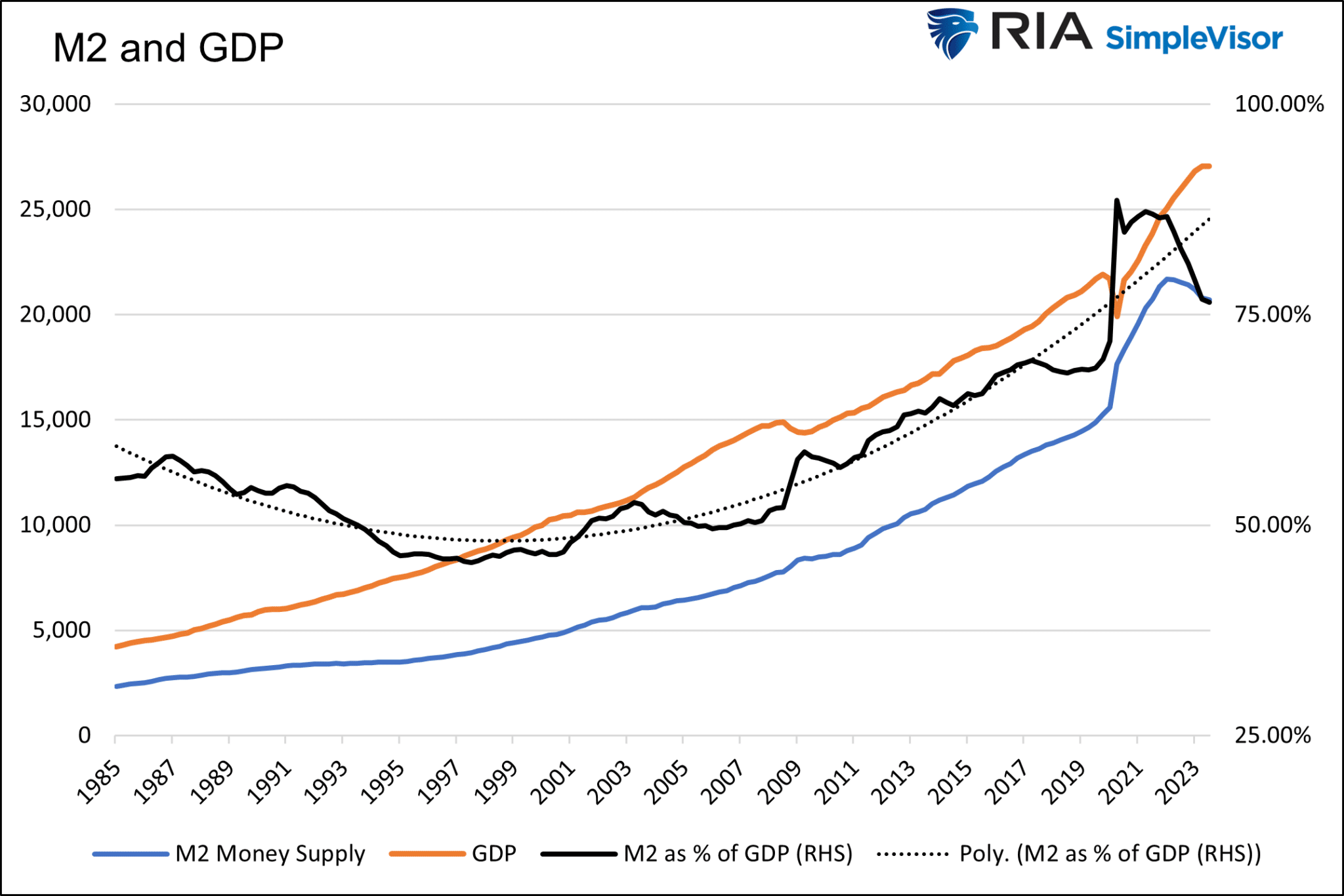

Чтобы экономика росла на протяжении длительных периодов, рост денежной массы должен не отставать от экономического роста.

В этом смысле приведенный ниже график вызывает обеспокоенность. На нем сплошной черной линией обозначено соотношение M2 к номинальному ВВП. Пунктирной линией обозначен тренд. Соотношение остается существенно ниже тренда, хоть оно и превышает доковидные уровни. Начиная с 2000 года, когда это соотношение было ниже тренда, рано или поздно наступала рецессия.

Если только M2 не начнет снова расти, что означает более низкие ставки, более крутую кривую доходности и прекращение количественного ужесточения, в экономике, вероятно, начнется рецессия.

При рецессии вырастет безработица, рост зарплат застопорится, а потребители сократят расходы.

Открытым остается только вопрос, когда это произойдет.

Заключение

Повторяют ли сейчас экономисты и ФРС ошибку 2020 года, слишком сильно полагаясь на спрос и уделяя недостаточно внимания другим инфляционным факторам?

В июле 2020 года было трудно себе представить, что потребители будут тратить деньги так, как они их тратили. Сегодня они продолжают тратить, несмотря на все попытки ФРС добиться замедления экономики.

Очень легко увлечься актуальными трендами и начать считать, что они могут сохраняться долгое время. Впоследствии становится трудно себе представить их завершение.

Учитывая высокую вероятность того, что экономисты снова проявляют «близорукость» в своих прогнозах по инфляции, а трейдеры на долговом рынке ставят на эти прогнозы, недалек тот день, когда дезинфляционная или дефляционная реальность нагонит долговой рынок и вызовет обвал доходности облигаций.