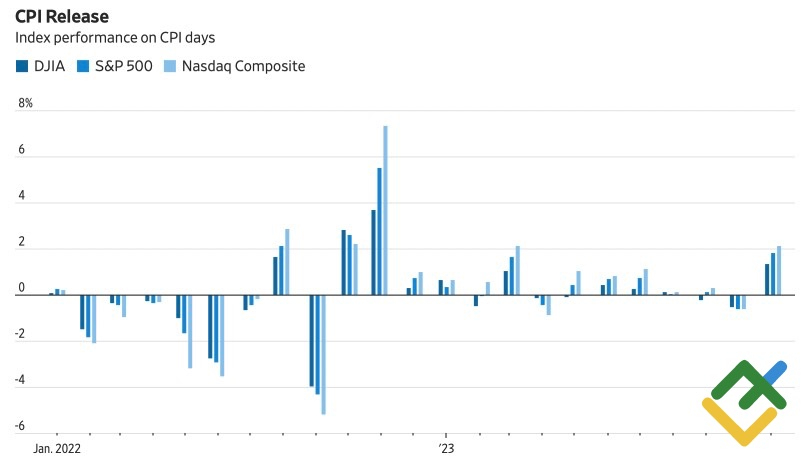

Дежавю. Ровно год назад после релиза данных по октябрьской инфляции доходность казначейских облигаций рухнула, фондовые индексы взлетели, а доллар США серьезно ослаб против основных мировых валют. Тогда замедление CPI с 8,2% до 7,7%, минимального уровня с января, стало сигналом, что работа ФРС дает свои плоды. Шансы на повышение ставки по федеральным фондам на 50 б.п в декабре 2022 рухнули с 80% до 50%, а EUR/USD начала свое уверенное восхождение.

Спустя год история повторилась. На этот раз потребительские цены замедлились с 3,7% до 3,2%, базовая инфляция — с 4,1% до 4%, минимального уровня с сентября 2021, а отсутствие ее прироста в месячном исчислении произошло впервые с июля 2022. Нынче рынки не рассуждают о повышении ставки по федеральным фондам. Они рассчитывают на ее снижение. Вероятность такого исхода в мае оценивается деривативами в 65%, а марте – в 30%. Неудивительно, что фондовые индексы отметились лучшей реакцией на инфляцию с того приснопамятного ноября 2022.

Реакция фондовых индексов на отчеты об инфляции в США

В преддверии важного релиза рынок не хотел покупать доллар на «ястребиных» комментариях чиновников FOMC, прекрасно понимая, что они являются частью политики. ФРС вынуждена признать, что цикл монетарной рестрикции завершен, однако если бы она это озвучила, инвесторы начали бы делать ставки на ослабление денежно-кредитной политики. Финансовые условия улучшились, а риски ускорения инфляции возросли.

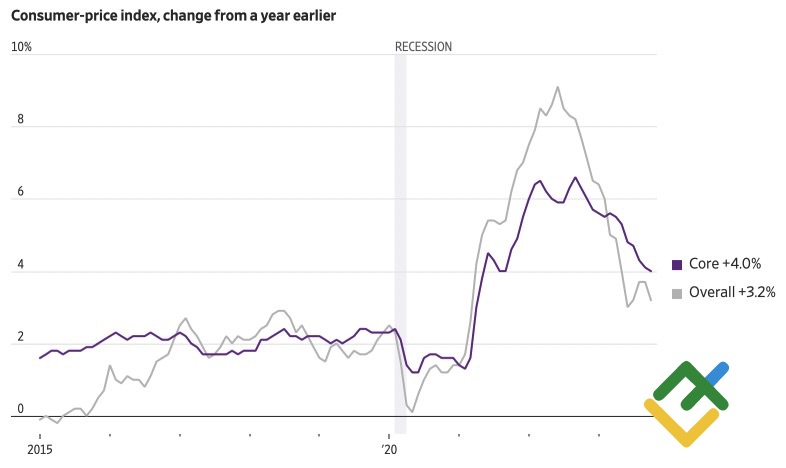

Однако нужно понимать, что что бы ни говорил Федрезерв, его решения будут зависеть от входящих данных. И замедление инфляции — веский аргумент опасаться, что рассеивание пандемических эффектов в виде нарушений цепочек поставок и фискальных стимулов вернет прежний режим. Режим, когда центробанку приходилось бороться со слишком низким PCE. Могут ли при этом ставки остаться на повышенных уровнях? Нет! Это однозначно приведет к рецессии.

Динамика американской инфляции

Точно так же, как страхи потерять доверие из-за высокой инфляции вынуждают ФРС ужесточать денежно-кредитную политику, риски возвращения экономики к эпохе низких цен вынудят центробанк опустить ставки. Именно на это рассчитывает рынок, продавая доллар США.

Умопомрачительное ралли EUR/USD на фактических данных по потребительским ценам, незначительно отклонившихся от прогнозных, свидетельствует, насколько был перекуплен гринбэк. Массовое закрытие лонгов по нему вынесло основную валютную пару к уровням, в последний раз имевшим место в начале сентября.

На первый взгляд, реакция EUR/USD на краткосрочные цифры выглядит чрезмерной, однако анонсированный в начале ноября перелом нисходящей тенденции стал реальностью. Постепенный отказ от доллара США – то, что доктор прописал. Настраиваемся на долгое удержание сформированных от уровней 1,0665 и 1,0725 лонгов. Таргеты на 1,088 и 1,094 выполнены или практически выполнены. Пора ставить более серьезные цели. Например, 1,12. Рекомендация – покупать.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Песенка доллара спета

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+