Специально для Investing.com

Сегодня поговорим о нашем рынке, ведь всё так хорошо складывается — акции растут, экономическая метрика показывает хорошие результаты. Даже инфляция растёт уже в рамках прогноза, а не как ей хочется. Стоит ли сегодня покупать что-то в свой инвестиционный портфель, или нужно ограничить свой торговый "рацион" спекуляциями?

Техническая картина

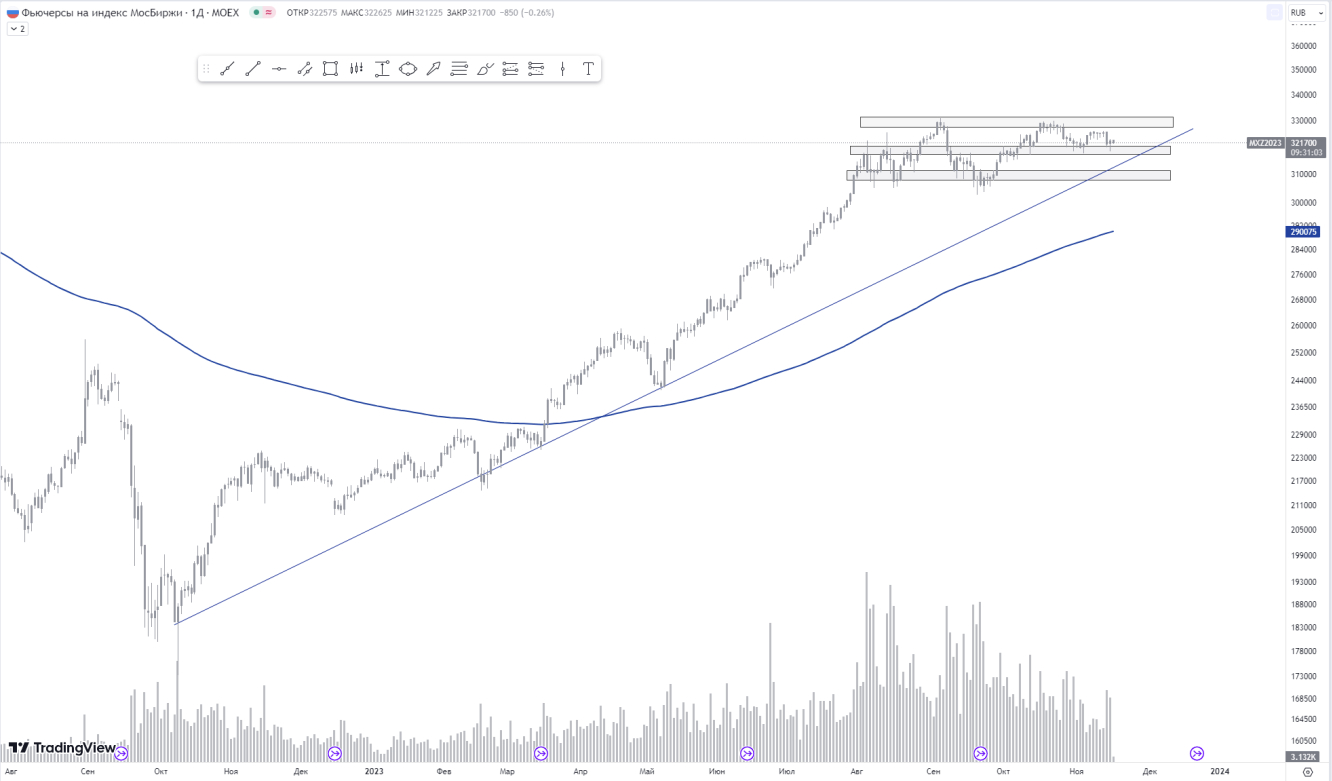

Как всегда, прежде чем лезть в дебри разных показателей и метрик, предлагаю просто посмотреть на техническую картину индекса Мосбиржи. Да, речь у нас пойдёт именно о нём.

Дневной график фьючерса этого индекса говорит нам о том, что рынок стоит в боковике уже 4-й месяц. Потолком этой консолидации стала отметка в 3300 б.п., а пол можно разглядеть на уровне в 3100 б.п. Важно отметить, что максимальный выход объёма виден именно в рамках этой консолидации.

Также стоит отметить плавное снижение объёма торгов с середины сентября по сегодняшний день. Восходящий тренд от октября прошлого года всё ещё в деле, не сломлен. В конце ноября будет видна развязка — либо тренд продолжится, либо случится его излом.

Далее, чтобы понять тенденцию, посмотрим на график доллара, с которым индекс Мосбиржи имеет высокую степень корреляции.

"Сопадение? Не думаю..." Именно такая фраза приходит в голову, когда видишь график доллара к рублю. Боковик тут также длился с августа по недавнее время. Но, нижняя граница дала "трещину", пропустив пару вниз к поиску новой поддержки. Возможно, это своеобразный опережающий предвестник рыночной динамики. В любом случае, это негативный фактор для Мосбиржи, т.к. их корреляция в последнее время достигала значения в 0,9.

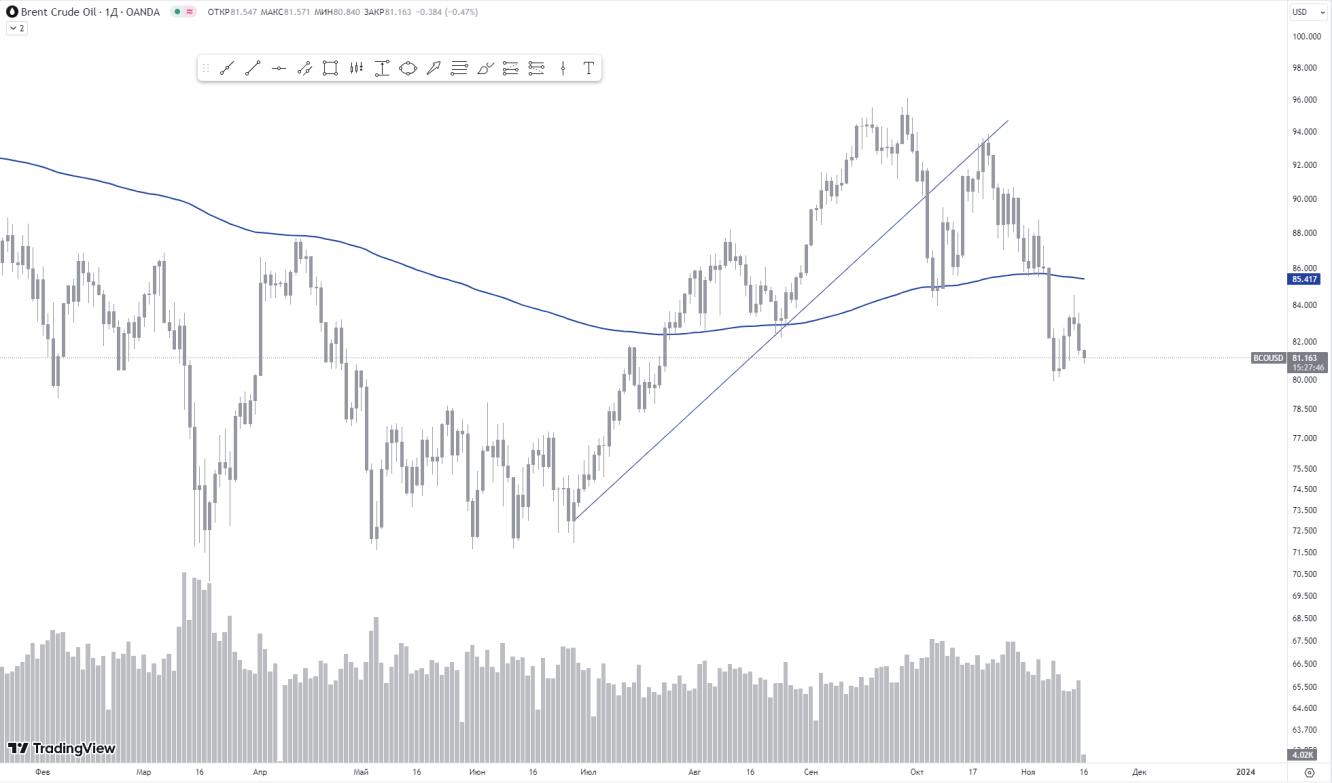

Если мы говорим о российском рынке, нельзя пройти мимо нефтяных котировок, ведь чёрное золото до сих пор является одной из основных статей нашего экспорта.

Тут также очевидна слабость — поддержку для рынка на нефтяном рынке искать точно не стоит. Учитывая серьёзный спад мировой экономики, который говорит также и о серьёзном снижении потребления нефти, текущие ограничения на добычу нфти со стороны стран ОПЕК+ не смогут значительно повлиять на рост нефтяных котировок. В сумме с этим фактором укрепление рубля играет против нашей экономики, т.к. прибыли от продажи нефтепродуктов значительно снижаются.

Фундаментальные факторы

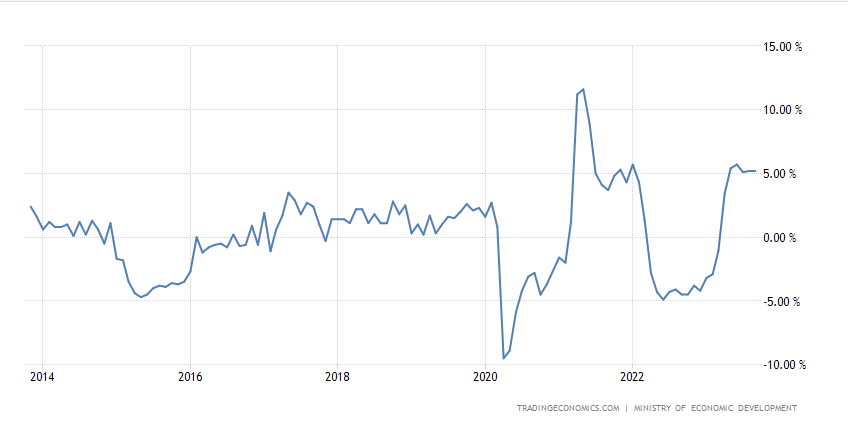

Давайте теперь посмотрим на нашу экономику.

Темпы роста ВВП в последнее время находятся на максимальных отметках. В последний раз мы видели такое только в 2020-м году. Но тогда причиной послужил эффект низкой базы. Да, сегодня мы отчасти можем видеть тот же самый эффект, но подъём промышленности в связи с проведением СВО, согласно прочим экономическим метрикам, не назовёшь эффектом низкой базы.

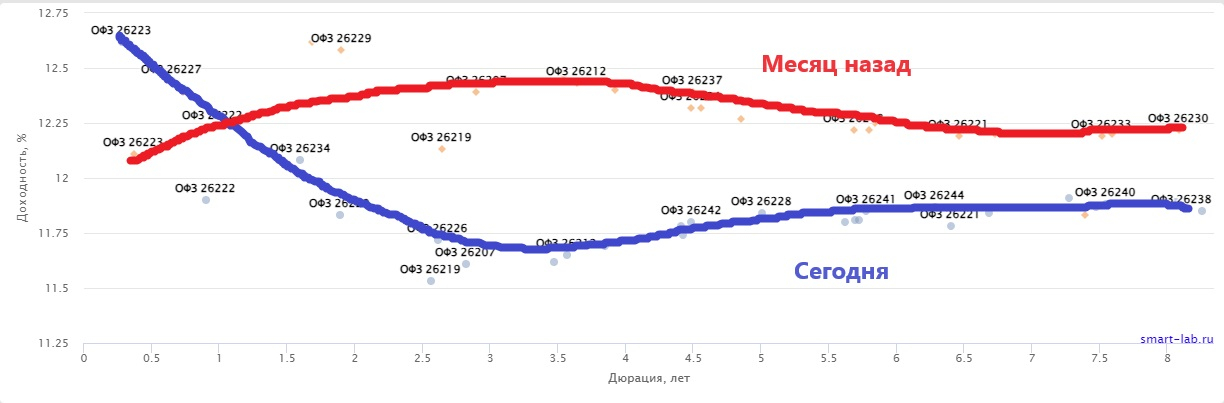

Конечно же, когда мы говорим о фундаментальных факторах, нельзя пройти мимо кривой доходности государственных облигаций.

Согласно текущей картине, мы видим инверсию кривой доходности. Этот факт означает плохие вести для нашей экономики уже в ближайшем будущем — в рамках полугода-года, мы должны быть готовыми к экономическому спаду, который, конечно же, приведёт и к коррекции фондового рынка в целом. Да, ещё стоит отметить тот факт, что относительно предыдущего месяца доходности несколько снизились, значит участники рынка постепенно возвращаются на долговой рынок после затяжного периода распродаж ОФЗ.

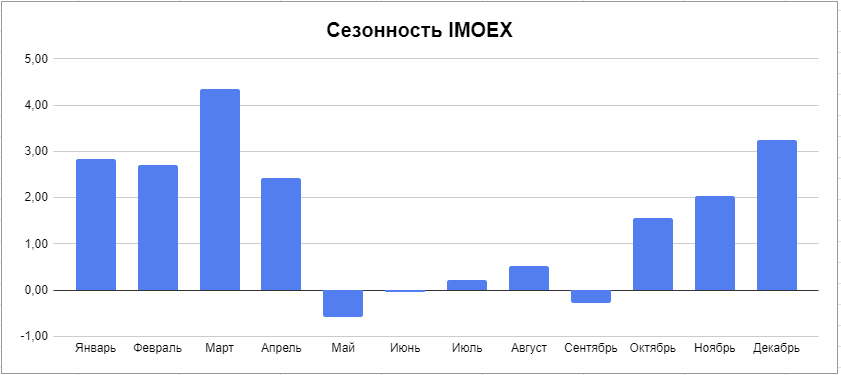

Ну и сезонность — важная статистика, без которой нельзя сделать однозначный вывод о происходящем.

За последние 15 лет индекс Мосбиржи чувствовал себя хорошо именно в зимне-весенний сезон. Декабрь для него является вторым по силе месяцем в году. Лучше для него только март.

В конце стоит сказать о том, что на горизонте маячит целая череда первичных размещений на нашем рынке. Компании выстроились в очередь за тем, чтобы привлечь больше денег на своё развитие. А как мы знаем, бум IPO всегда приходится на пик роста фондового рынка, ведь уровень жадности в этот период максимально высокий, и розничный инвестор (которого сейчас до 80% в объёме торгов на рынке) охотно покупает абсолютно любое предложение, лишь бы заработать.

Резюме

Довольно размытая картина у нас получается сегодня по российскому рынку. С одной стороны — локальная слабость, которая может перерасти в коррекцию всего рынка в целом, а с другой стороны — сильные экономические показатели в совокупности с сезонной статистикой говорят нам о наступлении сильного для рынка периода. Лишь долговой рынок намекает на грядущий экономический спад, который может привести к коррекции фондового рынка в диапазоне полугода-года.

Что ж, могу предположить, что локальная слабость для фондового рынка России не станет трендом на ближайшее время, и рисковые инструменты получат дозу очередного позитива, который продлится до апреля следующего года.

Большой вопрос — кто станет главным драйвером для роста всего рынка в текущей ситуации? Возможно, нефтяные котировки вернутся к росту, а может, и рубль снова начнёт слабеть. Ну и не стоит исключать геополитику — она сегодня имеет большое значение для нашего рынка.

Как бы оно ни было на самом деле, всегда соблюдайте свой риск- и мани-менеджмент, и сохраняйте холодный рассудок. Желаю всем высоких прибылей!

Больше интересной информации вы можете увидеть в моём телеграм-канале, ссылка на который находится в описании моего профиля. Там я регулярно провожу прямые эфиры с разбором акций подписчиков, с обзором текущей ситуации на рынке, и рыночных событий. Всегда свежая и актуальная информация по фондовому рынку Америки и России.