Рынки, как известно, растут на ожиданиях. Укрепление доллара США в 2022-2023 происходило не только из-за агрессивного ужесточения денежно-кредитной политики ФРС, но и из-за ожиданий, что массовое повышение ставок центробанками замедлит мировую экономику, ухудшит глобальный аппетит к риску и увеличит спрос на гринбэк как валюту-убежище. Проще говоря, монетарная рестрикция ЕЦБ и Банка Англии еще больше ослабляла их про-циклические валюты. На исходе осени все перевернулось с ног на голову, что и предопределило ралли EUR/USD.

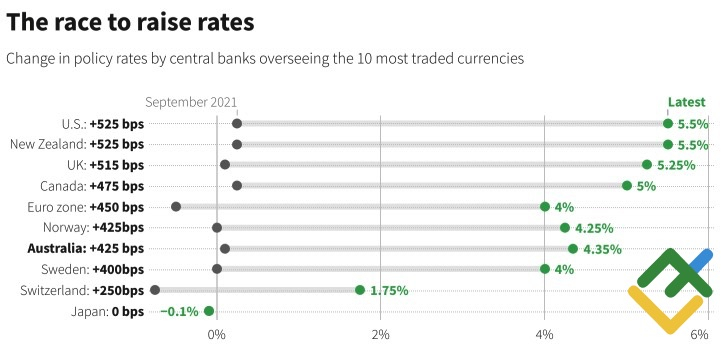

Повышение ставок центробанкми-эмитентами валют G10

Если цикл повышения ставок завершен, пришло время думать про их снижение. Чем рынки и занимаются, ожидая от ФРС и ЕЦБ уменьшения стоимости заимствований приблизительно на 100 б.п в 2024. По сути, происходит обратный процесс: массовые монетарные стимулы порождают надежды на разгон мировой экономики, улучшение глобального аппетита к риску и укрепление про-циклических валют в лице евро и фунта.

Однако есть несколько моментов, которые позволяют утверждать, что рынки бегут впереди себя. Для перехода от ужесточения денежно-кредитной политики к ее ослаблению макростатистика должна ухудшаться. А этого не происходит. Сокращение заказов на товары длительного пользования на 5,4% м/м свидетельствует об охлаждении экономики США, однако снижение числа заявок на пособие по безработице до 209 тыс. — доказательство, что рынок труда сохраняет свою силу.

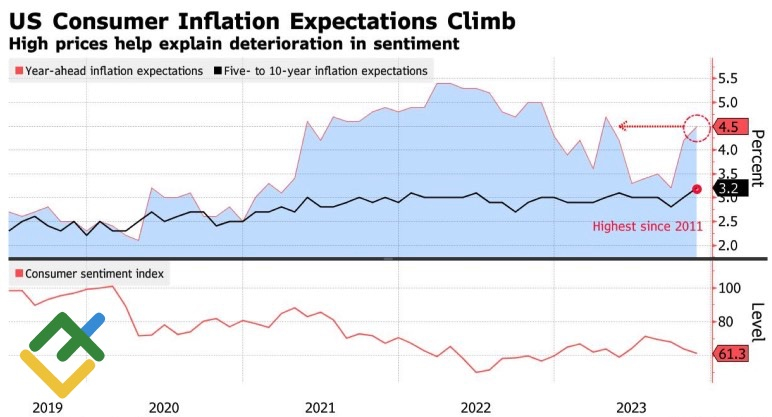

Центробанки считают, что инфляция еще не побеждена. Действительно, краткосрочные инфляционные ожидания в Штатах в ноябре подскочили до 7-месячного максимума, избыточные сбережения американских домохозяйств сокращаются, но остаются на повышенных уровнях, а рост зарплат на 4% и выше питает цены.

Динамика инфляционных ожиданий и настроений потребителей в США

Наконец, стремительное ралли фондовых индексов, падение доходности казначейских облигаций и доллара США ослабляет финансовые условия и ставит палки в колеса ФРС в ее борьбе с инфляцией.

Неудивительно, что центробанки недовольны рыночным ценообразованием о снижении стоимости заимствований в 2024. Они настаивают на необходимости удержания ставок на плато в течение длительного периода времени. Они готовы возобновить циклы монетарных рестрикций, если цены неожиданно ускорятся.

На мой взгляд, американские инфляция и ВВП прошли свои пики. Их замедление доказывает, что в процессе ужесточения денежно-кредитной политики ФРС поставлена точка. Рыночное ценообразование идет в правильном направлении, хотя и слишком быстро. Если так, лучшие дни доллара США остались позади. Тем не менее, на среднесрочном горизонте инвестирования риски консолидации EUR/USD растут.

Исходя из текущих нарративов, если вы долгосрочный инвестор, используем стратегию «купил и держи». Евро через 12 месяцев может вырасти до $1,18-1,2. Если вы предпочитаете торговлю на колебаниях, от краткосрочных шортов переходим к среднесрочным лонгам по EUR/USD.