Транспортный комплекс – одна из ключевых отраслей любой экономики. Предлагаю сегодня порассуждать вместе с вами об основных тенденция в данной отрасли, а также определить потенциальных фаворитов, на которых можно делать ставку в наших инвестиционных портфелях.

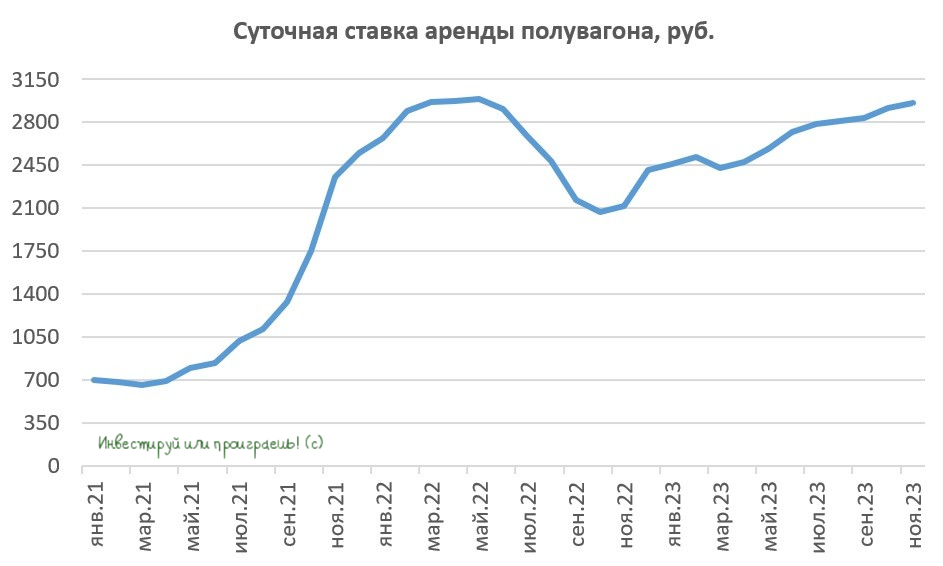

Начнём, пожалуй, с железнодорожного грузового транспорта, который в этом году чувствует себя максимально комфортно. По данным RailCommerce, ставка аренды полувагона в ноябре достигла отметки 2960 руб. в сутки, что всего лишь на 1% ниже рекордного показателя:

К слову, аналитики отрасли ещё весной указывали на будущий сильный рост ставок. Сейчас консенсус такой, что в ближайшее время мы увидим рекордные показатели по ставкам, поскольку низкая участковая скорость на сети РЖД по-прежнему формирует повышенный спрос на подвижной состав. Расширение инфраструктуры Восточного полигона хоть и проходит в рамках обозначенных планов, но этого всё равно недостаточно для удовлетворения повышенного спроса на грузоперевозки.

В начале ноября на рынке ж/д перевозок произошло знаковое событие: второй по размерам оператор страны, "Первая грузовая компания (ПГК)", сменил владельца — мажоритарий НЛМК (MCX:NLMK) Владимир Лисин продал компанию братьям Бабаевым, один из которых руководил ПГК до её приватизации в далёком 2011 году. Тогда Лисин купил перевозчика за 175,5 млрд руб., при годовой прибыли 20,5 млрд руб. Сейчас стоимость сделки не раскрывается, но на рынке ходят слухи, что она составила 200 млрд руб., при ожидаемой прибыли за этот год в размере 50 млрд руб.

Получается, что Лисин купил ПГК 12 лет назад по мультипликатору P/E=8,6х, а продал этого оператора с мультипликатором P/E=4х. Впрочем, данный мультипликатор (P/E=4x) теперь является справедливым для всех крупнейших ж/д операторов.

У Globaltrans (MCX:GLTRDR)) чистая прибыль по итогам этого года может составить около 40 млрд руб., и при мультипликаторе P/E 4х мы получаем прогнозную капитализацию 160 млрд руб. или 895 руб. на депозитарную расписку (при текущей цене 630 рублей). По этим бумагам мы видим неплохую поддержку в области 600+ руб., которую можно использовать для долгосрочных стратегических покупок.

FESCO (MCX:FESH) управляет вторым ж/д контейнерным оператором России, который имеет неплохой потенциал роста, на фоне низкого уровня контейнеризации на сети РЖД, однако львиную долю доходов компания всё же получает от перевалки грузов в порту Владивостока и доставки этих грузов морским транспортом, поэтому переоценивать влияние сегмента контейнеров на финансовые показатели FESCO всё же не стоит.

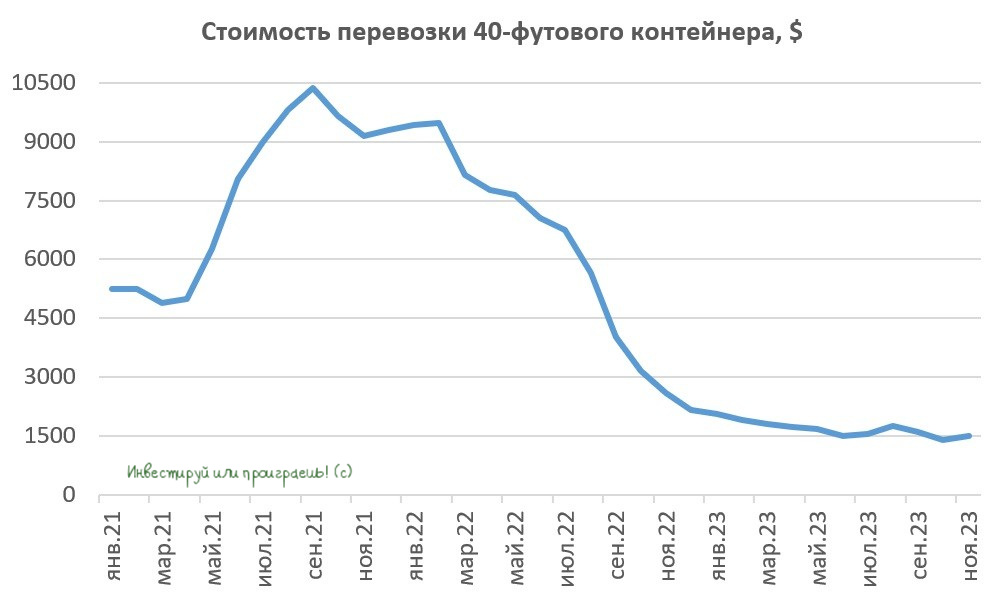

Что касается стоимости фрахта морских контейнеров, то показатель сильно падал с сентября 2021 года по август 2023 года и этой осенью пытается, наконец, нащупать дно на уровне $1500. По факту, показатель фрахта сейчас вернулся на допандемийные уровни, и, видимо, здесь действительно можно ожидать стабилизации цен:

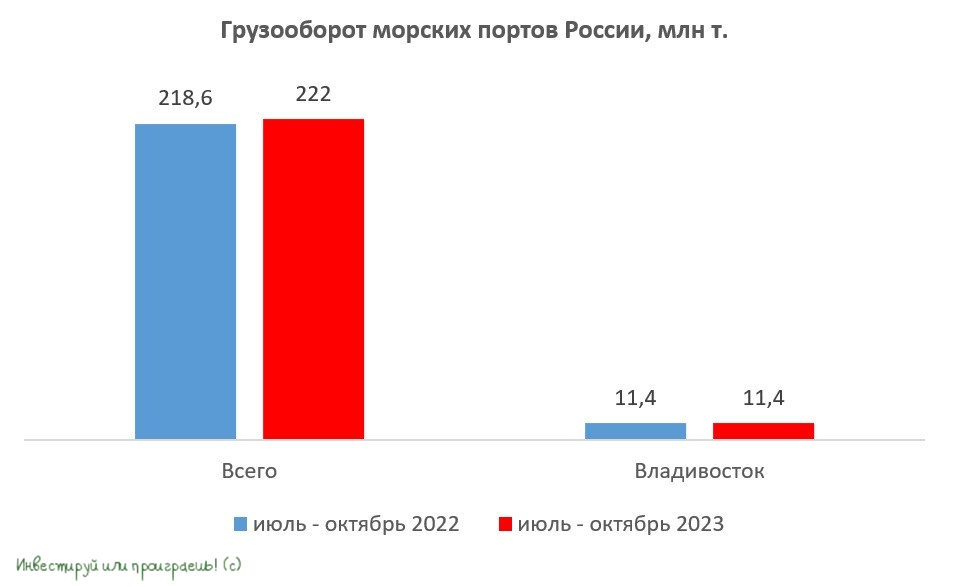

Что касается грузооборота Владивостокского порта, то с июля по октябрь перевалка грузов сохранилась на прошлогоднем уровне в районе 11,4 млн тонн. Инфраструктура порта пока не позволяет наращивать грузооборот, но в следующие два года ожидается расшивка узких мест, что позволит увеличить перевалку:

Вообще, у FESCO намечена амбициозная инвестиционная программа на ближайшие годы, а потому компания не планирует выплачивать дивиденды вплоть до 2026 года. Сейчас в фокусе менеджмента — приобретение контейнерных терминалов, увеличение флота и модернизация Владивостокского порта. Контрольный пакет компании теперь находится в надежных руках Росатома. Главное, чтобы эти руки не инициировали выкуп акций с последующим делистингом (что пока не является базовым сценарием).

Этот год FESCO, скорее всего, завершит с чистой прибылью около 50 млрд руб., что предполагает мультипликатор P/E=5,5х, и это выше, чем у Globaltrans.

Совкомфлот (MCX:FLOT) — ещё один представитель транспортной отрасли, который может по итогам 2023 года порадовать акционеров рекордными финансовыми результатами благодаря неплохим ставкам фрахта на танкеры Aframax и Suezmax, а также девальвации рубля, поскольку все контракты у компании валютные.

Фрахтовые ставки достигли рекордных уровней в конце прошлого года, после чего началась продолжительная коррекция, которая продолжалась вплоть до конца лета, после чего в октябре ставки продемонстрировали небольшой отскок.

В мире сохраняется дефицит танкеров, и данную проблему невозможно решить в короткие сроки. Поскольку морской экспорт российских углеводородов по-прежнему сильно зависит от иностранных компаний, у Совкомфлота есть неплохие возможности по наращиванию своей рыночной доли.

По итогам этого года Совкомфлот может заработать чистую прибыль в размере 70 млрд руб., что ориентирует нас на мультипликатор P/E=4,2х, при этом нормой является показатель 5х, что предполагает стоимость акций на уровне почти 150 руб.

Продолжаю держать в своём портфеле бумаги Совкомфлота и жду щедрые финальные дивиденды за 2023 год!