Инвестиционный холдинг SFI (MCX:SFIN) недавно представил свои финансовые результаты по МСФО за 9m2023, поэтому предлагаю по горячим следам заглянуть в них и проанализировать основные моменты.

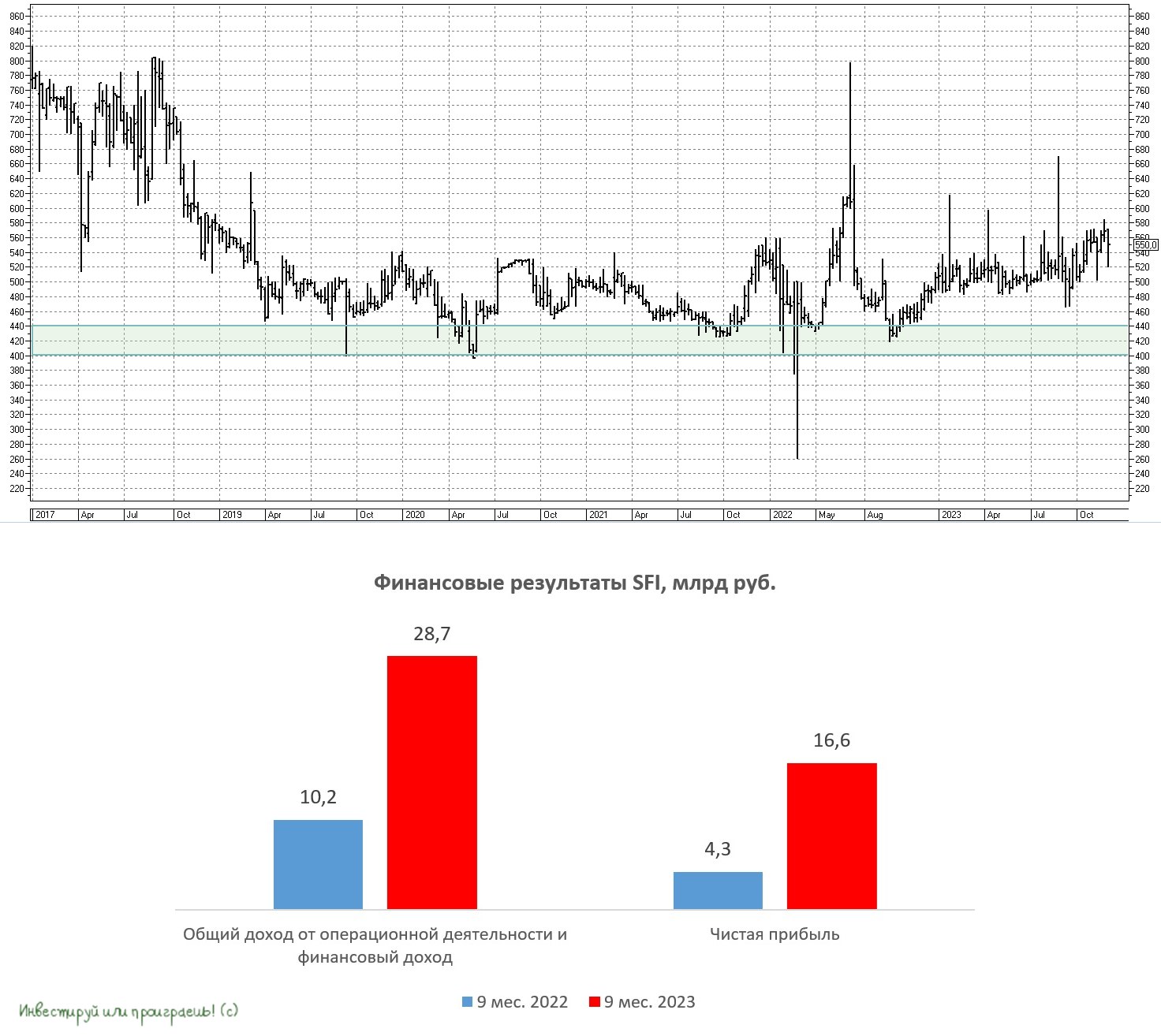

Итак, с января по сентябрь общий доход от операционной деятельности и финансовый доход увеличился на +181,4% (г/г) до 28,7 млрд руб., благодаря сильным результатам лизингового и страхового бизнеса, а также переоценке финансовых вложений в инвестиционном портфеле.

Ядро холдинга — лизинговая компания Европлан — бодро развивается уже не первый год. По итогам 9m2023 лизинговый портфель вырос на +28,7% до 211,4 млрд руб. Компания является одним из лидеров рынка в сегментах лизинга легкового и грузового автотранспорта. Рентабельность капитала (ROE) по итогам отчётного периода составила внушительные 38,4%. Кстати, с 2018 года ROE у Европлана не опускает ниже 32%! Даже COVID-19 и СВО совершенно не стали помехой для бизнеса компании!

На осенней конференции Смартлаба IR-директор холдинга SFI Антон Гольцман рассказывал о том, что менеджмент задумывается о выводе Европлана на IPO.

Компания технически уже готова к проведению IPO, но конкретики по срокам пока нет, поскольку руководство желает продать большой пакет акций и оценивает ёмкость российского фондового рынка в текущих рыночных условиях. Тем не менее, держим в голове этот потенциальный драйвер, в первую очередь для SFI, да и горизонт проведения IPO Европлана в любом случае обозримый.

Но вернёмся всё же к финансовой отчётности SFI. Чистая прибыль холдинга по итогам 9m2023 выросла почти в 4 раза до 16,6 млрд руб. Столь сильные результаты позволили Совету директоров вынести рекомендацию о промежуточных дивидендах за отчётный период в размере 39,42 руб. на акцию, что по текущим котировкам сулит промежуточную ДД=7,1%.

Как мы видим, после некоторого перерыва холдинг вернулся к практике дивидендных выплат, что не может не радовать. Акционеры теперь могут спокойно ждать дивидендную отсечку, которая намечена на 13 декабря 2023 года (с учётом режима торгов Т+1).

Любопытно, что инвестбанки и брокеры ставят высокие целевые цены по акциям холдинга. Так, Цифра Брокер установил таргет на уровне 925 руб., а Газпромбанк — на уровне 950 руб. По их мнению, приобретение акций SFI даёт возможность инвесторам получать доход от инвестиций в такие растущие сегменты финансового рынка, как лизинг и страхование.

Подводя итог, отмечу, что к бизнесу SFI лично у меня особых вопросов нет: компания динамично развивается и имеет 2 драйвера роста бизнеса в долгосрочной перспективе:

- Потенциальный вывод Европлана на IPO. По нашим оценкам, здесь можно рассчитывать на капитализацию в районе 80 млрд руб.

- Сокращение квазиказначейского пакета акций. Напомню, у холдинга на балансе находится огромный пакет собственных акций, и на ум сразу же приходят два возможных варианта дальнейшего развития событий по ним: бумаги можно погасить (тогда доля оставшихся акционеров возрастёт), их можно продать (в этом случае SFI заработает дополнительный кэш и нарастит free-float).

Поэтому долгосрочно эта история может заиграть ещё более яркими красками, если два драйвера, приведённые выше, реализуются на практике, а дивидендная история останется на повестке дня.