Доходности казначейских облигаций США переписали локальный минимум во вторник после данных JOLTS по открытым вакансиям:

Доходность 10-летней облигации упала примерно на 5 базисных пунктов после того, как данные по открытым вакансиям за октябрь показали, что спрос на рабочую силу снизился сильнее, чем ожидалось. Число открытых вакансий снизилось с 9.35 млн в сентябре до 8.7 млн в октябре, ожидалось незначительное снижение до 9.3 млн.

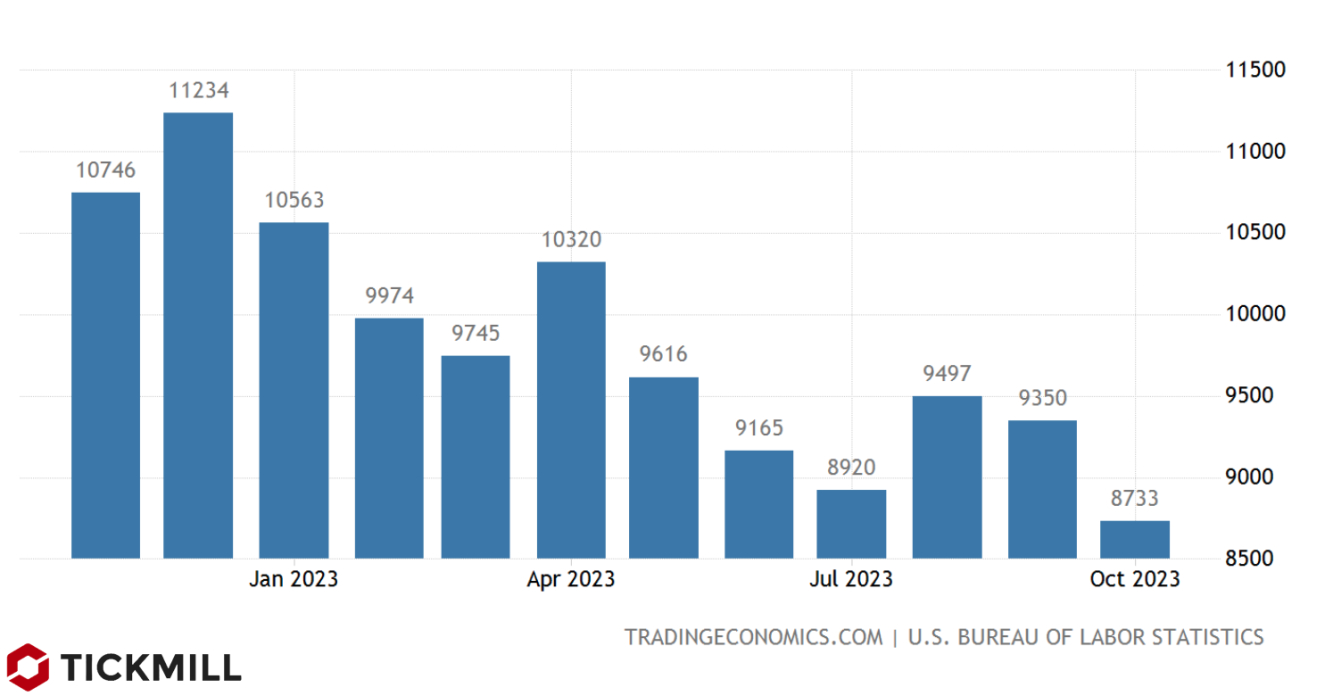

После того, как цепочки поставок, запасы фирм нормализовались, акцент в неопределенности траектории инфляции сместился всецело на потребительский спрос, а также дисбалансы на рынке труда (дефицит рабочей силы), которые были вызваны ковидными ограничениями. История с тем, что в США не хватает рабочих рук, тянется еще с середины 2021 года, поэтому показатели рынка труда, которые показывают, в какую сторону данный дисбаланс меняется, приобрели особенную важность. Среди них есть и отчет JOLTS. Ниже представлен график, как менялся показатель в этом году:

С начала года число открытых вакансий устойчиво снижалось, признаки разворота тренда наметились в августе и сентябре, что совпала с масштабной распродажей Трежерис на опасениях что инфляция возвращается, однако в октябре показатель, как видно вернулся на траекторию снижения.

Чем ниже число открытых вакансий, тем меньше фирмам приходится бороться за квалифицированного сотрудника, а значит и меньше необходимость поднимать заработную плату. Это, в свою очередь, снижает будущую инфляцию как через издержки фирм, так и через более медленный рост доходов потребителей.

Второй важный отчет, вышедший вчера – индекс активности в сфере услуг от ISM. Данный индекс показывает, как изменяются отдельные параметры активности сектора — найм, новые заказы, инвестиции, затраты, от месяца к месяцу. В ноябре индекс вырос до 52.7 пунктов при прогнозе 52, а значит активность в сфере не только выросла, но темп роста даже оказался немного выше ожиданий и темпа предыдущего месяца.

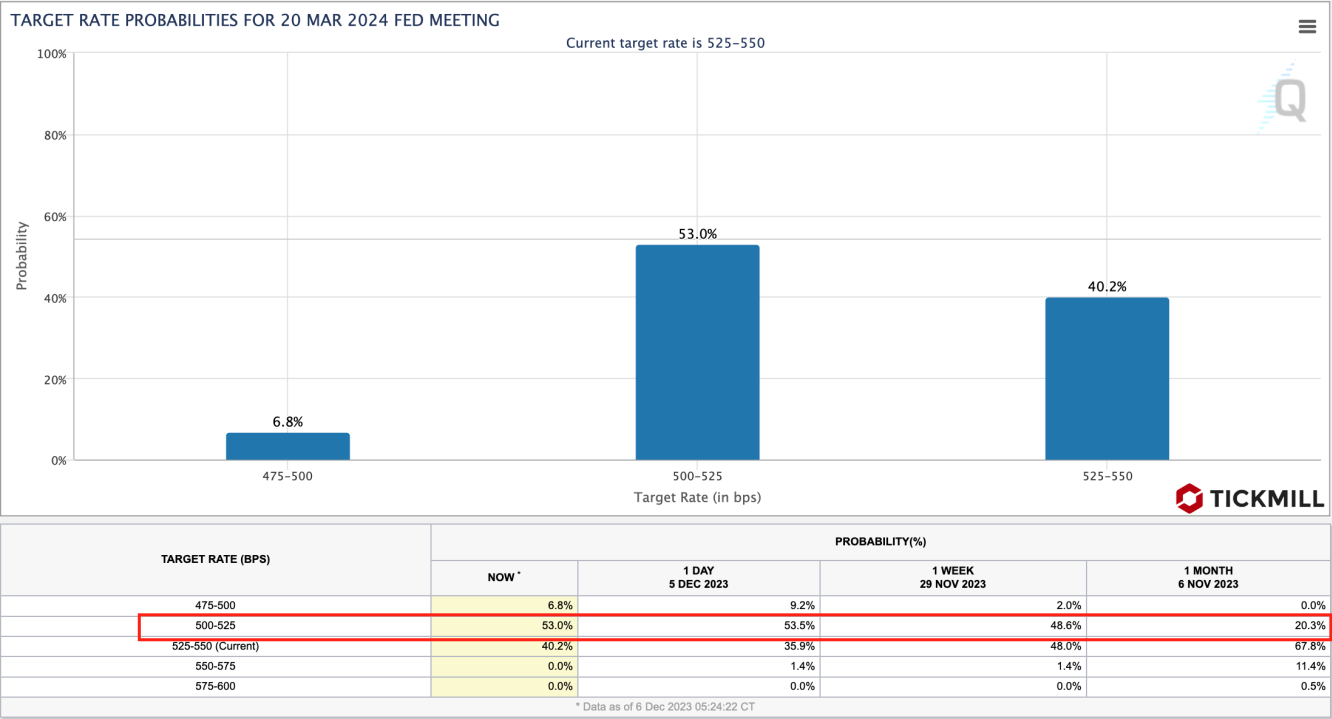

Данные оказались не таким уж плохими и, по всей видимости, ограничили более серьезное падение доходности облигаций, которое бы свидетельствовало об уверенности участников рынка, что ФРС снизит ставку в марте 2024. За месяц вероятность такого сценария выросла с 20.8 до 53%, то есть данный исход сейчас является базовым:

Сегодня существует риск того, что снижение безрисковых рыночных ставок в США возобновится – он связан с релизом отчета ADP. Ожидается весьма скромный рост – 130К в ноябре, после 115К в октябре. Также рынок обратит внимание на изменение ипотечных заявок, а также статистику по внешней торговле США (экспорт/импорт), которые появятся позже сегодня.

Ожидания, что главный оппонент ФРС – ЕЦБ – будет снижать ставку, также растут, и даже, может быть, опережающим темпом. Большой вклад в данную тенденцию вносят чиновники ЕЦБ. Вчера представитель банка Шнабель заявила, что дальнейшее ужесточение политики ЦБ маловероятно, что лишь укрепило ожидания рынка, что ЕЦБ сократит ставку на 125 в 2024 году.

Чиновники ФРС пытаются в своей риторики избегать подобных заявлений и продолжают утверждать, что ФРС вероятность еще одного повышения ставки есть, если инфляция вновь «выкинет сюрприз». Тем не менее, если данные по рынку труда США (ADP, NFP) укажут на решительное замедление, у европейских валют появится возможность зацепиться за предыдущие восходящие тренды.

Артур Идиатулин, рыночный обозреватель Tickmill UK