Рынки правы и неправы одновременно. Они ожидают от центробанков резкого снижения ставок в 2024, которое может произойти только лишь в условиях серьезной рецессии. При этом падение доходности трежерис и цен на нефть сигнализируют о растущих рисках спада. С другой стороны, рынки бегут впереди себя, прогнозируя падение ставки по федеральным фондам на 125 б.п. и ставки по депозитам ЕЦБ – на 150 б.п. Вряд ли центробанки зайдут так далеко, что подтверждается опросами экспертов.

Две третьих респондентов Financial Times считают, что ФРС не снизит стоимость заимствований ранее третьего квартала. Три четверти из 40 экономистов ожидают падение ставки на 50 б.п. или меньше. 52 из 102 опрошенных Reuters специалистов прогнозируют, что первый акт монетарной экспансии произойдет в июле или позже. 72 из 102 не видят резки более чем на 100 б.п. в 2024.

Прогнозы снижения ставки по федеральным фондам

Это контрастирует с ожиданиями срочного рынка пяти актов монетарной экспансии ФРС по 25 б.п. каждый. Старт процесса запланирован на март. При этом чем хуже выходят данные по экономике США, тем более агрессивными становятся деривативы. Разочаровывающая статистика по занятости в частном секторе от ADP в ноябре и сокращение удельных затрат на рабочую силу на 1,2% в третьем квартале подлили масла в огонь. Инвесторы ожидают быстрого возвращения инфляции к таргету в 2% и больше опасаются рецессии.

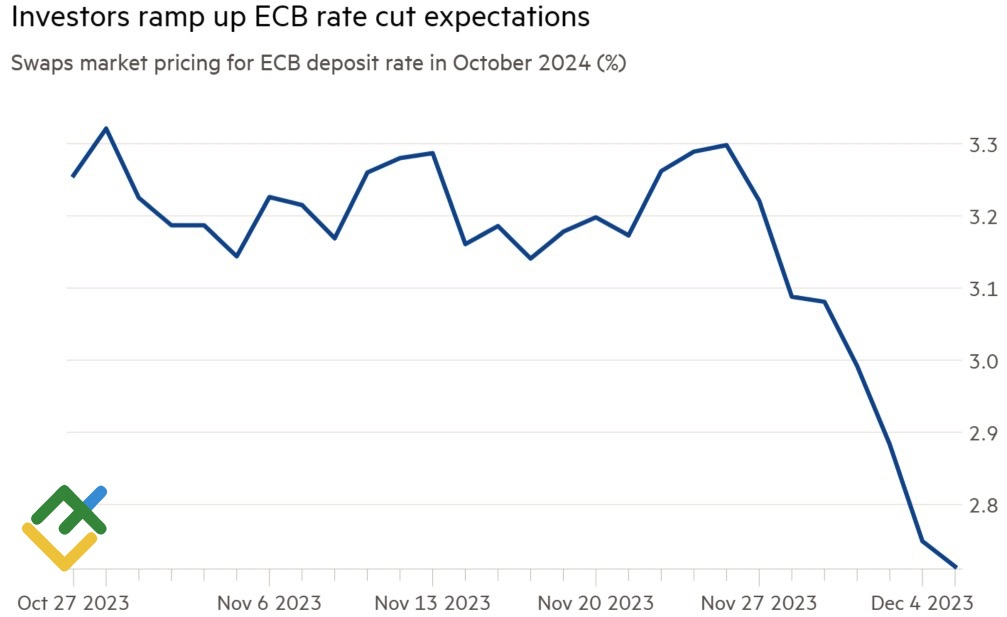

В Европе эти процессы идут еще быстрее. На Forex уверены, что именно ЕЦБ совершил политическую ошибку – перегнул палку с ужесточением денежно-кредитной политики. Несмотря на то, что Европейский центробанк начал цикл монетарной рестрикции на четыре месяца позднее ФРС, экономика еврозоны оказалась не готова к такой высокой стоимости заимствований. Она привыкла жить в условиях низких ставок, и если инфляция продолжит замедляться так же быстро, как сейчас, Кристин Лагард и ее коллегам придется ослабить денежно-кредитную политику.

Срочный рынок требует от ЕЦБ снижения ставки по депозитам на 150 б.п. до 2,5% в 2024, причем данный процесс может начаться как в марте, так и в апреле. 51 из 90 экспертов Reuters согласны с деривативами по срокам – они прогнозируют старт цикла задолго до июля. Однако консенсус-оценка предполагает падение стоимости заимствований лишь на 100 б.п., менее агрессивно, чем ожидают инвесторы.

Динамика рыночных ожиданий снижения ставки ЕЦБ

Основным драйвером пике EUR/USD является слишком быстрое изменение рыночных прогнозов. Еще в конце ноября, когда пара взлетела к 3,5-месячными максимумам, срочный рынок делал ставку на 3-4 акта монетарной экспансии ЕЦБ. К тому же евро лишился поддержки растущих как на дрожжах в конце осени фондовых индексов США.

Судьбу EUR/USD решит отчет об американской занятости за ноябрь. Сильная статистика докажет, что правы эксперты Reuters и Financial Times, что позволит нарастить сформированные от 1,096 шорты. Слабые данные станут поводом для разворота и покупок евро против доллара США.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Евро расплачивается за ошибки ЕЦБ

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+