После довольно неудачного 2022 металлургов ждёт куда более благоприятный 2023 год. И не только из-за эффекта низкой базы. Прогнозируется восстановление рынка пусть не до пиков 2021-го, но выше среднеисторических уровней 2017-2020.

В Северстали отметили, что по итогам 9 мес. 2023 года потребление стали в России, выросло на 7% г/г до 35,1 млн тонн. Наиболее заметен рост спроса со стороны строительного сектора (на 9% г/г до 27,4 млн тонн).

При этом эксперты компании сообщают, что, несмотря на позитивную динамику показателей спроса, общие макроэкономические условия ухудшаются. В том числе это касается ставки ЦБ, которую на днях снова повысили до 16%. Однако в целом за 2023 год Северсталь (MCX:CHMF) всё ещё ждёт роста спроса на сталь на 6% к уровням докризисного 2021 года (до 45,6 млн тонн). В БКС прогнозируют увеличение потребления в 2023 на 3-4% г/г, а в 2024 – на 1,5-2% г/г.

Что касается производства, то в России оно, по данным Worldsteel, за 9 мес. 2023 выросло на 4,2% г/г до 62,2 млн тонн. За весь 2023 показатель может превысить 70 млн тонн. Тут может смутить видимый профицит (производство значительно больше потребления), но важно понимать, что часть продукции всё ещё поставляется на экспорт.

А что с ценами?

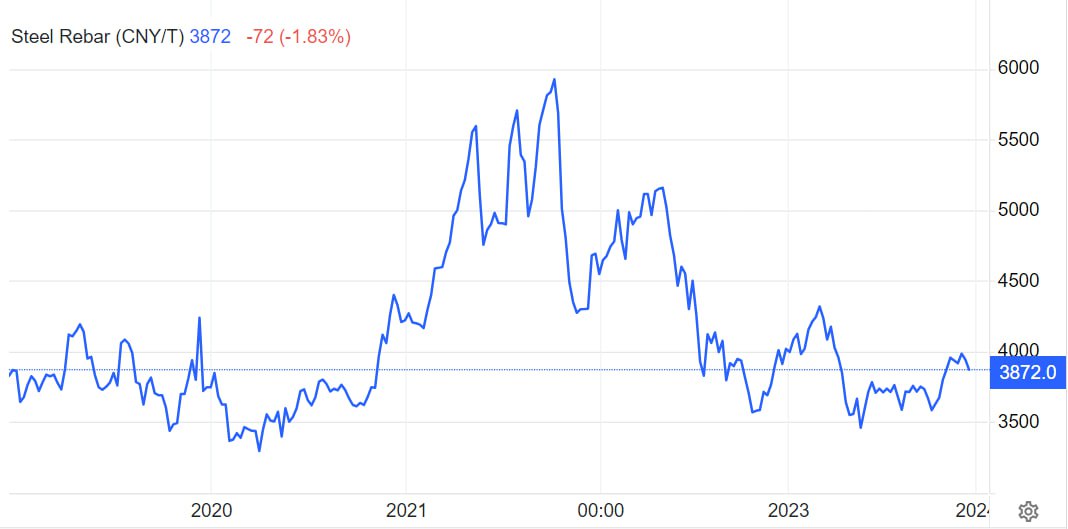

Если смотреть на динамику цен на сталь в Китае (основное экспортное направление сейчас, график ниже), то видим в декабре значительное восстановление со дна в 2022 году. Но зато существенное падение с пиков 2023 года и, тем более, 2021 года.

На внутреннем рынке РФ, который стал более важным для металлургов, ситуация немного другая. После падения цен на ~40% в 2022 году на фоне слабеющего спроса, в 2023 началось восстановление. Так, только за первый квартал 2023 цены на ту же арматуру поднялись на 27%. За первые 6 месяцев 2023 года цены на горячекатанную сталь, по данным Росстата, увеличились на 10% до 55 тыс. рублей при среднеисторической норме 30-35 тыс. рублей. Новый виток роста случился в этом квартале – за последний месяц цены поднялись ещё на 5-7%.

То есть общая картина примерно такова: наиболее бурный период восстановления пришелся на первый квартал 2023 года, когда цены росли на ожиданиях восстановления экономики Китая. Потом пошло замедление. Но всё ещё ожидается сохранение роста спроса и цен г/г.

Примечательно, что рублевые цены и объём потребления стали остаются выше своей исторической нормы. В 2024 году ожидается сохранение этих трендов, даже несмотря на ослабление спроса в строительной отрасли. Считаем, что металлурги возобновят дивидендные выплаты уже весной, ждем более 10% от всех 3 компаний. Недавняя коррекция позволяет зайти по хорошим уровням.