Швейцарский франк обновил в пятницу максимумы почти за девять лет против доллара, прибавляя свыше 6.2% с начала квартала и 8% с начала года. Если исключить период аномальной волатильности 15 января 2015 года, то пара EURCHF переписала исторические минимумы, не дойдя лишь пару пунктов до 0.9400.

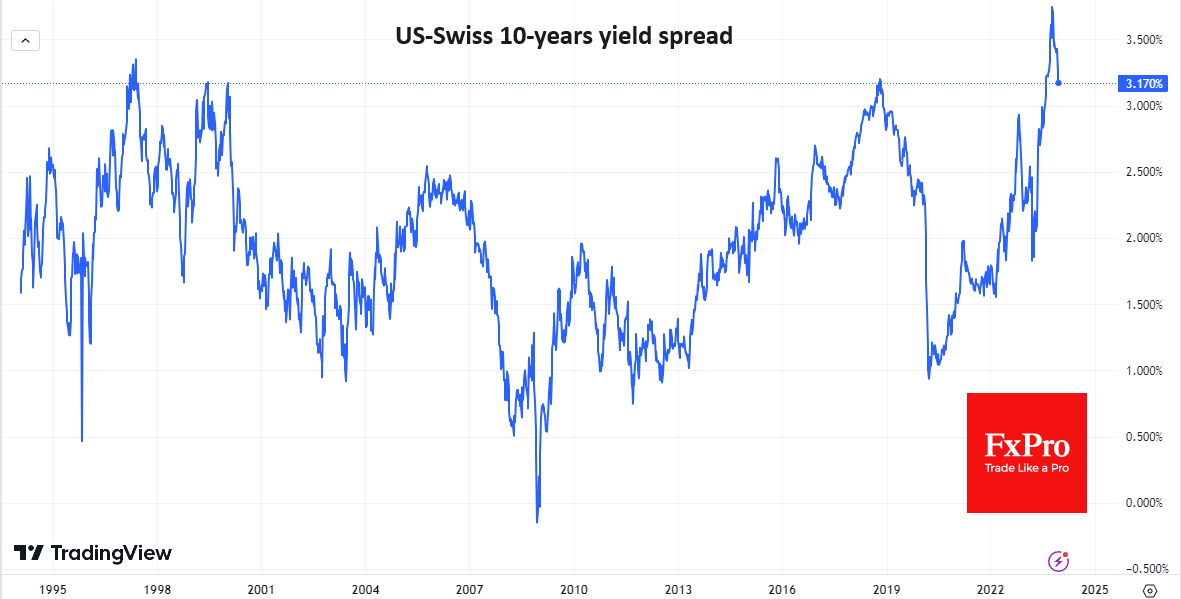

Швейцарский франк оказался сильнейшим из наиболее популярных с начала года с наиболее выраженным ускорением в последние месяцы. На стороне франка играет снижение доходностей гособлигаций США и еврозоны. С пика в начале октября спред в доходностях 10-леток США и Швейцарии снизился на 0.6 процентных пункта до 3.17%, а между Еврозоной и Швейцарией – на 0.53 пункта до 1.2. Выраженное снижение доходностей США и стран Европы повысило относительную привлекательность вложений в долговые инструменты Швейцарии.

Сокращение спредов доходности объясняется тем, что от небольшой горной страны не ожидается столь же агрессивных снижений ставок, как от ФРС или ЕЦБ.

Однако мы с осторожностью смотрим на перспективы дальнейшего роста франка. Спред доходности в 3.2 процентных пункта по-прежнему выше, чем был на пиках с 1999 года, а в 1997 разворот был вблизи 3.34. То есть разница в доходностях между швейцарскими и американскими бумагами остаётся сильно в пользу последних по историческим меркам.

Другая причина – недовольство курсовой динамикой со стороны самой Швейцарии. Потребительская инфляция уже в ноябре откатилась до 1.4% г/г, а цены производителей теряли 0.9% за ноябрь и 1.3% к тому же месяцу годом ранее. Удорожание франка в последние месяцы обещает ещё больше давить на инфляцию, что уже выглядит излишним.

Национальный Банк Швейцарии звучал весьма консервативно в отношении монетарной политики на прошлой неделе в противовес голубиному развороту Пауэлла. Однако стоит понимать, что НБШ имеет внушительную историю интервенций по ослаблению национальной валюты. Для ЦБ проводить их намного комфортней, покупая доллары и евро в резервный фонд, чем сдерживать ослабление курса, распродавая активы.