Тинькофф банк (MCX:TCSGDR). Отрасль: финансы. Ведущий онлайн-провайдер розничных финансовых и нефинансовых (lifestyle) услуг, первый в России частный онлайн-банк. Топ-3 по числу активных розничных клиентов и в сегменте кредитных карт с долей рынка в 14%.

Отчетность за Q3’23

• Выручка 82,6 b₽ (+50,5% г/г)

• Чистая прибыль 23,6 b₽ (рост в 3,9 раза г/г)

• EPS 115,27 ₽ (рост в 3,9 раза г/г)

Финансовые и операционные показатели за Q1’23

• Чистый процентный доход после создания резервов 48,1 b₽ (рост в 2,6 раза г/г)

• Чистый комиссионный доход 18,8 b₽ (+11% г/г)

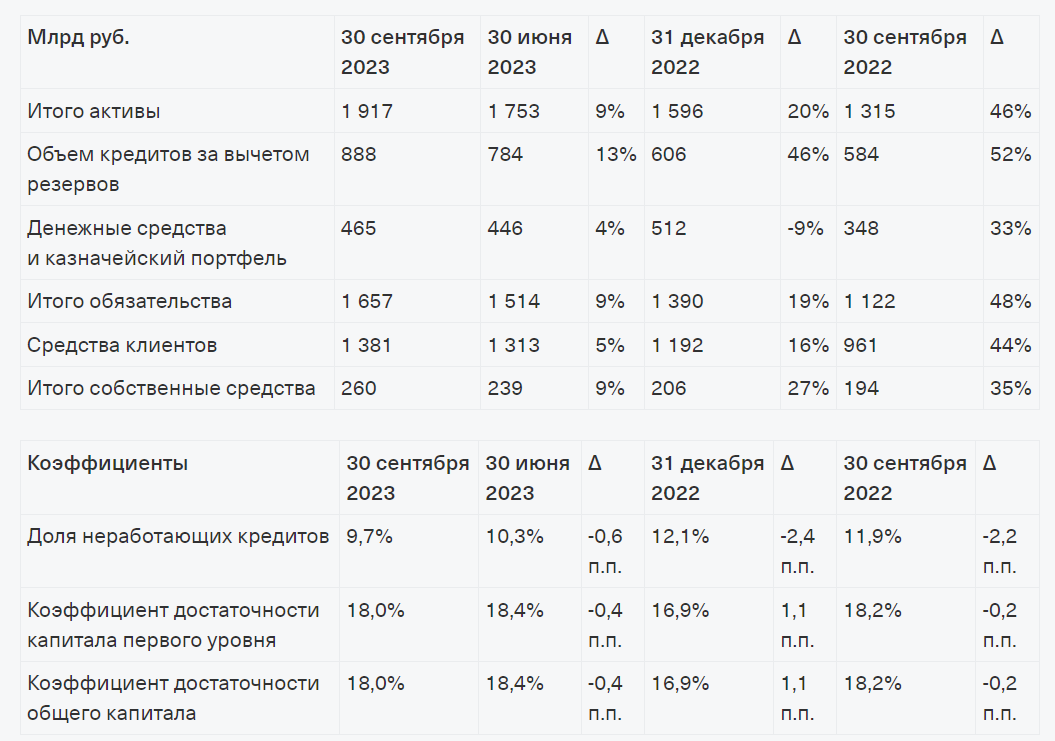

• Кредиты (за вычетом резервов) 888 b₽ (+52% г/г)

• Средства клиентов (депозиты) 1,4 t₽ (+44% г/г)

• Совокупные операционные расходы 50,4 b₽ (+52% г/г)

• Доналоговая прибыль 29,9 b₽ (рост в 3,2 раза г/г)

• Активы 1,9 t₽ (+46% г/г)

• Капитал (собственные средства) 260 b₽ (+35% г/г)

• Общий резерв под кредитные убытки 13,7 b₽ (-25% г/г)

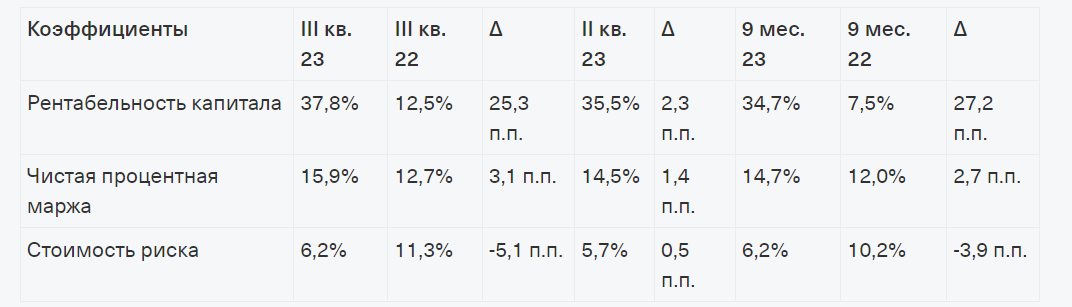

Эффективность

• Рентабельность капитала 37,8% (+25,3 п.п. г/г)

• NIM (чистая процентная маржа) 15,9% (+3,1 п.п. г/г)

• COR (стоимость риска) 6,2% (-5,1 п.п. г/г)

• Коэффициент достаточности капитала первого уровня 18% (-0,4 п.п. г/г)

Операционные показатели

• Клиенты экосистемы 37,6 млн чел. (+35% г/г), из них активны 26 млн чел. (+34% г/г), DAU 11,6 млн чел. (+33% г/г).

Прогноз на FY’23

Компания не представила прогноз.

Ключевые события

20 июля 2023 года Тинькофф Банк был включен в Список обозначенных граждан и заблокированных лиц (SDN List) США, а также попал под санкции Канады.

Итоги

Хороший отчет, во многом из-за низкой базы прошлого года. Чистый процентный доход вырос на 68% г/г до 61,8 млрд рублей (до вычета резервов), “грязные” комиссионные доходы выросли на 32% и составили 34,2 млрд рублей в основном благодаря дальнейшему расширению экосистемы банковских продуктов для розничных клиентов и МСБ. Чистые комиссионные доходы увеличились на 11% до 18,8 млрд рублей.

Позитивом можно назвать тот факт, что процентные доходы растут в 4,5 раза быстрее процентных расходов. В 3 квартале процентные расходы выросли на 15% г/г и составили 15,2 млрд рублей в результате значительного расширения клиентской базы и увеличения баланса.

Эффективность банка

Тоже стабильная динамика. Рентабельность капитала достигла 37,8%, показав дальнейшее улучшение по сравнению с 35,5% кварталом ранее и 12,5% год назад. Скорректированная на риск чистая процентная маржа выросла до 12,3% (в 3 квартале 2022 – 6,4%, во 2 квартале 2023 – 11,5%). Стоимость риска составила 6,2% (11,3% годом ранее, 5,7% в прошлом квартале).

Отметим и рост “базовых” показателей рентабельности. Так, чистая маржа достигла почти 29% по сравнению с чуть более 11% год назад. Доналоговая маржа 36% против 17%.

Рост бизнеса

Баланс Тинькофф продолжил расти: совокупные активы выросли на 46% г/г до 1,9 трлн рублей. Объем кредитного портфеля за вычетом резервов увеличился на 52% г/г до 888 млрд рублей. Общий объем кредитного портфеля вырос на 47% г/г до чуть более 1 трлн рублей.

Доля неработающих кредитов в кредитном портфеле снизилась до 9,7%, показав улучшение по сравнению с прошлым годом (11,9%) и предыдущим кварталом (10,3%). Резервы на возможные потери по ссудам превышают объем неработающих кредитов в 1,4 раза. Объем средств на счетах клиентов вырос на 44% и достиг 1,4 трлн рублей.

Доля процентного бизнеса растёт

Если сравнить динамику результатов TCS Group за 3 квартал с 1-2 кварталом, то заметно значительное ускорение выручки и прибыли. Связано это, как уже стало понятно, с резким увеличением процентных доходов. А это, в свою очередь, связано с повышением ставки ЦБ и ростом кредитования.

Можно заметить, что доля процентных доходов в общей выручке стремительно увеличивается. Так, ещё в 3 квартале 2022 доля чистых комиссионных доходов от общей выручки составляла более 30%. А за 2 квартал 2022 года предположительно около 50% (предположительно потому, что точных финансовых показателей за Q2 2022 Тинькофф не раскрывал). Сейчас же это порядка 22%. То есть за 5 кварталов доля сократилась более чем вдвое.

Объяснить такую динамику можно санкциями со стороны ЕС и США. Тинькофф сначала был отключен от SWIFT, а потом попал и в SDN-List США. Международные переводы обеспечивали значительную часть комиссионных доходов группы в 1 полугодии 2022, т.к. Тинькофф оставался одним из немногих российских банков вне санкций. Международные переводы – это не единственный источник комиссионных доходов, но один из основных. Второй причиной стало восстановление кредитования в текущем году, что связано с ростом экономической активности.

Будущие темпы роста под сомнением

Тинькофф превысит ЧП прибыль, достигнутую в 2021 году, притом с большим запасом, впрочем, как и подавляющее большинство других банков. Основной вопрос – тот ли это самый банк, что так нравился рынку в 2021, или версия 2023 уже сильно отличается?

Если раньше комиссионные доходы были важным драйвером всего бизнеса, то сейчас, скорее, идёт переориентация на классический банковский бизнес, пусть у TCS и более высокая эффективность, нежели у всех крупных конкурентов. Просто для понимания: за 9 мес. 2023 года комиссионные доходы выросли менее чем на 1% г/г, а расходы – на 24% г/г. Из-за этого чистый комиссионный доход упал на 13% г/г. При этом чистый процентный доход увеличился в 2,4 раза г/г.

У Тинькофф хороший показатель NIM, лучший среди крупных банков. Но спред в любом случае уменьшится при снижении ключевой ставки. Плюс в 2023 году задали очень высокую базу, расти с которой в 2024 будет непросто. Также не очень понятно, за счет чего будут поддерживать высокие темпы роста в будущем. Санкции всё-таки повлияли на бизнес.

Оценка и прогноз

Именно высокие темпы роста оправдывали премию TCSG к рынку. Сейчас мы имеем, что FWD P/E компании (при прогнозе по прибыли на 2023 год в размере 77 млрд рублей) составляет 8х. Это на 27% ниже среднеисторического, но в 2 раза дороже Сбера (MCX:SBER) и МКБ (MCX:CBOM), в несколько раз дороже Банка СПБ (MCX:BSPB) и Совкомбанка, выходящего на IPO.

Если у большинства банков мы ожидаем снижения прибыли в 2024 году, то от Тинькофф ждем умеренного роста ЧП с 77 до 82 млрд, что все равно делает оценку слишком высокой. P/B 2.36, что также намного выше, чем у всех конкурентов: СБЕР, к примеру, имеет P/B 1.

Как только Тинькофф растеряет темпы, премия перестанет быть оправдана. И, судя по текущим данным, этот момент наступит в 2024 году. Хотя TCSG – качественный и очень эффективный бизнес, однако премию нужно заслужить. Но вряд ли это получится сделать в следующем году. Тем более на рынке есть ряд более выгодных банков. Потенциальным драйвером может стать возобновление дивидендов после 2024 года. Однако это малопредсказуемый фактор, да и дивиденды не будут значительными.

Драйверы

- • Высокая ставка ЦБ

- • Высокие показатели рентабельности и лучшая NIM в секторе

- • Улучшение баланса и снижение доли “плохих” кредитов

Риски

- • Сокращение комиссионных доходов

- • Переход к классическому процентному бизнесу со снижением темпов роста

- • Высокая оценка

- • Иностранная юрисдикция и отсутствие дивидендов

Точка входа (3200 ₽)

Среднесрочный потенциал (4000 ₽)

Долгосрочный потенциал (5000 ₽)

***

От редакции: Если вы ищете платформу, которая позволит вам с легкостью анализировать рыночные инструменты и отбирать именно те, которые подходят для вашего портфеля и вашего стиля инвестирования, предлагаем вам воспользоваться InvestingPro.

А мы дарим вам купон на дополнительную скидку 10% на годовую подписку: PROMONEY1223.

Не забудьте ввести купон в специальное поле при оформлении и оплате подписки!