Завершился 2023 год, и наша исследовательская группа актуализировала параметры оценки стоимости собственного капитала (модель CAPM), средневзвешенной стоимости капитала (модель WACC), а также ставок дисконтирования на базе российских финансовых активов и отечественных источников информации.

Импортозамещение в этой сфере требуется потому, что облигации недружественных государств больше не являются для российских инвесторов безрисковым активом. Поэтому использование известных таблиц Дамодарана в целях построения финансовых моделей для российского рынка становится бессмысленным.

*****

Напомним, что стоимость собственного капитала определяется по следующей модели:

где Re – ожидаемая доходность (стоимость) собственного капитала, %;

Rf – ожидаемая доходность безрискового актива, %;

β – коэффициент, характеризующий меру рыночного риска актива;

ERP – премия за рыночный (корпоративный) риск, %.

Отправной точкой для оценки стоимости капитала является доходность безрискового актива (Rf). Для долгосрочных инвестиционных проектов в качестве безрисковой доходности как правило принимается доходность 10-летних ОФЗ.

На конец 2023 г. она составила 11,86% годовых. Год назад (на конец 2022 г.) она составляла 10,31% годовых, то есть на 1,55 процентных пунктов меньше.

При этом рост ключевой ставки ЦБ РФ за 2023 г. составил 8,5% (с 7,5 до 16,0%), что значительно превышает рост безрисковой доходности.

Это происходит потому, что ключевая ставка регулятора в большей степени является краткосрочным индикатором, а безрисковая доходность отражает ожидания инвесторов в долгосрочном периоде. Отсюда следует вывод о том, что использование ключевой ставки в качестве базы для оценки ставки дисконтирования может приводить к некорректным результатам.

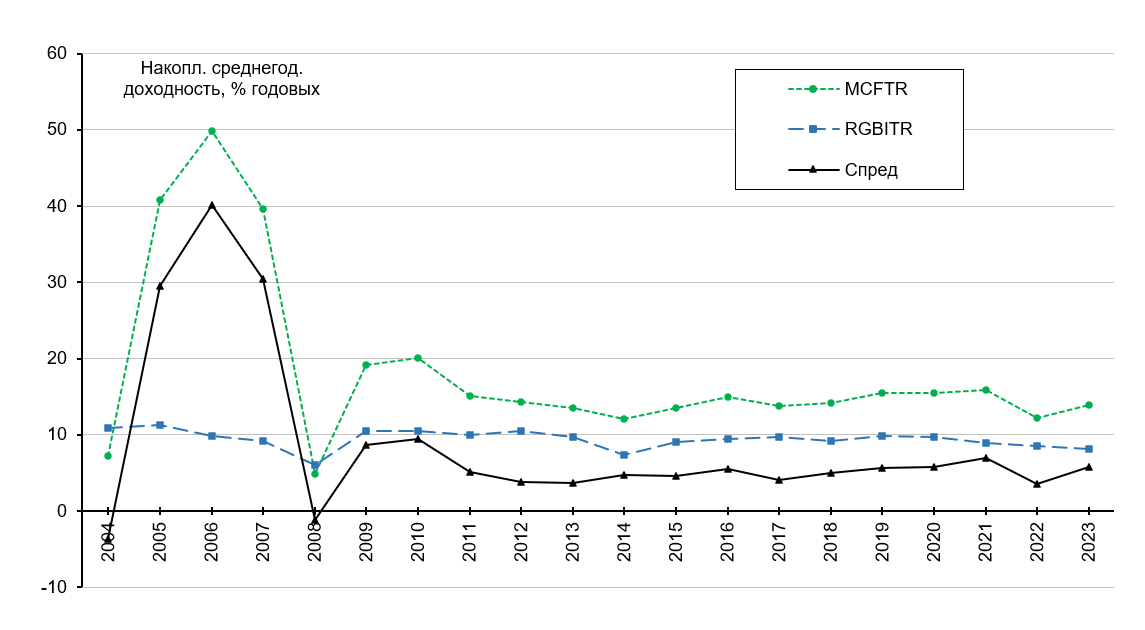

Премия за рыночный (корпоративный) риск (ERP) определяется как спред доходностей индекса МосБиржи и индекса долгосрочных российских облигаций.

С 2004 по 2023 гг. среднегодовой темп прироста индекса акций (MCFTR) составил 13,94% годовых (расчёт производился методом среднего геометрического), а среднегодовой темп прироста индекса облигаций (RGBITR) составил 8,19%. Следовательно, спред доходностей указанных индексов составил 5,75%.

Отметим, что год назад спред значительно сокращался (см. график). Это было вызвано обвалом отечественного рынка акций, произошедшим в 2022 г. Однако, в 2023 г. российские акции показали мощный рост и «статус кво» был восстановлен.

Определив исторический спред доходностей широкого портфеля акций и безрискового актива, мы нашли меру корпоративного риска для российского рынка в целом: ERP = 5,75%.

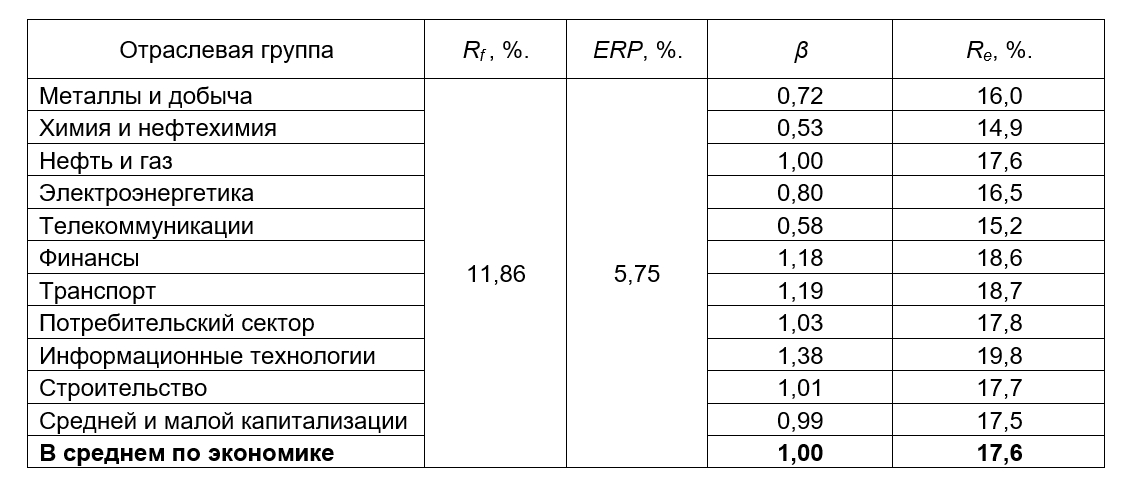

Коэффициенты бета (β) были рассчитаны нами через сопоставление доходности индекса широкого рынка акций и отраслевых индексов МосБиржи за последние 5 лет с месячным шагом расчёта.

Наименьшее значение беты (см. таблицу) наблюдается у сектора «Химия и нефтехимия» (0,58), а наибольшее – у сектора «Информационные технологии» (1,38). У сектора «Нефть и газ» бета равна 1,00, что обусловлено высокой долей указанного сектора в российском фондовом рынке.

Теперь мы можем рассчитать стоимость собственного капитала (Re).

Для российского рынка в целом (в среднем по экономике) стоимость собственного капитала на конец 2023 г. составила 17,6% годовых. Год назад этот показатель составлял 15,0% годовых.

Причиной роста стоимости капитала является увеличение безрисковой доходности, а также премии за корпоративные риски. В свою очередь, это влечёт рост ставок дисконтирования и снижает дисконтированные денежные потоки компаний (проектов), что приводит к падению их капитализации.

Здесь вспоминаются многочисленные заявления главы ЦБ РФ о необходимости повышения инвестиционной привлекательности российской экономики. И возникает вопрос: почему эти правильные слова столь сильно расходятся с действиями регулятора, который резко повысил ключевую ставку (и безрисковую доходность)?

__________

Следует помнить, что стоимость собственного капитала (Re) является только одним из элементов расчета ставки дисконтирования. Также при дисконтировании следует учесть стоимость заемного капитала и специфические риски компании и проекта.

Подробное описание методики расчетов, все исходные данные и расчётные модели нашего исследования, сохранены в формате электронных таблиц для всеобщего доступа и использования по ссылке: http://vds1234.ru/wacc/49.

Отметим, что бо́льшая часть переменных останется актуальной как минимум до 2025 г. Поэтому для проведения расчетов достаточно актуализировать в электронной таблице доходность безрискового актива, а все остальные расчёты произойдут автоматически.

Пользуйтесь на здоровье!

***

От редакции: Если вы ищете платформу, которая позволит вам с легкостью анализировать рыночные инструменты и отбирать именно те, которые подходят для вашего портфеля и вашего стиля инвестирования, предлагаем вам воспользоваться InvestingPro.

А мы дарим вам купон на дополнительную скидку 10% на годовую подписку: PROMONEY1223.

Не забудьте ввести код купона в специальное поле при оформлении и оплате подписки!