В ближайшее время на Московской бирже будет проведено IPO компании Делимобиль, которая является ведущим оператором каршеринга на российском рынке.

Ценовой диапазон размещения составит от 245 до 265 руб. за акцию. Сейчас уставный капитал компании состоит разделён на 160 млн. акций. В ходе IPO планируется дополнительно разместить 48 млн. акций компании (или 30% от текущего объема).

Объем размещения составит около 3 млрд руб. По утверждению менеджмента компании средства от IPO будут направлены на приобретение новых автомобилей и рефинансирование долга. Доля акций в свободном обращении может составить до 10%.

Обратим внимание, что заявлено к размещению 30% от существующего количества акций, а в свободном обращении окажется всего 10%. Можно предположить, что остальные акции будут размещены вне IPO.

Предлагаю оценить ключевые финансовые индикаторы Делимобиля и понять, сто́ит ли участвовать в этом IPO.

*****

Динамика выручки и прибыли

Финансовая отчетность компании (см. здесь: https://invest.delimobil.ru/financial#!/tab/458685257-1), позволяет сделать вывод о том, что за 2022 г. прирост выручки составил 22% г/г, при этом компания была убыточна. Также как она была убыточной в 2019-2021 гг.

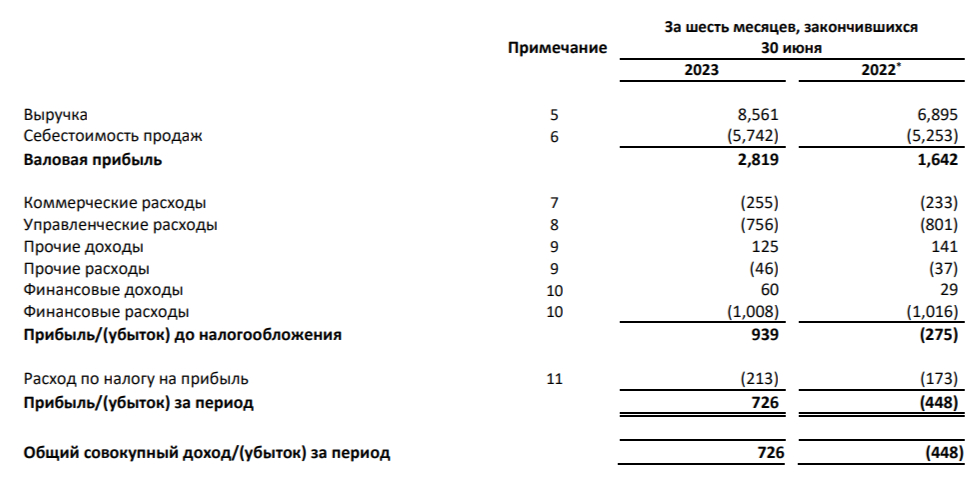

Отчетность за 1 п/г 2023 г. (см. картинку) свидетельствует о том, что выручка компании показала прирост на 24% г/г, при этом рентабельность продаж стала положительной и составила 8%. Можно предположить, что эффект масштаба наконец-то позволил компании получить прибыль.

Учитывая, что Делимобиль ещё ни один финансовый год не завершал с прибылью, то перед принятием инвестиционного решения неплохо было бы дождаться публикации отчёта за 2023 г. по МСФО и убедиться в том, что финансовый результат за год будет положительным. Однако, менеджмент компании нам такой возможности не даёт.

Обратим внимание на то, что фактические темпы прироста выручки Делимобиля весьма далеки от 40% в год, которые закладывают в свои расчёты многие аналитики (в свою очередь, ссылаясь на исследование рынка каршеринга, проведенного аналитической компанией «Б1» и весьма кстати опубликованного в преддверии IPO Делимобиля).

Финансовое положение

По состоянию на 30.06.2023 г. доля собственного капитала Делимобиля составляла всего 14% от активов компании, коэффициент текущей ликвидности – 0,5х. Долговая нагрузка – высокая.

По утверждению менеджмента компании отношение чистого долга к скорр. EBITDA в настоящее время составляет 3,5х. В ближайшее время компания планирует выйти на отношение 3,0х, что позволит ей в 2024 г. перейти к выплате дивидендов за 2023 г.

Дивидендная доходность

Компания планирует выплату в качестве дивидендов не менее 50% чистой прибыли по МСФО (при соблюдении условий долговой нагрузки). Попытаемся спрогнозировать дивиденды компании за 2023 г.

Для этого предположим, что темпы прироста выручки во 2 п/г 2023 г. вырастут до 30% г/г, а рентабельность продаж увеличится до 10%. Тогда несложно рассчитать, что суммарная выручка за 2023 г. составит 19,4 млрд руб., а чистя прибыль – 1,8 млрд. руб.

Чистая прибыль на акцию за 2023 г. составит 8,84 руб., а 50% от неё – 4,42 руб. на акцию. Следовательно, потенциальная дивидендная доходность по средней цене размещения IPO (255 руб. за акцию) может составить всего 1,7%. Весьма низкая доходность.

Мультипликаторы

После проведения IPO количество акций Делимобиля составит 208 млн. штук, исходя из чего рыночную капитализацию компании по средней величине ценового диапазона (255 руб. за акцию) можно оценить после IPO в 53 млрд руб.

Исходя из оценки выручки и прибыли Делимобиля за 2023 г. (см. выше), несложно рассчитать, что на текущий момент мультипликатор P/S составляет 2,7х, а мультипликатор P/E равен 28,8х (!!!). Очевидно, что мультипликаторы компании при такой цене размещения являются завышенным.

*****

Резюме

Компания Делимобиль характеризуется низкой операционной эффективностью, высокой долговой нагрузкой, незначительной дивидендной доходностью и завышенными мультипликаторами. Поэтому причин для участия в IPO компании на данный не просматривается.

Безусловно, всё может измениться, если 40% прироста в год, обещанные аналитиками из Б1, окажутся правдой. Для того, чтобы убедиться в этом достаточно дождаться выхода годового отчета компании за 2023 г. по МСФО. Вот тогда и можно будет принимать инвестиционное решение.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Стоит ли участвовать в IPO Делимобиля? Ключевые показатели и перспективы

Опубликовано 30.01.2024, 14:18

Стоит ли участвовать в IPO Делимобиля? Ключевые показатели и перспективы

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+