В среду Росстат опубликовал экономические индикаторы за декабрь 2023 г и полный 2023 г. По итогам года рост ВВП составил 3,6% (немного выше оценки Минэкономразвития 3,5%) и выше большинства прогнозов аналитиков. В его основе – рост внутреннего спроса (конечное потребление домохозяйств и валовое накопление). Необычно высоким оказался вклад накопления запасов в ВВП. По видам экономической деятельности основной вклад обеспечили обрабатывающая промышленность, торговля, строительство и финансово-страховая деятельность, при отрицательном вкладе добычи полезных ископаемых.

В декабре промышленность показала нулевой рост к предыдущему периоду с исключением сезонности, в частности, в качестве ограничений выступают высокая загрузка производственных мощностей, кадровый дефицит и некоторое ухудшение оценок спроса. Рост оборота розничной торговли замедлился на фоне увеличения склонности к сбережению, чему способствуют высокие процентные ставки. Переход домохозяйств к сберегательному поведению - один из факторов замедления инфляции, несмотря на сохраняющуюся напряженность на рынке труда, поддерживающую высокие темпы роста зарплат.

Первые оперативные индикаторы за январь скорее подтверждают выводы аналитиков ЦБ («О чем говорят тренды») о том, что пока проявляются только первые признаки замедления экономической активности. Они полагают, что «в 2024 г. можно ожидать замедления роста потребления домохозяйств при опережающем росте реальных зарплат и доходов. Некоторое замедление роста вероятно и в части валового накопления основного капитала. Однако госзаказ, льготные программы инвестиционного кредитования для приоритетных секторов и проектов и сохраняющиеся после ухода иностранных производителей и поставщиков ниши на рынке товаров и услуг будут способствовать расширению инвестиционной активности».

На этом фоне прогнозы роста ВВП России на текущий год стали повышаться, хотя и предполагают замедление роста по сравнению с 2023 г. Факторы риска – слишком быстрое торможение роста экономической активности вследствие жесткой ДКП, усиление проблем с трансграничными расчетами, обострение кадрового дефицита.

Росстат опубликовал данные за 2023 г.

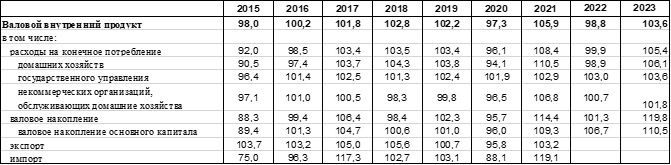

Первая оценка ВВП. Рост ВВП составил 3,6%, немного превысив оценку Минэкономразвития (3,5%).

В структуре ВВП по использованию Росстат отмечает увеличение внутреннего конечного спроса (+9,1%) при сокращении чистого экспорта.

Расходы на конечное потребление в целом возросли на 5,4% преимущественно за счет расходов домашних хозяйств (+6,1%), расходы сектора государственного управления увеличились на 3,6%, некоммерческих организаций, обслуживающих домашние хозяйства – на 1,8%.

Валовое накопление возросло на 19,8% в большей степени за счет прироста запасов материальных оборотных средств. Как отмечает Bloomberg Economics, доля запасов в структуре ВВП (4,4%) стала максимальной с 1995 г. Валовое накопление основного капитала, включая прирост ценностей, увеличилось на 10,5%.

По нашим оценкам, вклад конечного потребления домохозяйств в рост ВВП составил около 3 п.п., вклад госуправления 0,6 п.п., основной вклад (4,6 п.п.) пришелся на валовое накопление основного капитала и запасов. Чистый экспорт и техническое расхождение могли «вычесть» из роста ВВП примерно 4,6 п.п.

Необычно высокий вклад валового накопления, в т.ч. в запасы, в рост ВВП прошлого года может быть связан с повышенной инвестиционной активностью предприятий в период «структурной трансформации» - закупки нового оборудования и комплектующих в рамках импортозамещения и перестройки бизнес-цепочек, усиленной работой предприятий ВПК и опережающими закупками оборудования и комплектующих из-за опасения их дальнейшей недоступности вследствие санкций. Не исключено, что часть запасов могла сформироваться у экспортеров в связи с ограничениями экспорта и трансграничных расчетов.

Рост инвестиций в товарно-материальные запасы обычно рассматривается как временный, и чаще всего он «инвертируется» в последующие периоды.

В структуре ВВП по видам экономической деятельности основной вклад внесли следующие отрасли:

• обрабатывающие производства – (+)7,0% (увеличение связано с ростом производства компьютеров, электронных и оптических изделий на (+)32,8%, готовых металлических изделий на (+)27,8%, прочих транспортных средств и оборудования на (+)25,5% и пищевых продуктов на (+)5,9%);

• строительство – (+)7,0% (рост объема строительных работ связан с реализаций крупных инвестиционных проектов);

• оптовая и розничная торговля – (+)7,3% (увеличение оборота оптовой торговли на (+)10,9% и оборота розничной торговли на (+)6,4% связано с ростом спроса на потребительские товары, машины и оборудование);

• транспортировка и хранение – (+)3,2% (связано с ростом пассажирооборота (+)12,8%);

• гостиницы и рестораны – (+)10,0% (основное влияние оказал возросший спрос на рынке общественного питания, оборот которого вырос на (+)12,3%).

Между тем, добыча полезных ископаемых сократилась на 2%.

По нашим оценкам, с учетом структуры ВВП по видам экономической деятельности, основной вклад в рост ВВП внесли обрабатывающая промышленность (0,97 п.п.), оптовая и розничная торговля (0,96 п.п.), строительство (0,35 п.п.), финансовая и страховая деятельность (0,37 п.п.). Добыча полезных ископаемых могла «вычесть» из роста ВВП 0,28 п.п., поскольку действуют ограничения добычи и экспорта нефти, а также не восстановлены добыча и экспорт газа из-за того, что пока не удалось полностью переориентировать выпавший экспорт трубопроводного газа в ЕС.

В 3кв23 рост ВВП достиг 5,5% г/г. Данные за 4кв23 Росстатом пока не публиковались. Аналитики ЦБ полагают, что «оперативная статистика свидетельствует о продолжении роста в IV квартале, однако ряд показателей указывает на замедление его темпов по сравнению с III кварталом». По оценке Минэкономразвития, в 4кв23 рост ВВП замедлился до 5,1% г/г.

Оперативные показатели экономической активности в начале 2024 года. Итоги мониторинга предприятий (опрос ЦБ) за январь показал снижение индекса бизнес-климата, хотя он остался вблизи среднего за IV квартал 2023 года. Отмечено некоторое ухудшение текущих оценок производства при улучшении краткосрочных ожиданий. Наиболее заметно ухудшились текущие оценки выпуска в промышленности (как добывающей, так и обрабатывающей) и торговле автотранспортом.

Текущие оценки предприятиями спроса в январе в целом были выше, чем в декабре, кроме 2-х отраслей – транспортировка и хранение; строительство. При этом ожидания по спросу немного снизились, в основном в розничной торговле.

В качестве ограничений для увеличения выпуска предприятия отмечали рекордный уровень загрузки производственных мощностей (81%) и кадровый дефицит (снижение обеспеченности сотрудниками – на локальном минимуме с 1кв 2020 г). Предприятия отмечали продолжающееся ужесточение условий кредитования (ключевая ставка ЦБ с июля по декабрь была повышена с 7,5% до 16%), значительный рост стоимости обслуживания кредитных линий c плавающими процентными ставками. Тем не менее, это пока не привело к торможению инвестиционной активности – оценки предприятиями ее изменения выросли в 4кв23 по сравнению с 1кв23, хотя ожидания на 1кв24 стали несколько более сдержанными. Как отмечается в обзоре, предприятия обрабатывающей отрасли, строительстве и сельского хозяйства продолжали привлекать кредиты по льготным программам, некоторые компании предпочитали использовать собственные средства или займы у материнских компаний.

Опрос инФОМ, проводившийся по заказу ЦБ в январе, показал, что индекс потребительских настроений населения обновил исторический максимум мая 2014 г.

Индекс производственной активности в обрабатывающей промышленности PMI Manufacturing от S&P Global, достигший в декабре максимума почти за 7 лет (54,6 п), в январе этого года достаточно резко упал – до 52,4 п., минимума с июля прошлого года. Это связано с тем, что новые заказы выросли меньше всего с июля 2023 года, а экспортные заказы упали сильнее всего за полгода. Впрочем, индекс остается выше 50 (в зоне роста), а степень уверенности сектора обрабатывающей промышленности в перспективах производства на ближайшие 12 месяцев стала самой сильной за три месяца. Оптимизм поддерживался запланированными инвестициями и надеждами на дальнейший рост клиентского спроса. Индекс PMI сферы услуг РФ в январе немного снизился - до 55,8 пункта с 56,2 пункта в декабре, компании отмечали устойчивый рост новых заказов и высокий потребительский спрос.

Среди немногих индикаторов, которые указывают на возможно более быстрое замедление деловой активности в январе, можно привести данные ЦБ о снижении входящих финансовых потоков в январе (наиболее явно в отраслях, ориентированных на экспортный спрос (-7,8% к среднему в 4кв23) из-за снижения мировых цен на нефть в конце прошлого года и в отраслях, ориентированных на инвестиционный спрос (-10,3% к среднему в 4кв23). При этом в отраслях, ориентированных на потребительский спрос объем входящих платежей был выше среднего уровня за 4кв23. ЦБ оценивает эти данные как возможное некоторое охлаждение экономической активности в начале 2024 года, однако полагает, что эти данные следует интерпретировать с осторожностью, т.к. январские финансовые потоки сложнее всего поддаются сезонной корректировке из-за продолжительных праздников. Также можно привести данные Frank media о снижении выдач ипотеки в январе на 66% по отношению к декабрю (что сами эксперты издания связывают с сезонностью, т.к. по отношению к январю прошлого года снижение составило лишь 2,8%).

Таким образом, данные в общем подтверждают вывод аналитиков ЦБ, что пока проявляются только первые признаки замедления экономической активности. Они полагают, что «в 2024 г. можно ожидать замедления роста потребления домохозяйств при опережающем росте реальных зарплат и доходов. Некоторое замедление роста вероятно и в части валового накопления основного капитала. Однако госзаказ, льготные программы инвестиционного кредитования для приоритетных секторов и проектов и сохраняющиеся после ухода иностранных производителей и поставщиков ниши на рынке товаров и услуг будут способствовать расширению инвестиционной активности».

На этом фоне прогнозы роста ВВП России на текущий год стали повышаться. Наиболее оптимистичен МВФ, повысивший в январе прогноз роста российской экономики в этом году до 2,6% с 1,1% в октябрьском прогнозе. Это даже выше официального прогноза Минэкономразвития (2,3%). Всемирный Банк в январе подтвердил прогноз роста российской экономики на 2024 г на уровне 1,3%, а ОЭСР в начале февраля повысила его до 1,8% (по сравнению с 1,1% в ноябрьском прогнозе). В февральском макроопросе аналитиков, проводившемся Банком России, медианный прогноз роста экономики России на текущий год повышен до 1,6% (против 1,3% в декабрьском консенсус-прогнозе). Впрочем, в прогнозах МВФ, ВБ и ОЭСР ожидается дальнейшее замедление роста в 2025 г – примерно до 1%.

Факторы риска – слишком быстрое торможение роста экономической активности вследствие жесткой ДКП, усиление проблем с трансграничными расчетами, обострение кадрового дефицита.

Рост промпроизводства в декабре замедлился до 2,7% г/г, это минимальный темп с марта прошлого года и значительно ниже консенсус-прогноза Интерфакса (4,4% г/г). По отношению к предыдущему месяцу с устранением сезонного и календарного факторов была стагнация (нулевой рост) после роста на 0,3% м/м в ноябре и снижения на 0,3% м/м в октябре. Как ранее отмечали аналитики ЦМАКП, «с июня объем производства пребывает на плато с незначительными колебаниями от месяца к месяцу». По итогам всего года рост промпроизводства составил 3,5%, выпуск в добывающих секторах сократился на 1,3%, а в обрабатывающей промышленности вырос на 7,5%. Максимальный рост производства в 2023 году по сравнению с 2022 годом (более 10%) показали отрасли, часто ассоциируемые с выпуском продукции ВПК - производство компьютеров и периферии – (+)32,8%, готовых металлических изделий (кроме машин и оборудования) – (+)27,8%, производство прочих транспортных средств (включая авиационную технику, судостроение и т.д.) – (+)25,5%, производство электрического оборудования – (+)19,0%. Кроме того, сильный рост показали изготовление мебели – (+)20,7%, производство автотранспортных средств, прицепов и полуприцепов (восстановительный рост) – (+)13,6%, производство кожи и выпуск кожевенных изделий – (+)12,3%. Снизились объемы производства табачных изделий – на (-)10,2%, выпуска бумаги и бумажных изделий – на (-)1,4%, обработки древесины и производства изделий из дерева – на (-)0,2%. Как сообщал вице-премьер А. Новак, добыча нефти в 2023 г сократилась на 0,8%, добыча газа на 5,5%.

Оборот розничной торговли продолжает замедляться. По данным Росстата, оборот в розничной торговле в декабре замедлил рост до 10,2% г/г после 10,5% г/г в ноябре, значительно ниже консенсус-прогноза (+11,7% г/г). По продовольственным товарам оборот розничной торговли в сопоставимых ценах в декабре ускорил рост до 6,4% г/г по сравнению с 5,8% г/г в ноябре, по непродовольственным замедлился до 14,3% г/г (минимум с мая) по сравнению с 15,1% г/г в ноябре и 20,2% г/г в октябре.

По итогам года оборот розничной торговли увеличился на 6,4%, в т.ч. по продовольственным товарам – на 3,3%, по непродовольственным – на 9,5%.

На замедление роста потребления непродовольственных товаров в ноябре-декабре повлияло, во-первых, повышение сберегательной активности населения вследствие ужесточения ДКП Банка России (с июля по декабрь ключевая ставка была повышена с 7,5% до 16%). Во-вторых, замедление роста потребительского кредитования в конце года вследствие повышения кредитных ставок и ужесточения макропруденциального регулирования также способствовало более сдержанному спросу на непродовольственные товары.

Рост рынка платных услуг в годовом выражении также имеет тенденцию к замедлению – в декабре он составил 4,7% г/г после пересмотренных 4,5% г/г в ноябре и 5,6% г/г в октябре. За год показатель вырос на 4,4%.

А вот рост оборота ресторанов, кафе и баров в декабре в реальном выражении ускорился до 10,2% г/г по сравнению с 8,6% г/г в ноябре. За 2023 г оборот общественного питания в сопоставимых ценах увеличился на 12,3%.

Как отмечает ЦБ («Обзор региональной экономики») в декабре 2023 г. – январе 2024 г. рост потребительской активности замедлился, что привело к снижению темпов роста потребительских цен. На это повлияло усиление сберегательных настроений. Тем не менее, потребительский спрос остается высоким и поддерживает перенос в цены возросших издержек, в том числе со стороны рынка труда.

Реальные располагаемые доходы населения по итогам 2023 г выросли на 5,4% после снижения на 1% в 2022 г. Однако уровень 2013 г еще не достигнут (по нашей оценке, разрыв сократился с 6,5% в 2022 г до 1,5%). В 4Q23 рост реальных располагаемых доходов ускорился до 8%, а рост 3Q23 был пересмотрен вниз с 5,1% до 3,3%. Судя по структуре доходов за прошедший год, наиболее существенно выросли доходы от оплаты труда и предпринимательской деятельности, несколько снизилась доля доходов от социальных выплат и особенно доходов от собственности. Рост зарплат (данные за ноябрь) немного замедлился после октябрьского локального максимума - в номинальном выражении 15,2% г/г (после +17,2% г/г в октябре), а в реальном выражении до 7,2% г/г с 9,9% г/г в октябре. Всего за 11М23 средняя зарплата выросла на 13,8% г/г в номинальном выражении и на 7,6% г/г в реальном. Рост зарплат поддерживается острым кадровым дефицитом. А вот рост средней пенсии в 2023 г в реальном выражении был значительно скромнее +3,3% г/г, причем в декабре показатель пенсии в реальном выражении сократились на 1,5% г/г.

Как мы уже отмечали выше, жесткая ДКП Банка России способствовала увеличению сберегательной активности населения в конце 2023 г. Прирост сбережений в 4кв23 ускорился до 4,16 трлн руб по сравнению с 1,9 трлн руб в 3кв23 и 3,06 трлн руб в 4кв22. Как отмечает ЦБ, за 2023 год средства населения выросли на 7,4 трлн руб. (+19,7%), что почти в три раза выше, чем в 2022 году (+6,9%). Такой значительный приток произошел благодаря социальным и бюджетным выплатам, росту заработных плат населения, а также возврату наличных денег в банки на фоне роста ставок по вкладам.

По оценке аналитиков ЦБ «О чем говорят тренды», «усиление недостатка квалифицированных работников в промышленности в январе и ускоренные темпы создания рабочих мест в конце 2023 г. позволяют ожидать, что в ближайшее время заработные платы могут продолжить расти, в то время как возможности для расширения предложения товаров и услуг темпами, достаточными для удовлетворения спроса, отсутствуют. Это может потребовать поддержания жесткости ДКУ продолжительное время для сохранения высокой нормы сбережений и охлаждения проинфляционного давления со стороны внутреннего спроса».

Рынок труда – несмотря на небольшое повышение уровня безработицы, напряженность не ослабевает. После 2 месяцев сохранения на историческом минимуме 2,9%, в декабре уровень безработицы незначительно повысился – до 3,0%. В среднем за 2023 г безработица стала рекордно низкой за всю постсоветскую историю – 3,2%. По словам генерального директора ВНИИ труда, незначительное увеличение уровня безработицы в декабре можно объяснить сезонностью — в последний месяц года работодатели часто откладывают наем новых работников на начало следующего года, к тому же в этот период истекают сроки действия годовых проектов и контрактов.

О сохранении напряженности на рынке труда свидетельствует увеличение численности занятых в декабре до рекордных 74,2 млн чел. Нагрузка не занятого трудовой деятельностью населения на 100 заявленных вакансий сохраняется на ноябрьском историческом минимуме (25,9). По оценке ЦБ РФ, наиболее остро высокая потребность кадрах ощущается в промышленности, сельском хозяйстве, транспортировке и хранении.

Как уже говорилось выше, за 11М23 средняя зарплата выросла на 13,8% г/г в номинальном выражении и на 7,6% г/г в реальном. В 2024 г ожидаемое замедление роста выпуска и спроса, как ожидается, приведут к некоторому смягчению напряженности на рынке труда и замедлению роста зарплат до 2-3% в реальном выражении. Однако пока экономическая активность остается достаточно устойчива к повышению ключевой ставки, а рынок труда останется дефицитным, поэтому инфляционные риски со стороны рынка труда сохраняются.

Грузооборот транспорта в декабре снизился на 0,5% г/г после роста на 0,6% г/г в ноябре. Наиболее заметна «просадка» в ж/д транспорте, где спад составил 6,6% г/г.

В строительстве рост по итогам декабря составил 8,7% г/г, за год в целом 7,9%. Год был весьма благоприятным для отрасли за счет рекордных темпов роста ипотеки (34,5%). По данным ВТБ (MCX:VTBR), российские банки в 2023 году выдали ипотечные кредиты на общую сумму около 7,8 трлн руб., что стало рекордом за всю историю, более половины пришлось на льготную ипотеку. В 2024 г банк ожидает сокращения выдач ипотеки минимум на треть. Несмотря на резкое повышение ключевой ставки ЦБ, в декабре рост ипотеки в России составил солидные 2,9% г/г, чему способствовали программы льготной ипотеки по низким процентным ставкам и повышенный спрос в ожидании пересмотра критериев субсидируемой государством ипотеки. Декабрьское ужесточение требований к первоначальному взносу и предельной сумме кредита привели к тому, что, по данным РБК, за неполный январь количество заявок на льготную ипотеку в Москве упало больше чем на треть год к году, а в Петербурге — на 28,9%, к тому же банки стали заявлять, что льготная ипотека стала для них непривлекательной и стали ограничивать ее выдачу. Дополнительным сдерживающим фактором должно стать повышение Банком России с 1 марта 2024 г. надбавок к коэффициентам риска по ипотечным кредитам с высоким показателем долговой нагрузки. Плановое завершение программы безадресной льготной ипотеки в июле (президент РФ В. Путин высказался за продление семейной ипотеки) усиливает отраслевые риски.